今回はスタートアップ企業が活用できる補助金・融資について説明していきます。

スタートアップ支援に対する国の動向

2022年11月に、岸田内閣は日本のスタートアップエコシステムを強化する「スタートアップ育成5か年計画」を掲げました。スタートアップ育成5か年計画では、2027年までの5年間でスタートアップへの投資額を10兆円規模に拡大し、ユニコーンを100社、スタートアップを10万社創出することを目指しています。この目標は岸田内閣の「新しい資本主義」政策の中で、日本経済を牽引していくことを目的として作成されました。

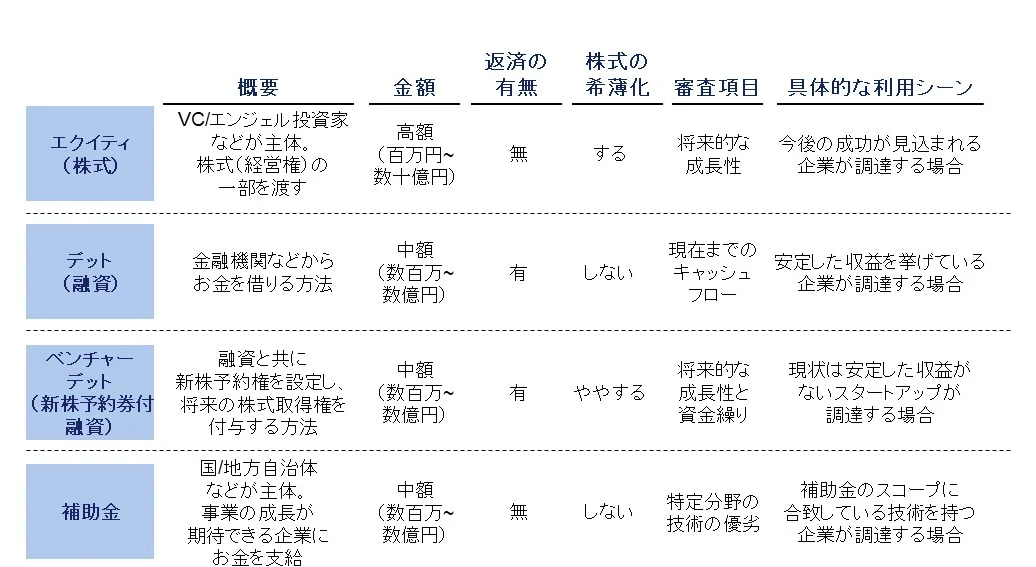

現在のスタートアップの調達手段の中心はエクイティ(株式)です。しかし、他にも手段としては、補助金やデット(融資)なども存在します。国を挙げてスタートアップを創出・成長させようとするマクロ環境が追い風となって、ここ数年ではスタートアップが活用できる補助金や融資の制度が増えつつあります。それぞれ詳しく見ていきましょう。

補助金・融資の違い

企業が受けられる金銭的支援として、主に補助金や融資などがあり、それぞれに違いがあるため注意が必要です。

まず補助金についてです。経産省や国立の機構などが主体となり、事業の成長が期待できる企業にお金を支給します。返済義務はありませんが、その分一定の基準を満たしたうえで採択される必要があり、倍率が高いものも数多く存在します。

次に融資についてですが、こちらは銀行や日本政策金融公庫等の金融機関が提供しているものに加え、各都道府県・自治体が金融機関と連携してお金を貸し付けているものも存在します。返済義務はありますが、条件によっては保証人がいらなかったり、無利子・低利子で借りられたりする制度もあります。また、最近ではエクイティとデット(融資)の両方の性格を持つ「ベンチャーデット(新株予約権付融資)」の利用も広まっています。

今回はスタートアップ向けの補助金と融資に絞り、スタートアップが活用できる制度の中でも代表的なものをご紹介します。

表1 スタートアップの調達手段比較

補助金

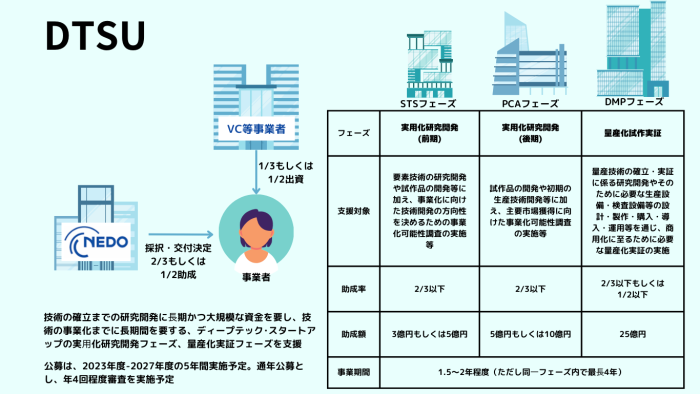

まず一例として挙げられるのが、NEDOによる「ディープテック・スタートアップ支援基金(DTSU)」です。

ディープテック企業は一般に技術の確立や事業化・社会実装までに長期の研究開発と大規模な資金を必要とするため、事業化に向けたリスクが高く、従来は積極的な投資対象となっていませんでした。しかし、これらのディープテック企業は国や世界全体で対処すべき経済社会課題解決のポテンシャルが大いにあり、可能性を秘めた革新的なビジネスであるため、徐々に政府が重点的な支援を行うようになったという背景があります。本基金は1,000億円と大規模で、最大6年間で30億円の大型支援が可能な制度であり、自身の会社のフェーズによって、3つの異なる部門のうちの一つに応募することが可能です。

図1 NEDO公式HPよりディープテック・スタートアップ支援基金の説明

また、技術を活かした別の補助金の例として、経産省による「SBIRフェーズ3基金」も挙げられます。こちらは宇宙(宇宙輸送等)、核融合、防災の3つの分野のうちいずれかに取り組んでいるスタートアップが対象で、分野によって受け取れる補助額も変わってきます。

また一般的に想像されるような専門度の高い技術に取り組んでいなくとも、生産性の向上や新製品・サービスの開発のための設備投資等に取り組みたい企業に対し、中小企業庁は「ものづくり補助金」も提供しています。こちらは本来は中小企業が対象ですが、3つ申請枠があるうちの「製品・サービス高付加価値化枠」はスタートアップとの相性が良く、過去にもスタートアップの採択事例もあります。

他にもNEDOが主体となって提供している補助金である「官民による若手研究者発掘支援事業」や「グリーンイノベーション基金事業」、科学技術振興機構が主体である「ディープテック・スタートアップ国際展開プログラム(D-Global)」など、多くの補助金の制度があります。

政府や自治体による補助金のスタートアップ支援の対象は主にロボティクス、バイオ、ヘルスケアといった深い技術力が必要な研究開発型ベンチャーが多いように見えます。しかし、このような研究開発型のベンチャーだけでなく、AIを活用したIT系のスタートアップであっても独自のAI技術の強みの観点などから補助金の対象になる可能性もあります。特に経産省のスタートアップ支援策の検索ページは大いに活用できるものなので、ぜひ応募できるものがないか積極的に確認してみてください!

融資

次に、最近多くの注目を集めているデット(融資)ファイナンスの事例に入っていきます。デットファイナンスは、金利上昇や日本のIPO環境の悪化など、エクイティファイナンスの冷え込みと共に、スタートアップの間でも注目されるようになりました。スタートアップが活用することにより、株式の希薄化がないなどのメリットもあります。

融資は政府系金融機関のみならず、民間の銀行や自治体なども提供しています。

<公的機関による融資>

まずは政府系金融機関による融資をご紹介します。

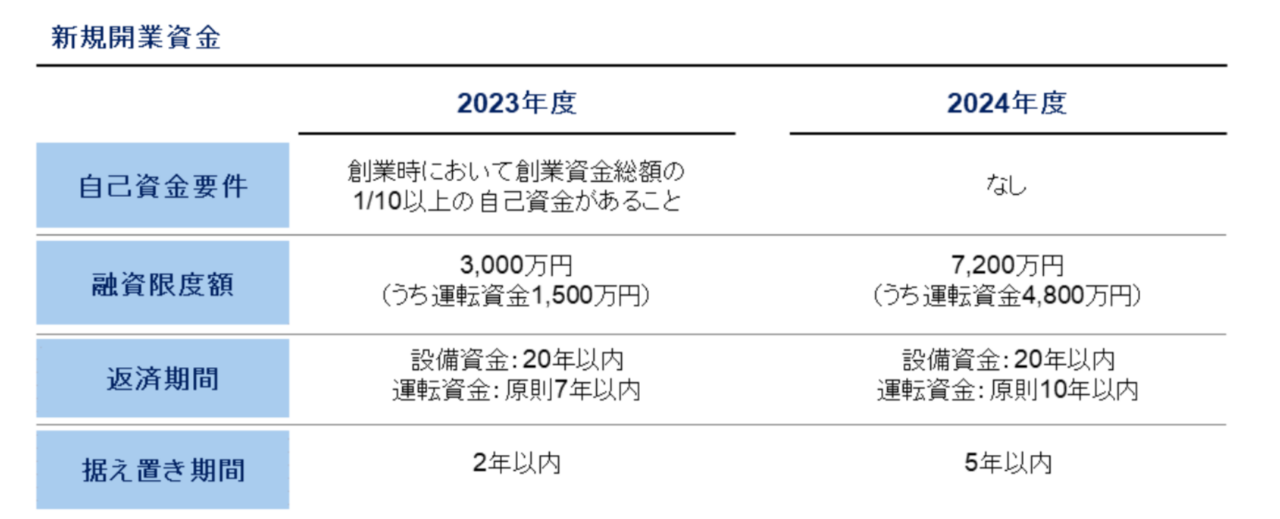

最初に例として挙げられるのは、日本政策金融公庫による「新創業融資制度」です。2024年4月から、新たに事業を始める人または事業開始後税務申告を2期終えていない人が無担保・無保証人で利用する場合、融資限度額が3,000万円から2倍超の7,200万円まで引き上げられました。女性や若者、シニア、廃業歴などがあり創業に再チャレンジする人、中小会計を適用する人は、通常よりも有利な条件で制度を活用することができます。

また、同じく日本政策金融公庫による「スタートアップ支援資金」では、日本の経済成長及び社会課題の解決を先導することが見込まれるスタートアップの成長を支援しています。

表2 日本公庫のスタートアップ向け融資制度(新旧制度の比較)

さらに東京都など、都道府県レベルでの自治体の機関がスタートアップ向けの融資を提供している場合もあります。例えば東京都創業ネットは、「女性・若者・シニア創業サポート2.0」に取り組んでおり、都内での女性・若者・シニアによる地域に根ざした創業を支援しています。この制度では、信用金庫・信用組合を通じた低金利・無担保の融資が提供される他、地域創業アドバイザーによる経営サポートも受けることが可能です。

他にも政府と民間団体が共同で出資する商工組合中央金庫は、スタートアップ向け融資に積極的です。新事業に取り組んだり、成長分野に進出したりするスタートアップ企業に対し、10億円の融資を実施しています。

各都道府県や、より小さな市区町村レベルでもスタートアップの支援に力を入れているところもありますので、ぜひチェックしてみてください。

<民間機関による融資>

民間の機関を見てみると、近年は大手銀行もスタートアップの融資を強化しています。例えば三井住友銀行は2023年10月よりミドル・レイターのスタートアップに向けた新株予約権付き協調融資(複数の金融機関による融資)を開始しました。また、みずほ銀行は2022年4月より「イノベーション企業審査室」を新設し、事業や成長性をより深く把握し、迅速に融資することを目標としています。足元の業績が赤字の企業でも、経営陣の資質や将来の事業計画の蓋然性、資金繰りなどの「ヒト・モノ・カネ」の観点を総合して返済能力を見極めています。加えて、三菱UFJ銀行は2017年より担保・保証に依存しない融資制度を導入しました。また、りそな銀行は2023年10月よりベンチャーデット(新株予約権付融資)に100億円投じることを宣言し(1件あたり1億円前後が目安)、貸し倒れリスクの高い「アーリー期」も融資対象としています。

大手銀行だけでなく、地銀でもスタートアップに力を入れている銀行があります。具体例として、静岡銀行は2021年6月にベンチャーデットに力を入れることを公表し、2027年までにベンチャーデット残高を1,000億円にすることを目標としています(2022年度の30倍)。実際に2023年3月までの1年半で46件、72億円を投じており、赤字企業に対しても融資を行っています。静岡銀行の場合は、県内の事業者とスタートアップとの協業を促進するオープンイノベーションプログラム「TECH BEAT Shizuoka」を開催しており、スタートアップの支援に本気で取り組んでいることが伺えます。

銀行のスタートアップ支援策は政府や自治体の機関と異なり、通常の融資ではなく、ベンチャーデットとして提供していることも多いです。ベンチャーデットは従来の融資に加え、新株予約権(ワラント)が付随します。通常の銀行融資と比べた時の資金調達のハードルを抑えつつ、エクイティよりも株式の希薄化を抑えることができるため、スタートアップにとっては活用しやすい制度となっています。一方で、銀行側にとってはリスクの高い投資を行っているため、利率や返済条件が厳しいケースもあり、利用にあたっては十分に確認する必要があります。

最近では金融機関だけでなく、スタートアップ企業が新しい形の融資を提供しているケースも存在します。Fivotは主にD2CやSaaSなどの事業を行うスタートアップを中心に、レベニュー・ベースド・ファイナンスやベンチャーデットを提供しています。最短30分のデータ連携で審査が完結し、2週間で審査結果がわかるなど、成長企業の資金繰りをサポートし、更なる成長を生み出すためのファイナンスを提供しています。Siiibo証券は従来の公募債よりもオンラインで短期間に社債を発行することができ、クイックな資金調達を可能にする私募社債というファイナンスを提供しています。どちらも新しいファイナンススキームであり、企業の多様な成長を後押しするために非常に有効な手段です。Angel Bridgeとしても非常に注目している企業です。

まとめ

日本政府のスタートアップ支援に対する姿勢が積極的になったこともあり、近年はエクイティ以外にも、補助金やデット(融資)などの、スタートアップに対する多様な支援の制度が拡充されてきました。今回ご紹介したのは数多くある制度のうちの一部の補助金や政府・自治体・民間企業による融資に過ぎませんが、他にも数多くの制度が存在します。起業家の皆さんは、もしかするとご自身の事業領域や活動拠点の所在地(都道府県・自治体など)、属性やバックグラウンドによって有利に受けられる支援もあるかもしれません。本記事が他にも支援制度を探索してみるきっかけづくりになっていれば幸いです。

Angel Bridgeはシード〜アーリー期のスタートアップを中心に投資しているVCであり、手厚いハンズオン支援を特徴としています。今回解説した資本政策についても、投資先起業の経営陣とディスカッションを行い、投資家目線のアドバイスを行ってまいりました。事業戦略の壁打ちや資金調達のご相談などありましたら、お気軽にご連絡ください!