これから、アメリカの未上場Fintech企業についての調査結果をシリーズ化して発信していきます。アメリカの成功事例を調査し、それが日本でも応用できないか? 日本とアメリカの注意すべき市場の違いは何か? などの観点から考察していきたいと思います。よろしくお願いします!

今回は第2弾として、住宅ローンを提供するBetterを紹介します。

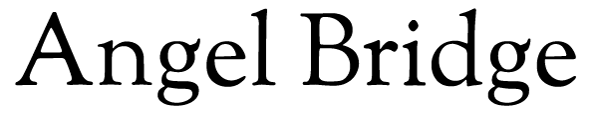

Fintech市場全体像

KPMGのレポートによると、COVID19パンデミックの影響によって世界のFintech企業への投資額は2019年$215Bから2020年$122Bに下がりましたが、2021年はその流れに反発して上半期だけで$98Bもの投資が行われています。これは目覚ましい回復です。

次に全体と比較をしてみます。2021年第3四半期だけで42社のフィンテック企業がユニコーンになり、これはユニコーン誕生数の3分の1です。また、2021年上半期のVC投資額$294BのうちFintech分野が$52Bを占めています。このように全体と比較してもFintech分野が伸びていることがわかります。

アメリカFintech企業のリストアップにはFintechLiveの出している「The 198 Fintech Unicorns of the 21st Century (July 2021 update)」を参考にしました。このリストから本拠地がアメリカかつ、未上場のものを抽出しています。

未上場Fintechは54社ありました。今回はそれをカオスマップにまとめています。

*Angel Bridge作成

*Angel Bridge作成この中から今回は第一弾として、住宅ローンを提供するBetterを紹介します。

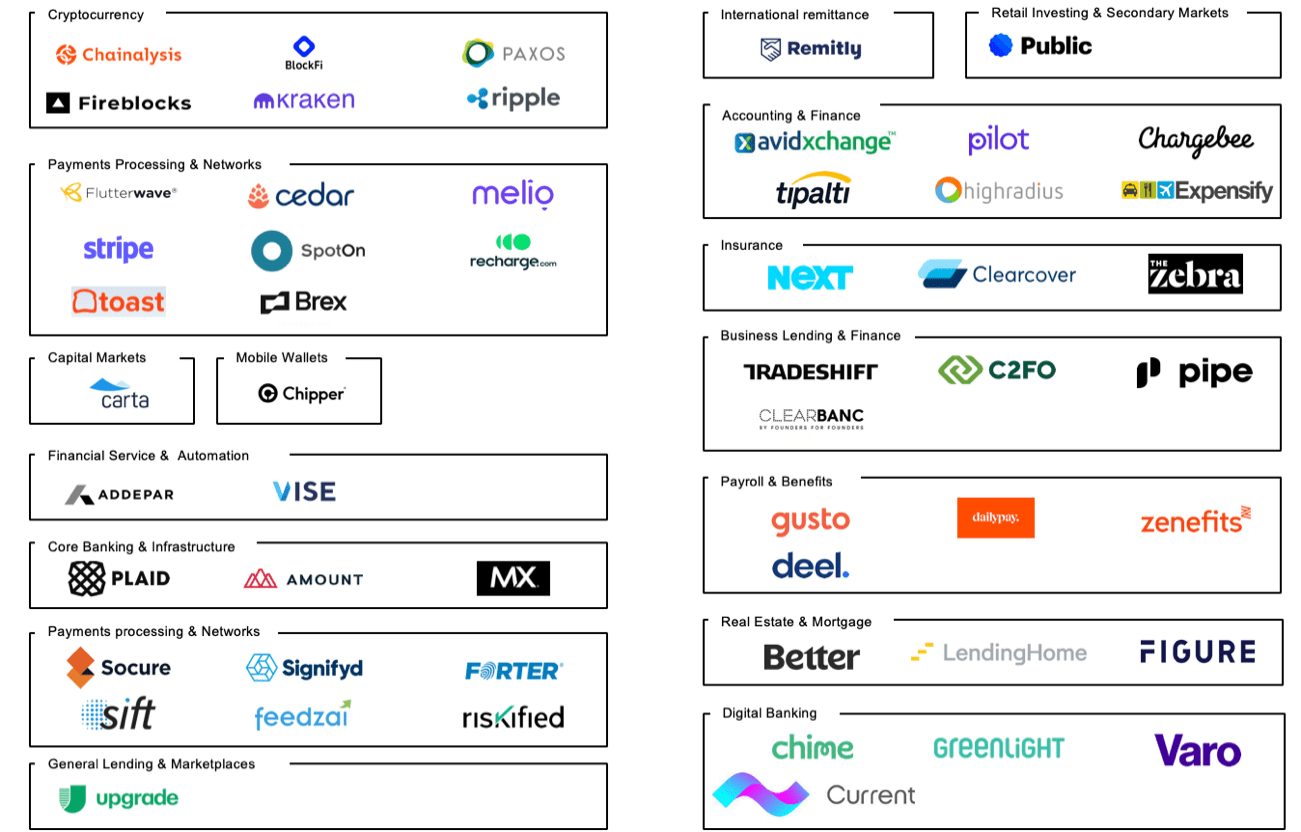

Better概要

Betterは2014年に現CEOのVishal Gargによって設立されました。これまでに5回の資金調達を行っており、その合計調達額は$900Mです。最新の2021年4月のラウンドでは$6Bという高い評価を受けています。最新ラウンドではSoftbank Vision Fundも参加しており、注目企業となっています。そのミッションは「住宅ローンを迅速に、低いコストで、透明化されたプロセスで提供する」となっています。

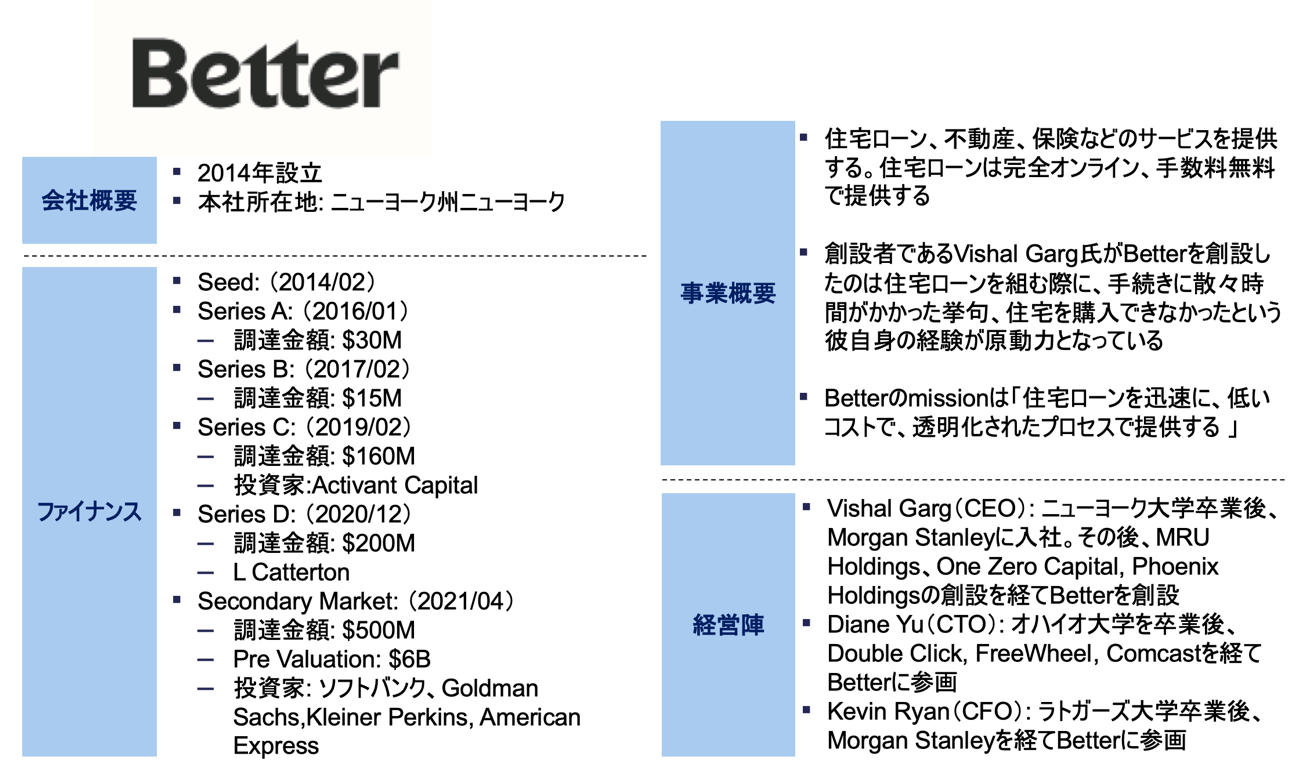

Betterのビジネスモデルについて解説します。住宅購入者に対して住宅ローンを提供し、その住宅ローンを投資家に売却することでマージンを得るというものです。ローンの金利で収益を上げているわけではありません。

この投資家には、Fannie MaeやFreddie Macなどの政府支援機関や、機関投資家が含まれます。売却される住宅ローンは証券化され、政府支援機関に元本保証されます。

ローンをすぐに投資家に売却するメリットとして、ローンを回収できないリスクを回避できること、資金不足に陥らず次々と多くの住宅購入者にローンを提供できることが挙げられます。

Betterが解決しているペイン

ではBetterは債務者のどのようなペインを解決する企業なのでしょうか? 現在、住宅ローンを組むときの債務者のペインとして次の二つが挙げられます。

- ①手数料が高すぎる

- 通常、住宅を購入するときは購入価格の6~10%が手数料としてかかります。不動産手数料に加えて様々な保険料や鑑定料、ローン手数料などです。

- ②プロセスが複雑すぎる

- 住宅ローンを組む際、処理すべき書類が多すぎたり、手続きの完了まで時間がかかりすぎたりするのがペインの一つとしてあげられます。具体的には必要となる書類が500枚以上になる、ローン手続きまで平均で45日かかる、といったことが挙げられます。CEOのVishal GargがBetterを創設したのも、住宅ローンを組もうとした際に散々手続きでトラブルになった挙句組めなかったという原体験がきっかけとなっています。

サービス内容

Betterはテクノロジーを使ってこれらのペインを解決します。

Betterのサービスは大きく分けて4つで、住宅ローン、不動産、タイトル保険、住宅所有保険です。

本記事では、Betterのサービスの中心となっている住宅ローンについて解説します。

- 手数料は一切無料で住宅ローンを提供する

- 本来、住宅ローンを組む際は、ローン提供者に対してローン手数料を支払わなければなりません。しかし、Betterは他の住宅ローン提供者が取る手数料の類を一切取りません。

- 100%オンラインで、事前承認まで3分、ローンクロージングまで平均32日で行える(業界平均は45日)

- Betterは独自のワークフローエンジンを持っており、住宅ローンを組む際の手続きの多くを自動化しています。住宅ローン購入者の負担が減り、手続き完了までの時間が短くなっています。

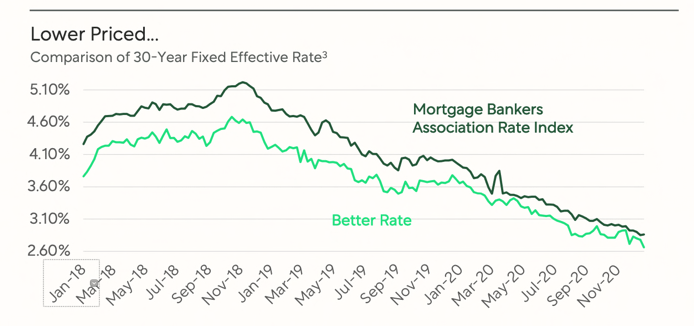

- 業界水準より低い金利で住宅ローンを提供する

- 下の図は業界水準とBetterの金利の推移です。常にBetterの金利が下回っているのが分かります。これにより、住宅ローン購入者は平均で$8,200を節約できます。

出典:Better Investor Overview May,2021

出典:Better Investor Overview May,2021

Betterを支える技術

ではBetterはどのような技術でこれらのサービスを実現しているのでしょうか。

具体的に、二つの技術が挙げられます。一つはワークフローエンジンの「Tinman」、もう一つが「投資家とのマッチングエンジン」です。それぞれ解説します。

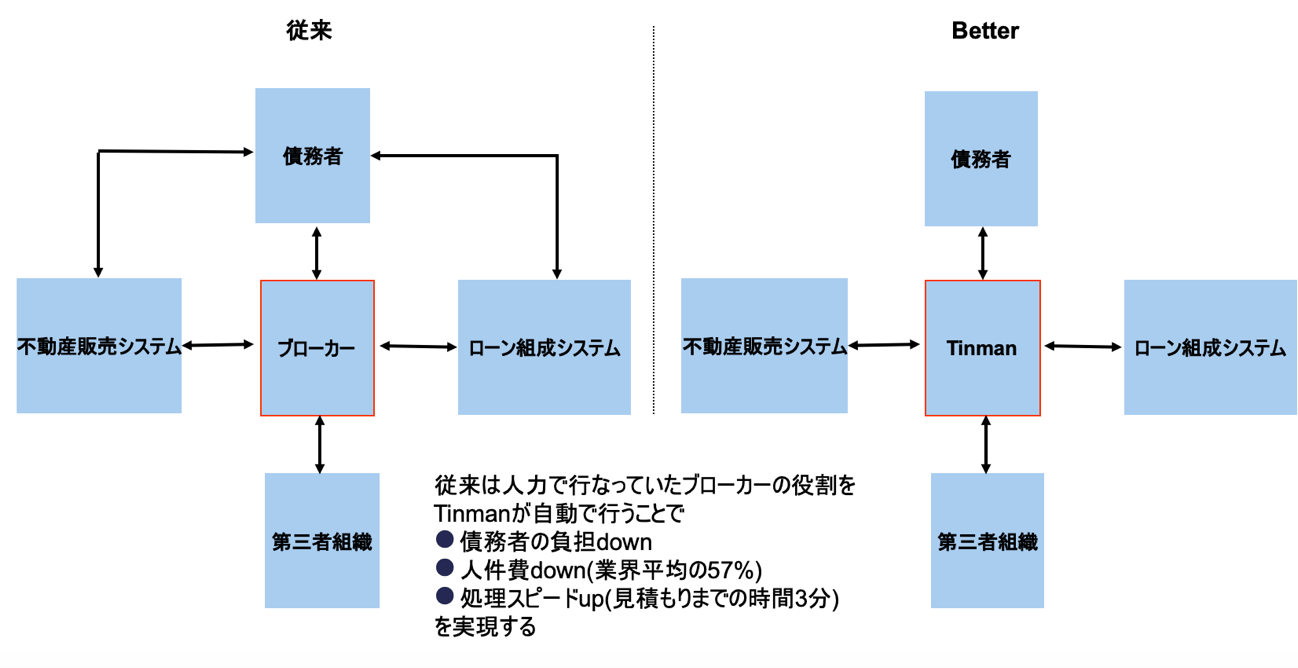

- ①Tinman

- TinmanとはBetter独自のワークフローエンジンです。従来はブローカーが人力で行っていた作業を自動で行います。従来は債務者と住宅売却者の情報のやり取りや、債務者とローン提供者の情報のやり取りの間には、ブローカーが介入し、手続きを進めていました。この方法では債務者は書類の確認作業に追われたり、ブローカーに高い手数料を払わなければならなかったりとデメリットがあります。しかしTinmanがこの作業を代替することで債務者の確認作業が減り、ローン組成終了までの時間、人件費を削減できます。図で表すと下のようになります。

- Tinmanは現在も進化を続けています。エンジニアチームが営業チームからのフィードバックをリアルタイムで受け取り改善するというシステムで、生産性を上げ続けています。

- ②投資家とのマッチングエンジン

- Betterは債務者と物件のデータを取得し、投資家の求める価格や条件を瞬時にマッチングさせるプラットフォームを持っています。大部分の住宅ローンは政府支援機関に売却するのですが、このマッチングエンジンを利用して、投資家に直接売却することで政府支援機関に売却するよりも高く売ることができます。このプラットフォームには年間一兆円以上の需要が集約しています。ローンを組成して売却するまでのプロセスを合理化することで、住宅ローン購入者に対して低金利、手数料無料という形で還元することができています。

- これら二つはBetterのエンジニアの高い技術力によって作られ、動かされています。創業当時から最新の技術を取り入れ、Amazon Web Services上にインフラを構築しています。また、独自のコードテスト、コードリリース環境のおかげで、エンジニアによるコードの作成と検証を何度も素早く行うことができる環境となっています。

- GoogleからBetterに転職したエンジニアのインタビューによると、Betterでは大企業よりも一人のエンジニアのビジネスへの影響力が大きく、より早く成長できます。また、エンジニアの数に対するプロジェクトの数も多く、様々な技術を使いながら課題を解決しなければなりません。そのような点で、Betterはエンジニアにとっては魅力的な環境となり、優秀な人材が流れているようです。

トラクション

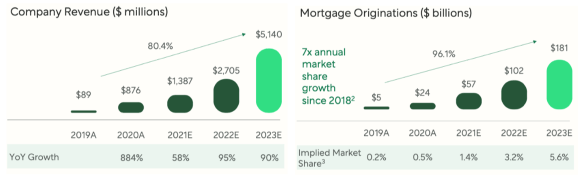

ローン組成額は右肩上がりとなっており、2021年の第一四半期だけで$14Bのローンを提供し、現在は月に$4Bのローンを提供しています。また、収益もそれに応じて増加しています。

出典: Better Investor Overview May,2021

出典: Better Investor Overview May,2021日本の住宅ローン市場

次に日本とアメリカの住宅ローン市場の違いについて考察します。以下の二つが挙げられます。

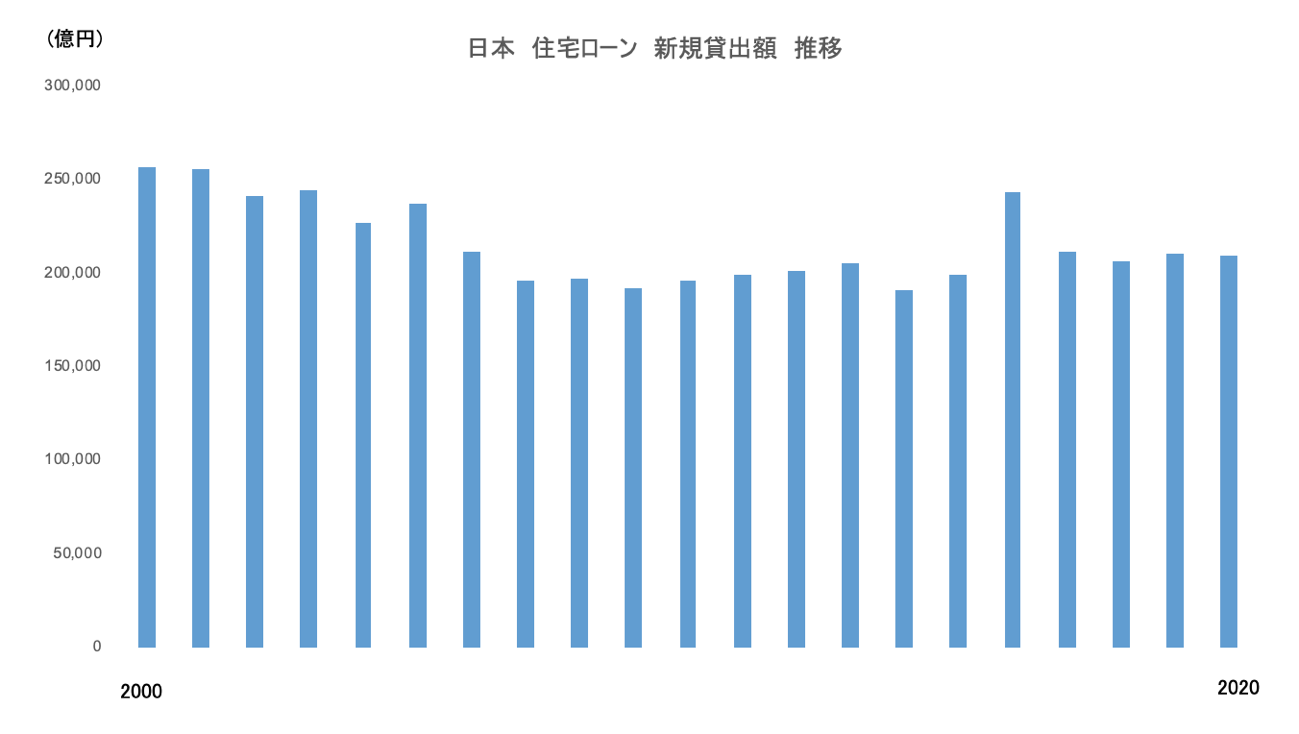

- ①市場規模が異なる

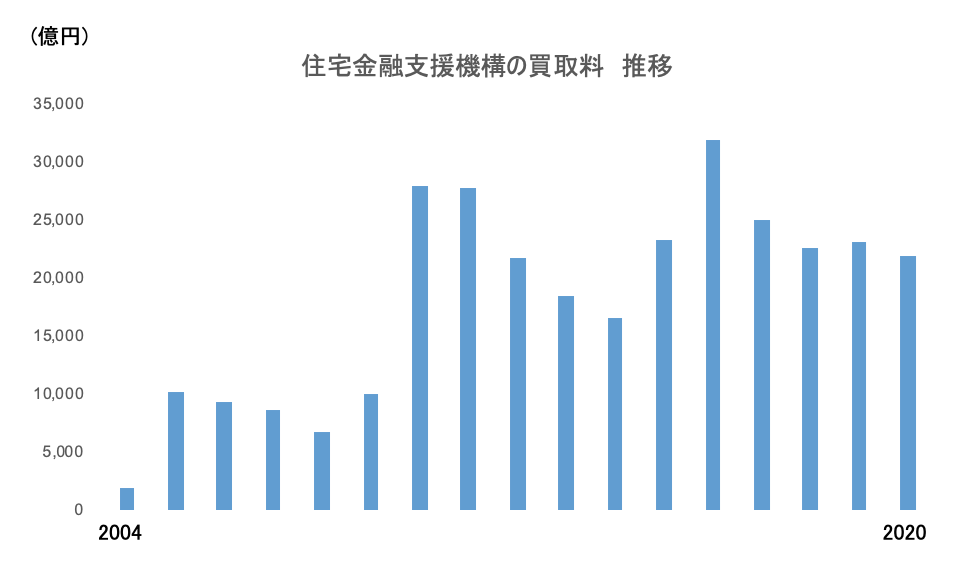

- 日本とアメリカでは住宅ローンの市場規模が異なります。2020年に組まれたローン額を比べると、アメリカは$3T、日本は$185B(21兆円)となります。日本で同じようなビジネスを興す際にはこの点に注意する必要があるでしょう。また、下のグラフからわかるように、現在特に住宅ローン市場が伸びているわけではありません。

出典: 住宅金融支援機構 業態別の住宅ローン新規貸出額及び貸出残高の推移

出典: 住宅金融支援機構 業態別の住宅ローン新規貸出額及び貸出残高の推移- ②証券化の文化がアメリカよりも乏しい

- アメリカでは70%の住宅ローンが証券化されているのに対し、日本では証券化されているローンは10%程度です。これにより日本では貸し倒れリスクを引き受けられる資金力のある金融機関が住宅ローンを提供するものだという風潮があります。

- では日本ではノンバンクが住宅ローンの参入できないかというとそうではありません。住宅ローンを証券化するシステムは存在します。住宅金融支援機構が住宅ローンを買取り、証券にして売却する「フラット35」というシステムがあります。日本の住宅ローンを提供するノンバンクの多くはこのシステムを利用し、貸し倒れリスクを回避しています。しかしこの買い取り量も伸び悩んでおり、証券化の文化が進んでいるとは言い難いです。

出典: 住宅金融支援機構 フラット35利用者調査 2020年度

出典: 住宅金融支援機構 フラット35利用者調査 2020年度- ③アメリカより日本は金利が低い

- アメリカでは住宅ローン金利が3~3.5%あるのに対して、日本は1~1.5%と低いことも違いとして挙げられます。これは証券を購入する投資家が得る利益が相対的に少ないことを意味します。また、組成したローンを売却する側としても、売却時に得られるマージンが少なくなります。

おわりに

日本とアメリカの市場の違いを考慮すると日本で住宅ローン事業を行うのはアメリカよりは厳しいかもしれません。しかし、日本ではまだBetterのような、実店舗を持たず完全オンラインで住宅ローンを提供し、かつ、手数料を0にしている企業は存在しません。もしそのような企業が現れて日本の市場の現状を変えてしまえば、面白いと考えています。

Angel Bridgeは世の中を大きく変えるイノベーションを起こしていきたいと考えています。 事業の壁打ちや資金調達のご相談など、お気軽にご連絡ください!