今回は、起業後に検討することになる資金調達の考え方についてVC目線で解説したいと思います。

設立直後の資本政策はどのように立てるべきか?

資本政策は取り返しがつかないと言われることがあります。株主構成を後から変更することは困難であり、創業初期から計画を立てておくことが必要です。事業の進捗に合わせていつどのようなタイミングでどれくらいの規模の資金調達を行うか、だれに株主になってもらうかを考えます。事業を推進するのに必要な資金とサポートを得ながらも、複数回の資金調達による希薄化を考慮しても経営陣が十分な持ち株比率を維持し、スムーズに会社運営を行える状態を保つことができるような計画を立てましょう。

資金調達の方法は?

ベンチャー企業の資金調達方法には大きく分けて2種類あります。デット調達とエクイティ調達です。まずはこれらの違いについて確認していきます。

Debt vs. Equity Financing: Which One Benefits Your Business the Most

Debt vs. Equity Financing: Which One Benefits Your Business the Most(https://www.fastcapital360.com/blog/debt-vs-equity-financing/)

- デット調達

- 借入による調達のことで、一般的には銀行から事業資金を借りることを指します。デット調達は株式の希薄化をさせずに調達できる点で優れていますが、返済義務がある点はデメリットです。また、特に創業初期においては銀行借入が難しいということも事実です。銀行はお金を貸して、利息を付けて返してもらうことで利益を得ているため、お金を返す能力がある会社にしかお金を貸しません。したがって、どれだけお金を返す能力があるかによってデットで調達できる金額が決まります。創業当初は当然のことながら返済能力を示すことが非常に難しく、借入ができないケースも多いのです。

通常の借り入れとは別枠で、日本政策金融公庫などが運営する創業支援に特化した融資制度もありますので、こちらに応募してみることもオススメです。 - エクイティ調達

- 投資家に株式を新たに発行 する形で行う資金調達で、VCや事業会社やエンジェル投資家が資金の出し手となります。エクイティ調達は返済義務のない資金が得られることや創業初期でもまとまった資金が得られることがメリットですが、株式の希薄化が起こる点がデメリットです。また、上述の通り株主構成は非常に重要かつ取り返しのつかない事項なので、計画性を持って慎重に調達を行うことが必要です。経験のある信頼できる人に相談することがオススメです

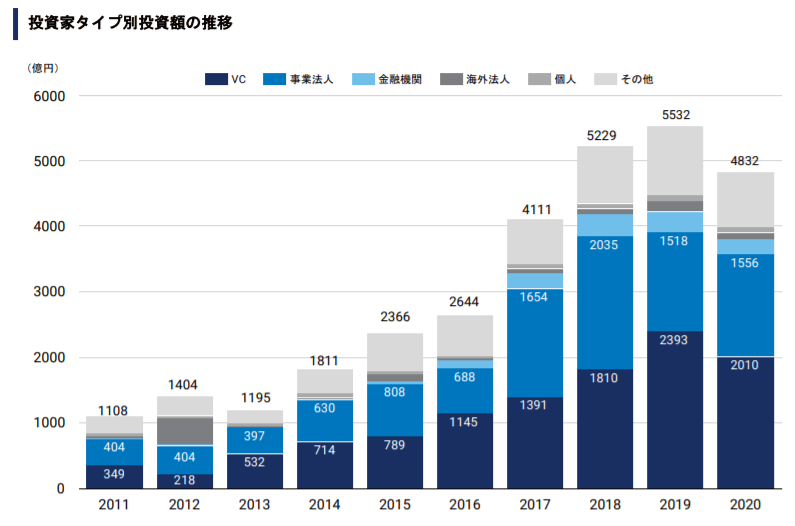

INITIAL 2020年 Japan Startup Finance〜国内スタートアップ資金調達動向決定版〜 (https://initial.inc/enterprise/resources/startupfinance2020)

INITIAL 2020年 Japan Startup Finance〜国内スタートアップ資金調達動向決定版〜 (https://initial.inc/enterprise/resources/startupfinance2020)- エクイティ調達による調達額は年々増加傾向にありますが、その中でも最もスタンダードなVCからの調達について見ていきます。

VCから資金調達をすることの意味は?

VCから資金調達をすることにはメリットもデメリットも存在します。両方をよく理解したうえでVCから資金調達すべきかどうかを検討することが重要です。

- VCから資金調達をすることのメリット

- (1) 無担保で返済義務のない成長資金を得ることができる

事業成長に必要な資金を得られることが1つ目の大きなメリットです。創業初期は事業が赤字で、成長資金の融資を金融機関から得ることは困難です。一方で優秀な人を採用し、オフィスを借りて、サーバーを借りて・・・と先行して多くの費用が必要になります。事業は常に競争環境にあり資金調達をして一気に事業成長をさせることは時として成功の必須条件となります。このギャップを埋める資金こそがベンチャー企業の成長性に期待して投資を行うVCマネーです。事業の成長性を訴求することができれば融資では得られない金額の資金を得て、事業を加速させることができます。

- (2) 事業成長のサポートを得られる

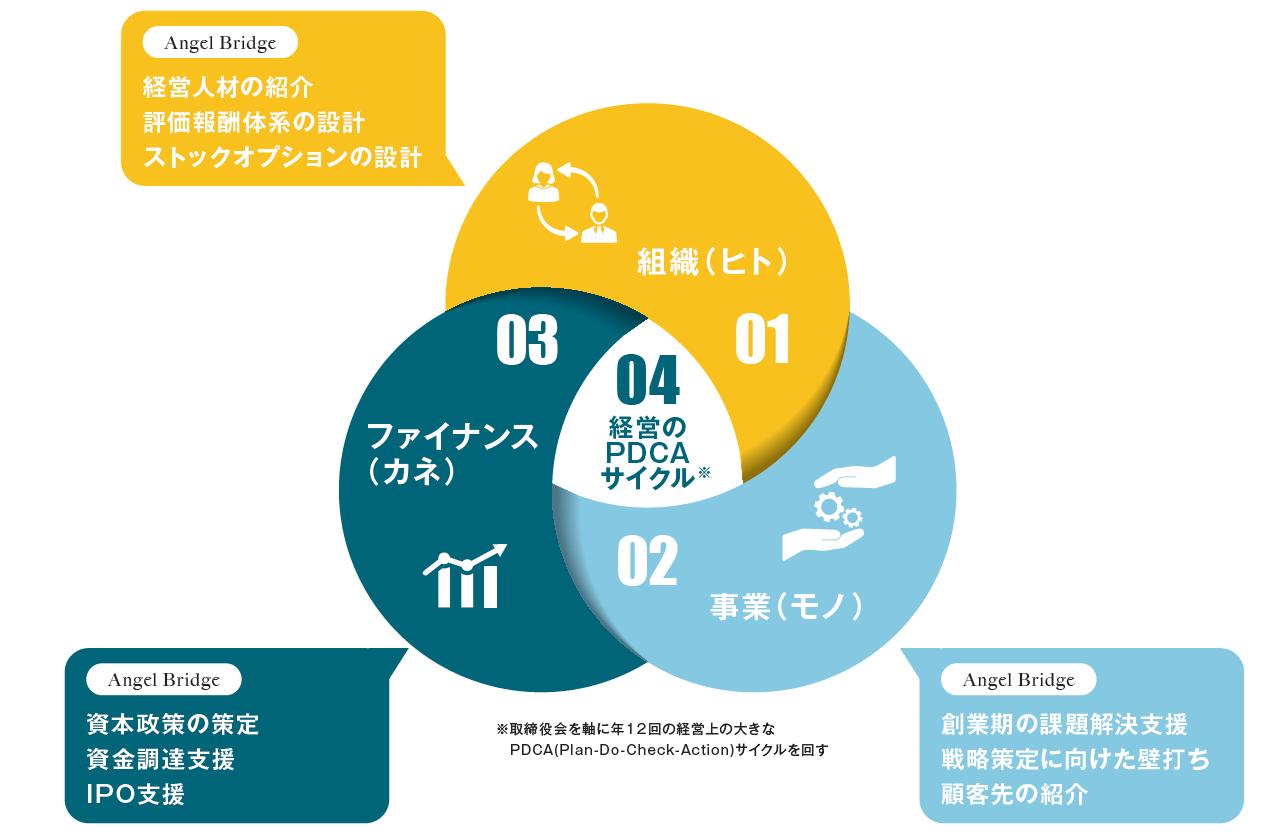

成長資金を得るだけでなく、その後の事業成長に対して様々な面からサポートを受けられることが2つ目の大きなメリットです。株主となったVCは経営陣と同じ船に乗っています。投資先企業の成功がVCの成功であるため、様々な面で投資先企業のサポートを行います。

- VCから資金調達をすることのデメリット

- (1) 自由度が失われる

VCが株主となることによって、事業方針の自由度が制限されることはデメリットとして想定されます。例えば急に全く違うビジネスに転換する、事業を辞める、副業を始めるなどはVCに反対されるケースもあります。経営上の大きな意思決定については事前承諾事項として契約書に記載されるケースも多く、VCの株式持ち分比率が低くても起業家が自由に意思決定できない場合があります。気になる場合にはあらかじめ相談しておきましょう。

- (2) 情報共有の手間がかかる

VCはファンドに出資しているLP投資家の資金を預かって投資している立場であるため、投資先の状況を把握する責任があります。VCからタイムリーに様々な情報開示が求められるシーンが出てきます。人数が少なく体制が整っていない段階では負担が大きいこともあります。ここについても事前に相談しておくことで負担を軽減できる可能性があります。

これらを理解したうえで適切なタイミングでVCからの調達を受けるのがよいでしょう。創業期の調達手段としては他に金融公庫からの創業融資やエンジェル投資家からの出資が想定されます。創業融資は金額に上限がありますが受けられるものは受けると良いでしょう。エンジェル投資家はもちろん人にもよりますが基本的には良くも悪くも関与は比較的少なく、上記のVCのメリットもデメリットも薄まったようなイメージです。ただし、株主に入る方の風評も含めたバックグラウンドチェックは必須です。

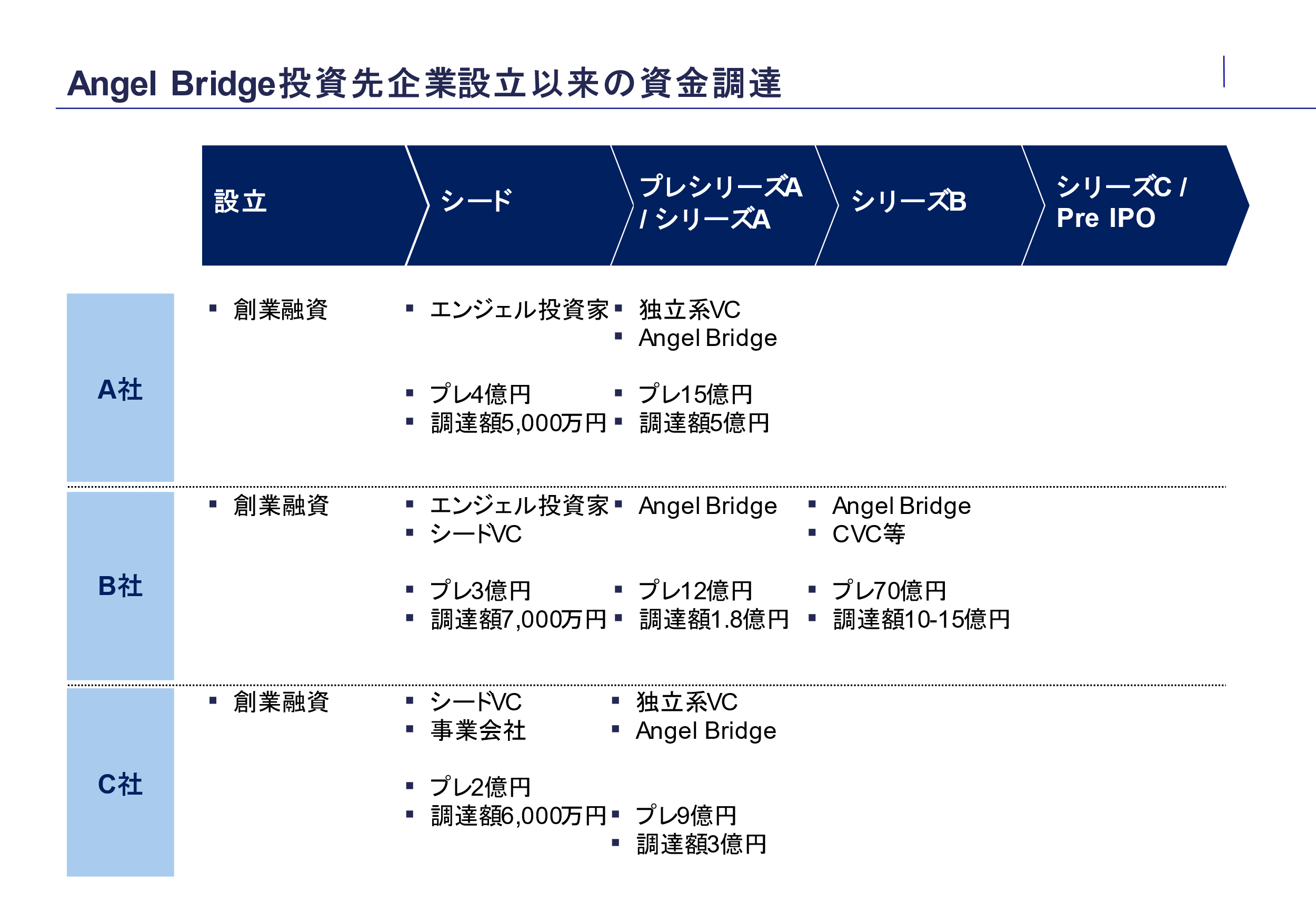

具体的な資本政策の事例

最後に、より具体的にイメージを掴んで不安を払拭していただくために、Angel Bridge投資先のベンチャーがどのような資金調達を行ってきたかを見ていきます。

- 設立当初は創業融資での調達

- 3社とも設立当初は創業融資による資金調達を行っています。創業融資にはいくつかの利点があります。借入でありながら返済期間が比較的長期であり利率も低く、期間中は利息のみの支払いで済みます。株式の希薄化も生じず経営の意思決定にも影響がありません。このような点で多くのベンチャー企業が設立時に創業融資を活用しています。使わない手はないと思います。

- シード期ではエンジェル投資家やシードVCから調達

- 初回の資金調達ではエンジェル投資家やシードVCから調達している企業が多いです。これはエンジェル投資家やシードVCがシードベンチャーにしっかりネットワークを張っていることに起因する部分もあります。シード期のベンチャーにとってはアプローチしやすい存在です。

※Angel Bridgeもシード期から投資を行っています。 - シード調達のタイミング

- シード調達のバリュエーション初回の投資を受ける際の事業ステージとしては最低限機能するプロダクトがあり、既にいくらかのユーザーが存在することが目安です。有料ユーザーを獲得していれば素晴らしいですが、PoC中の無料ユーザーであっても獲得しているかで大きく違います。この状態まで実現してから調達することで、バリュエーションを上げ、起業家の株式希薄化を抑えることができます。

- シード調達のバリュエーション

- 適切なバリュエーションは様々な状況にもよるので一概には言えませんが、目安としてPre1億円から3億円のケースが多いです。A社は社長が戦略コンサル出身で非常に実績があったことと元IT大手のスターエンジニアとの共同創業でPre4億円です。よほど優れた経営陣や、既にユーザーを捉えているというケースであれば3億円を超えるバリュエーションも想定されます。最近はシリアルアントレプレナーの方がいきなり数十億円のバリュエーションで大型の資金調達をされるケースもありますが、多くの方にとってはイレギュラーと捉えたほうが良いでしょう。また、バリュエーションは高ければ高いほど良いと思われがちですが必ずしもそうではありません。一度高いバリュエーションを付けると、その後バリュエーションを下げることはなかなか難しいのが現実です。ダウンラウンドのバリュエーションでの調達となると、それだけで事業がうまくいっていない、資金調達が難航しているというメッセージを外部に出すことになってしまいます。次回以降の資金調達でもしっかりバリュエーションを上げて投資が得られるかどうかも考慮し、高すぎず安すぎず適切なバリュエーションで調達することを目指しましょう。

まとめ

資金調達は事業を成功に導く有効な手段ではありますが、やり直しが難しいため計画的に実行することが重要です。このあたりは特に初回は分からないことも多いと思います。自分で勉強して基礎知識を付けたうえで、経験豊富で信頼できる方に相談することが有効です。VCも相談に乗ってくれます。Angel Bridgeでももちろんサポートいたしますので、ぜひ積極的にオフィスアワーやContact、チームメンバーのSNSからご連絡ください!

INITIAL 2020年 Japan Startup Finance〜国内スタートアップ資金調達動向決定版〜

INITIAL 2020年 Japan Startup Finance〜国内スタートアップ資金調達動向決定版〜