今回は資本政策策定の鉄則について説明していきます。

資本政策とは?創業期から必須!

まず資本政策の意味について見ていきましょう。

資本政策とは、一般的には株式移動、第三者割当増資、組織再編などの手法により、資金調達、資本構成の最適化、インセンティブプラン、創業者利潤、事業承継対策といった目的を実現することです。

引用:PwCコンサルティング 『資本政策コンサルティング』

シード期のスタートアップにとっては、主に資金調達を達成するためのファイナンス面の計画であることが多く、事業計画と照らし合わせて作成します。

事業計画に比べ、創業期の経営者は資本政策の重要性を見逃しがちですが、資本構成は一旦固まると後戻りができないため(不可逆性)、注意が必要です。例えば無計画にエクイティ(株式)での調達を進めた結果、経営陣の意思決定力が弱まり、最悪の場合、退陣に追い込まれる可能性もあります。それとは逆に希薄化を恐れて資金調達に過度に慎重になった結果、急成長を遂げられないケースも考えられます。

こうした事態を避けるためにも、創業段階から資本政策をきちんと作成しておくことは非常に重要です。

資本政策表を書いてみよう

資本政策表作成の鉄則 ①テンプレートに頼るべし

資本政策を考える際には、資本政策表という表を使ってまとめていきます。資本政策表は1から自分で作らなくても、ネット上にテンプレートがたくさん載っているためぜひ活用してください。参考までにプライマルキャピタルの佐々木氏が紹介している資本政策フォーマットを紹介します。

https://medium.com/@hrssk/資本政策表-雛形-を公開します-3f4b5361e29

他にもテンプレートはたくさんあるので様々探してみて、信頼できるものを使用してください。テンプレートを用意したところで早速作成していきましょう。

それでは、各ラウンドの概要を決めていきましょう。具体的には、以下のポイントを押さえることが肝要です。

- 調達時期

- 想定バリュエーション

- 調達金額

- 調達の手段

- 投資家の属性(エンジェル投資家か、VCか、事業会社か)

- 株主構成

資本政策表作成の鉄則 ②調達概要は事業計画と照らし合わせて算出せよ

調達時期、バリュエーション、調達金額については、事業計画と照らし合わせて、いつどのくらい資金が必要なのか算出するのが原則です。目安として、次回ラウンドの調達までの期間は1〜2年が良いとされています。これ以上短期の場合、経営者のリソースが資金調達に取られてしまい、これ以上長期の場合、大型調達が必要となり調達が難しくなります。

また、調達の手段や参加する投資家の属性も事業フェーズによって異なるため、こちらも事業計画を見つつ考えてみましょう。

調達の手段については、デット調達、エクイティ調達に大別できます。デットとエクイティでは性質が大きく異なります。両者のメリットとデメリットを正確に理解したうえで計画を立てることが非常に重要です。詳細は以前執筆したスタートアップアカデミー#1のコラムにて詳しく解説しておりますので、ぜひご覧ください。

また、エクイティ投資の中でもどんな投資家に投資してもらうかということについて検討をする必要があります。事業ステージや事業領域により株主として迎え入れるべき投資家の属性は変わってくるはずです。詳細はスタートアップアカデミー#2のコラムにて解説しているので、ぜひ参考にしてください。

資本政策表作成の鉄則 ③強すぎる外部投資家には注意

特定の外部投資家の持分が大きくなり、会社の意思決定に影響を及ぼすようになると、経営陣が経営のイニシアチブを取りにくくなるだけでなく、他の投資家の意見が反映されにくい状況になってしまいます。

特に次のラウンドの投資家にとって、投資ステージの異なる投資家が大きな力を持っていることは懸念材料になり、次回の調達が難しくなるかもしれません。投資ステージが異なる場合、投資家同士で同じインセンティブ構造にならない可能性があるためです。

例えば、小規模なM&Aでのイグジットを検討する際などは、初期の投資家が利益を確定させたい一方で、最近のラウンドで加わった投資家はより大規模なイグジットを望む状況が考えられます。そのため、投資家は特定の投資家の持分が多すぎる株主構成を警戒します。

調達が困難になった結果、事業の成長が阻害されることのないよう、株主構成には気を配りましょう。

資本政策表作成の鉄則 ④経営陣の持分を担保せよ

経営者の持分が重要な理由は、会社法の規定により、経営陣の意思決定の及ぶ範囲が株式保有率に応じて決まるためです。極端なことを言ってしまえば、経営陣の株式保有率が下がりすぎた場合、会社の決議事項に経営陣の意向が反映されにくくなる恐れがあります。株主構成の目安として以下の指標を抑えましょう。

- 株式(議決権)の50.1%(過半数)

- 取締役・監査役の選任、取締役の解任、役員報酬の決定、剰余金の配当などを単独で決定可能

- 株式(議決権)の3分の1以上

- 募集株式の募集事項の決定等、定款の変更、組織再編行為の承認、事業譲渡の承認、解散に関して、決議を単独で阻止可能

事業が大きくなり、外部株主の割合が増えたとしても1/3以上は保てるとベターです。しかし、業種によってはこれらの水準を超えているケースも多くあります。固執せずあくまで目安として捉えておきましょう。

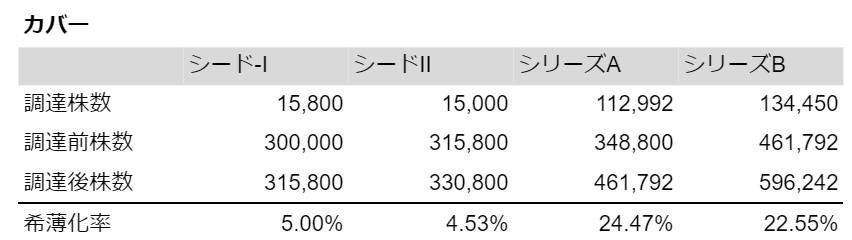

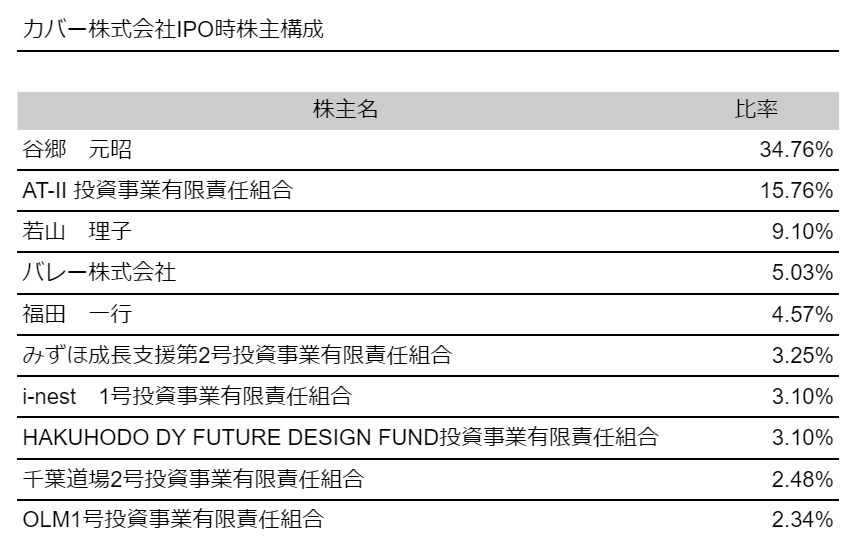

実際に近年上場したスタートアップのIPO時の株主構成を見てみましょう。2023年3月に1,717億円で上場したカバー株式会社は上場時以下のような構成となっていました。

出典:みんかぶ

創業者でもあり、代表取締役の谷郷氏が個人の持分と代表取締役を務めるバレー株式会社の持分を合わせて約40%を保有しており、取締役CTOの福田氏が約5%を保有しています。経営陣の保有株主は過半数には満たないものの、谷郷氏が3分の1以上を保有しており、重要事項の決定について拒否権を発動できる体制であったことがポイントです。

経営陣の持ち分比率を考える際は、一回の資金調達当たりの希薄化率に注意すると良いでしょう。

「希薄化」とは「通常、新株発行などの増資を行った場合、発行済み株数が増えることにより、1株当たりの価値が低下する」ことです。

引用:SMBC日興証券「初めてでもわかりやすい用語集」

希薄化率の計算は以下のようになります。

希薄化率(%)=新規発行株式の総数÷増資後の発行済株式総数×100

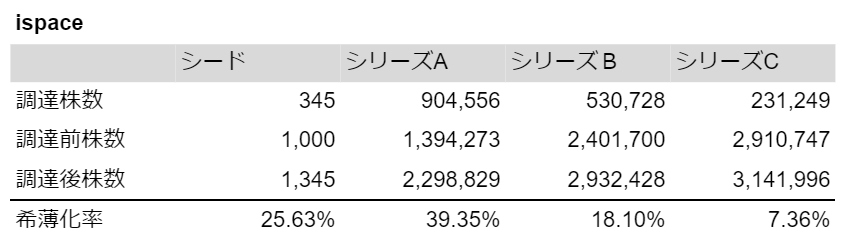

一般的に、希薄化率は20-25%以内に収めるべきとされていますが、急成長を遂げるスタートアップにおいては例外も数多く存在します。以下に二つ例を挙げておきます。

- カバー株式会社

- 株式会社ispace

出典:INITIAL

カバーに関してはシリーズA、Bで大きな希薄化を許しており、シードからアーリーに転換する時期において事業拡大のために思い切った投資をしたことが分かります。一方でispaceはディープテックであることもあり、初期投資が莫大であるためシード〜Aでは大きな希薄化を許したものの、その後は希薄化率を25%に抑えています。このように業種や成長フェーズに応じて希薄化率の目安は多少変わります。

事業計画と資本政策は表裏一体

資本政策表作成の鉄則 ⑤事業計画に合わせて修正せよ

事業計画と資本政策は表裏一体です。事業が進むにつれ、事業計画に変更が生じた場合、資本政策も一緒に見直しましょう。こうした計画がしっかり練られているか、投資家は見ています。

まとめ

最後に資本政策表作成の鉄則をまとめます。

資本政策表作成の鉄則

①テンプレートに頼るべし

②調達概要は事業計画と照らし合わせて算出せよ

③強すぎる外部投資家には注意

④経営陣の持分を担保せよ

⑤事業計画に合わせて修正せよ

資本政策表は事業計画と比較するとどうしても後手後手に回ってしまう経営者も多いです。しかし、スタートアップの原動力が資金にあることを忘れてはなりません。事業計画と資本政策の組み合わせによって、ビジョンは現実の事業となり得、投資家は間違いなくその点を見ているはずです。

さて、事業計画と資本政策を練ったところで、投資家に向けてピッチを行いましょう!

ということで、次回はピッチ資料の作り方、ピッチをする際の注意点について解説予定です。

Angel Bridgeはシード〜アーリー期のスタートアップを中心に投資しているVCであり、手厚いハンズオン支援を特徴としています。今回解説した資本政策についても、投資先起業の経営陣とディスカッションを行い、投資家目線のアドバイスを行ってまいりました。事業戦略の壁打ちや資金調達のご相談などありましたら、お気軽にご連絡ください!