スタートアップアカデミー#5-2(ハンズオン支援)

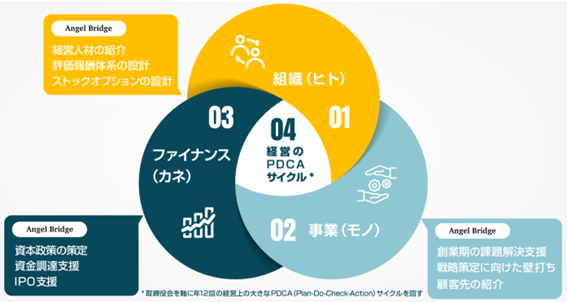

投資だけでは終わらない、Angel Bridgeが行うハンズオン支援について ~事業・ファイナンス・経営のPDCAサイクル編~

2023.07.03

前回のスタートアップアカデミー#5-1では、Angel Bridgeが行うハンズオン支援の「組織」についてご紹介しました。

本記事では、Angel Bridgeが行うハンズオン支援の「事業・ファイナンス・経営のPDCAサイクル」について詳しく説明していきます。

1. 事業支援

「事業(モノ)」に関する支援では、企業の戦略策定に向けた壁打ちと顧客紹介を主に実行しています。

戦略策定の壁打ちでは何をしているのか?

月次定例会の中で戦略策定の議論を行い、事業戦略やIPO、資金調達などの様々な経験を生かしたアドバイスをします。Angel Bridgeのメンバーはコンサル・投資銀行出身者が多く、その経験を活かして経営課題の特定やKPI設計のサポートを行います。

具体例として、価格感度分析を行ったLocusBlueの事例があります。

以前LocusBlueの宮谷CEOにインタビューした時、次のようにおっしゃっていました。

宮谷:以前、価格体系を見直すにあたって、何を基準に妥当な価格を決めるべきかわからず悩んでいたとき、Angel Bridgeさんから「価格感度分析をやってみませんか」と提案いただいたことがありました。顧客に送る調査項目のリストアップから分析資料の作成までテキパキと進めてくれたおかげで、私は調査票をお客様に送って結果を聞くだけ(笑)。以前から数値分析に強い方々とは聞いていましたが、そのクオリティの高さはまさに戦略ファーム品質で感動を覚えるほどでした。

(参考記事:元エアバスの技術者が狙う建設DX [ローカスブルー宮谷聡代表 × Angel Bridge 林])

このような形でAngel Bridgeは戦略策定において投資先企業に対し、豊富な経験を活かしてプロジェクトベースで様々なアドバイスやサポートを提供しています。

顧客先の紹介事例

顧客先の紹介では、製品・サービスの営業先など、今後の事業拡大に役立つ可能性のある企業を紹介します。ベンチャー企業はまだ信頼が不足しており、ネットワークも脆弱で自社でリーチできないケースも多いため、VCが補っていくことが必要でしょう。

Angel Bridgeが行った営業先の紹介の一例として、飲食店DXサービスを手掛けるベンチャー企業であるGoalsの新たな導入先への営業支援が挙げられます。Angel Bridgeでは、自身のネットワークを活用してGoalsに対して飲食店の営業先を紹介しました。数十~数千の店舗を持つチェーン店でも、食材発注システムの内製化は難しくDX化がまだまだ進んではいないというのが現状です。以前Goalsの佐崎CEOにインタビューした時、次のようにおっしゃっていました。

佐崎:経営に関する課題についてご助言いただいているのに加えて、食品業界に豊富な人脈を持っていらっしゃる、パートナーの林さんのご助力で、大手外食チェーンの経営陣にお引き合わせいただくなど、特に営業活動の面で多大な支援をいただいています。

河西:林からはお客様候補をご紹介させていただき、私からは共有いただいた経営指標をもとにした数値分析や業界分析など、主に経営や営業戦略の面からサポートさせてもらっています。経営のPDCAサイクルを回す上で必要な支援は可能な限り行うというのが私たちの方針です。

佐崎:毎回、大所高所に立った視点でアドバイスしていただけるので、発見や気づきが多く、いつもディスカッションの時間が楽しみです。おかげさまで、当初は和食チェーンを運営するお客様が1社のみという状況でしたが、現在は上場企業を中心に20社ほどのお客様にご利用いただくまでになりました。Angel Bridgeさんのご支援にはとても感謝しています。

(参考記事:AIで食品業界の未来を変える [Goals 佐崎CEO× Angel Bridge 河西])

このような形でAngel Bridgeは顧客先支援も積極的に行っています。商談成功のためには、取締役や経営企画室の方に直接アプローチする事が重要となります。スタートアップだけではなかなかアプローチできない経営層の方を多数お繋ぎし、1,000店舗を超す大手飲食チェーン店の成約にも成功しました。MRRでは300万円と大きく売上に貢献しました。

2. ファイナンス

実践的な調達支援

Angel Bridgeは資本政策の策定や追加の資金調達支援も行います。特に、シードアーリー段階で投資を受けたベンチャー企業にとっては、次の成長段階での資金調達計画が重要です。具体的にはベンチャー企業と協力し、適切な資金調達の時期・金額を検討します。事業計画やピッチ資料の作成をサポートしたり、相性が良さそうなVCや事業会社をリストアップし、ベンチャー企業のニーズに合わせてお繋ぎします。

バイオベンチャーのHeartseedがその一例です。次ラウンドの出資先を探すにあたって、まずリード投資家となり得るVCを探しました。特にHeartseedは大規模な資金調達が必要なため、次のラウンドでも投資が可能なディープポケットのVCに優先的にアプローチしました。次に事業シナジーがある事業会社などもHeartseedに紹介し、大手製薬会社、医療機器メーカー、医療系卸売企業から資金調達を行いました。これまで計5回、累計102億円の資金調達に貢献しました。

IPO支援とは何をするのか?

Angel Bridgeは、ベンチャー企業のIPO支援も行っています。ベンチャー企業はIPOの経験がないことが多いため、成功確度を高めるために必要なノウハウやベストプラクティスを提供します。IPOの際には、適切な主幹事証券や監査法人を選ぶことが必要です。そのため、複数の証券会社から提案書をピッチしてもらい、証券会社のチームやエクイティストーリーに基づいて決定します。さらに主幹事証券の決定の手助けに加えて、その後のエクイティストーリーの作成においてもサポートを行います。このようにAngel Bridgeはベンチャー企業のIPOを成功に導くため、幅広い支援を提供しています。

3. 経営のPDCAサイクル

経営のPDCAとは

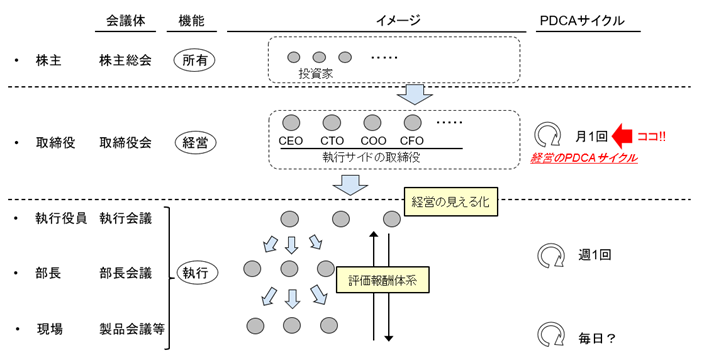

「経営のPDCAサイクル」に関する支援はヒト・モノ・カネをどう回すかといった経営のOS(オペレーティングシステム)のようなものです。取締役会を起点に株主も巻き込んだ年12回の大きなPDCAサイクルを回す体制の構築を支援します。会社の羅針盤となるKPIの設計や経営の見える化など、組織としての運営体制を経営陣と共に作り上げていきます。

図のように会社内のピラミッド構造に基づいた会議体を設計し、現場と経営陣の間、および経営陣同士のフィードバックを円滑に行うことを促進します。

Angel Bridgeは、このような形で経営のPDCAサイクルを確立するための取り組みを行い、ベンチャー企業の成長を支援しています。

経営のPDCAサイクルはなぜ重要か?

経営のPDCAサイクルは、経営陣が組織を適切に統率し、持続的な成長を実現するために不可欠なツールです。組織の人数の観点から経営のPDCAサイクルの重要性を深掘りしましょう。

組織人数が30人未満のシード期の場合、事業スピードが重視されるため、経営者と従業員の距離は近く従業員は比較的横並びの組織構造をしています。しかし、このままでは人的リソースが制限されるため、組織を大きくしていく必要があります。ここでよく言われるのは、「30人の壁」問題です。なんとなくで上手く従業員をまとめ上げてた経営者の多くは従業員が30人になった時に躓きます。乗り越えるためには、仕組みで支えられた経営へ早期に移行する必要があるのです。

KPIの設定と会議体の設計が適切に行われていると、執行の細部までマイクロマネジメントを行わなくても企業全体の状況が把握できます。社内メンバーに「権限移譲」ができ、経営者が一人で全てを見る必要が無くなるため、今後の成長戦略など特に経営者が取り組むべきことにリソースを注力できます。

さらに、経営のPDCAサイクルが上手く回っていると、IPOを達成した後の株主に対する適切な情報開示も円滑に行うことができます。

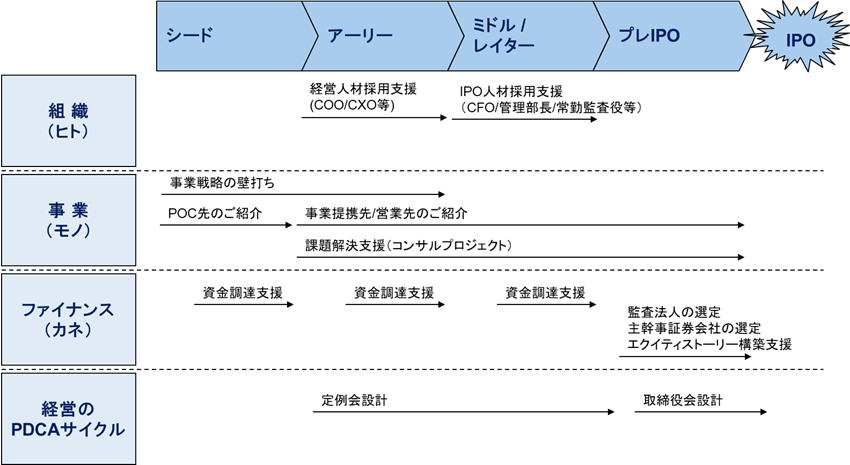

4. ステージごとの支援内容

Angel Bridgeはシード期からIPOまで一貫した支援メニューを提供しています。これまでに説明したハンズオン支援を、企業のステージごとに振り返りっていきましょう。

まずシード期は事業戦略の壁打ちを行ったり、実証実験の相手先のご紹介を行います。アーリーステージに差し掛かり、次の資金調達が近づくとそのサポートを行います。さらに調達した資金を使って事業が成長してくると、経営人材採用支援や事業提携先の紹介を行います。ミドル/レイターに入るとIPOに向けての人材採用支援、そして引き続き資金調達支援も行います。IPOが数年後に見えてきた際には、監査法人の選定・主幹事証券会社の選定・エクイティストーリー構築支援も行っていきます。

さらに、これまで行っていた定例会がIPO準備のタイミングになると取締役会へと移行していきます。取締役会に移行してからも経営のPDCAサイクルがより一層回るよう支援します。

このような形で投資したタイミングからIPOまで一貫したサポートをAngel Bridgeは実施しています。

5. まとめ

前回から引き続き、組織、事業、ファイナンス、経営のPDCAサイクルの4つの側面からAngel Bridgeのハンズオン支援を説明してきました。Angel Bridgeは単なる資金提供に留まらず、豊富な経験とネットワークを活かし、ベンチャー企業と共に走り抜けるパートナーとしてサポートしています。

VCと言っても投資先企業とのかかわり方は、多種多様です。最近ではSNSやブログ記事、イベントなどで積極的に情報発信しているVCも多いので、簡単にチェックすることができます。投資先の企業から評判を聞いたり、知人のツテを使うなど情報収集を行いましょう。アプローチ方法としてはツイッターアカウントへのDM・オフィスアワーへの申し込み・HPへの問い合わせ・人づての紹介・イベントへの参加など様々考えられます。後悔のない資金調達ができるよう、最大限活用していきましょう。