2024.05.09 TEAM

グローバルファームからVCへの転身を促したもの

——山口さんは毎日どのようなスケジュールでお仕事をされているのでしょうか?

仕事の割合でいうと、新たな投資先を探すソーシングに3割、新たな投資先を選定するためのデューデリジェンスに5割、残りの時間はWebサイトの更新やSNSアカウントの運用、社内イベントの企画や実行など、自社のブランディングにまつわるマーケティング活動に費やしています。今後、担当する投資先が増えればバリューアップ支援の割合が増えていく見込みです。

——Angel Bridge入社前はどのようなキャリアを歩んできたのでしょうか?

慶應義塾大学にて数理モデルの構築・分析によって意思決定の最適化を行う「オペレーションズリサーチ」という学門を学び、さらに東京大学大学院で国際物流の最適化シミュレーションの研究をした後、ボストン コンサルティング グループ(以下、BCG)に入社しました。Angel Bridgeに入社したのは2024年2月のことです。

——なぜ新卒でBCGに入社しようと思ったのですか?

そもそもコンサルタントを志すようになったのは、大学3年生のころ、海外インターン交流を支援する学生団体の代表を経験したのが最初のきっかけです。学内だけでも100人にもおよぶメンバーを束ね、団体の将来や戦略を考えるうちに、経営戦略立案に興味を持ちました。理系の学生でしたので「制約がある中でどのように効用を最大化するか」という観点で、オペレーションズリサーチや国際物流の最適化の研究を行った後、戦略コンサルタントとして経営戦略の策定に携わることに決めました。数あるコンサルファームの中でもBCGを選んだのは、BCGが日本で一番成功している戦略ファームだからです。経験できる案件の幅が広く、日本を代表する企業のために働くことで、日本経済の成長に貢献できると考えました。

——BCGではどんなお仕事を?

在職中は、消費財・通信・メーカー・PEファンドなどのクライアントに対し、中期成長戦略・新規事業戦略・M&A戦略・ターンアラウンド戦略の策定などを支援するプロジェクトを経験しました。グローバルなプロジェクトメンバーやクライアントの社員様など、バックグラウンドが異なるメンバーと協働し、価値ある成果を出す難しさや醍醐味とともに、定量的に経営を捉え戦略に落とし込む面白さを体験できたのは、いま思い返しても貴重な経験だったと思います。

——かつての同僚で、山口さんと同じようにVCをセカンドキャリアに選ぶ方はいらっしゃいましたか?

身近な先輩のなかにも何人かいらっしゃいます。いまは国を挙げてスタートアップ投資を増やしていこうという流れがありますし、スタートアップへの投資環境が成熟するなかで、コンサルタントとしてスタートアップビジネスに関わる機会も少なくありません。何よりコンサルタントは好奇心旺盛な方が多いので、「コンサルとしては支援しづらいスタートアップビジネスに関わりたい」という方も多く、また投資判断のプロセスや投資後のご支援などで戦略コンサルタントが持つビジネス分析力や戦略立案力に対するニーズが高まっているのも一因だと思います。

——山口さんはどのような思いでVC業界に転身しようと?

学生のころから起業したりスタートアップで活躍する友人が多く、新しい価値を世の中に届けようと努力する人たちを応援したい、強い思いを持って起業に臨んだ経営者をサポートしたいと思うようになりました。スタートアップエコシステムの中でもセカンドキャリアとしてVCを選んだのは、多くの熱量のある起業家と関わりながら、一つの会社だけでなくスタートアップを取り巻くエコシステム全体を盛り上げられたら、きっと日本経済への貢献にもなりますし、投資判断のプロセスや投資後のご支援の中でBCGで培った経験やノウハウを活かせそうだと思ったからです。

アットホームでありながらプロフェッショナルな社風

——数あるVCのなかからAngel Bridgeを選んだ理由は?

実は1号社員でAngel Bridgeに入社した八尾は大学院の学科の先輩にあたり、パートナーの河西についても八尾を通じて面識があったので、以前からAngel Bridgeの社風を知っていたことが、転職を後押ししてくれました。いずれ日本を代表するメガベンチャーを創出するんだという大きなビジョンを掲げつつ、自らも日本を代表するVCになろうという成長意欲の高さにも共感しましたし、Angel Bridgeにはプロフェッショナルファーム出身者が多くカルチャーフィットが期待できそうなのもAngel Bridgeを選んだ理由です。

——入社されていかがですか? 率直な感想を聞かせてください。

実際働いてみて感じるのは、投資先と一緒に知恵を絞り「どうしたらその理想を実現できるか」という観点で、前向きな議論を尽くせるのは非常に楽しいですしやりがいを感じます。それと同時に経営者の思いや人柄に寄り添いながらみなさんのご期待に応える難しさも感じるので、それについては今後の課題になりそうです。Angel Bridgeのメンバーのアウトプットのクオリティの高さや、投資先に対して主体的に貢献しようとするマインド、オーナーシップを持って仕事に取り組む姿勢は想像通りでした。仕事に対する前向きな姿勢と最後までやりきるプロフェッショナルな意識は、すべてのメンバーから感じるところです。

——社風についてはいかがでしょう?

Angel Bridgeはオンもオフもどちらも楽しくやろうという人たちの集まりなので、仕事に全力で取り組む一方で飲み会やバーベキュー、ゴルフなど、社内イベントも盛んです。社員同士はもちろん投資先同士も非常に仲がよく、アットホームな社風だと思います。

——Angel Bridgeのパートナー陣は山口さんにとってどんな存在ですか?

河西は深い知見に基づいた分析力や決断力に学ぶところが多く、林については豊富なビジネス経験に基づいた人脈の広さや人望の厚さで定評があります。2人とも投資先のビジネスはもちろん、起業家の人柄や想いの丈をよく理解した上で、確信を持って投資しているからこそ、迷いなくコミットできるんでしょうね。パートナー自ら投資先に対してここまで多くの時間を割いているVCは、おそらくAngel Bridge以外にないのではと思うほどです。

——投資先との信頼関係を紡ぐためには何が必要だと思いますか?

Angel Bridgeに入って、相手の立場に立ってプロフェッショナルファーム品質の価値を提供し続けることが、信頼を勝ち取る唯一の道だと思うようになりました。それは投資を検討させて頂く段階においても変わりません。経営課題の改善や成長に資する示唆を少しでも出し、起業家のみなさんに喜んでいただけるよう全力を尽くすこと。それがみなさんにAngel Bridgeを選んでいただく強い原動力になるはずです。投資先と手を携え、同じ目的に向かって走るには、常に相手の立場や気持ちに思いをはせ、ロジカルかつハートフルに振る舞うことが欠かせないと考えています。

——山口さんはどんな人と働きたいですか?

Angel Bridgeで活躍するにはオーナーシップの強さが求められます。投資先を支援する上で必要になるのはもちろん、Angel Bridge自身もまたスタートアップフェーズにあるからです。いわれたことだけをしっかりとこなすだけで満足せず、自ら積極的に提案する人が重宝されるのはスタートアップならではでしょう。努力を惜しまず能動的に動ける方とご一緒したいと思います。

起業家の支援を通じてメガベンチャー創出を目指す

——これからAngel Bridgeで成し遂げたい目標を聞かせてください。

一社でも多くスタートアップの成長に寄与するのが当面の目標です。中長期的な目標は、個人の名前で仕事ができるようになることと、投資先のみなさんに「この人と一緒にいると成功できる気がする」という安心感や希望を与えられる存在になりたいですね。その上でメガベンチャーの創出に携われたらこれ以上の喜びはありません。そのためにもこれから多くの経験を通して成長したいと思っています。

——最後に山口さんが大切にしている信念を教えてください。

私自身、尖ったアイデアと実行力を伴った強い信念をお持ちの方を支援するのが好きですし、自分にない感性や能力を持つ方に頼られるのはありがたいことだと感じます。そんな方々に気軽に声をかけていただくには、「何色にも染まる」余地を常に残しておくのは大事なことではないでしょうか。VCである以上、ベンチャーファイナンスの専門家として価値を出すことはもちろんですが、どんなことであっても最初に頼られ、価値を出せる人になりたいです。「何色にも染まる」には、普段からのインプットやそれを基にした思考に加え、人間としての懐の深さが欠かせません。相手の想像を超えるような成果を届けられるようなビジネスパーソンになるためにも、養っていきたい能力だと思います。

2024.04.25 INVESTMENT

2024年4月に株式会社XAION DATA(以下XAION DATA社)は、シードラウンドにおいて累計4.5億円の資金調達を発表しました。Angel Bridgeも本ラウンドにおいて出資しています。

XAION DATA社は、オープンデータを活用したダイレクトリクルーティングSaaSをメインにサービスを提供するテックスタートアップです。オープンデータを活用したビジネスは、海外でZoomInfoをはじめとしたメガベンチャーが複数提供しており、注目度が高い市場です。そこでXAION DATA社はコア技術であるオープンデータ取得/構造化技術を用いた独自データベースを強みとし、HR領域でサービスを展開しています。既にエンタープライズ企業やメガベンチャー企業への導入が進んでおり、今後の期待が大きいスタートアップです。

今回の記事では、Angel BridgeがXAION DATA社に出資した背景について、ダイレクトリクルーティング市場を取り巻く環境とXAION DATA社の強みに焦点を当てて解説します。

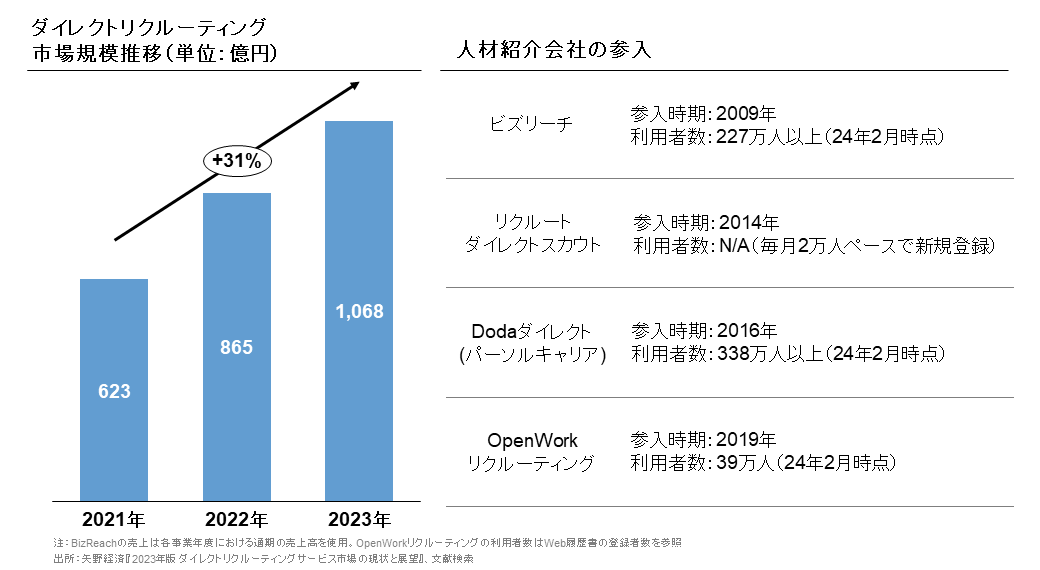

1.ダイレクトリクルーティングの市場構造・動向・課題

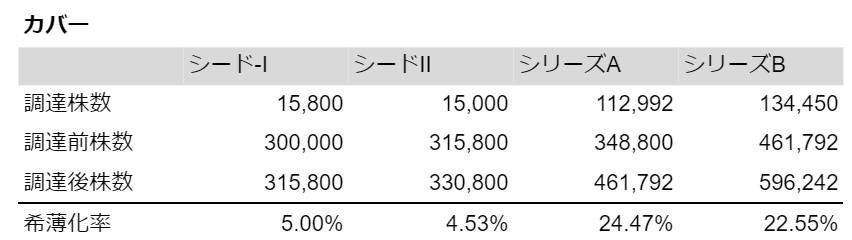

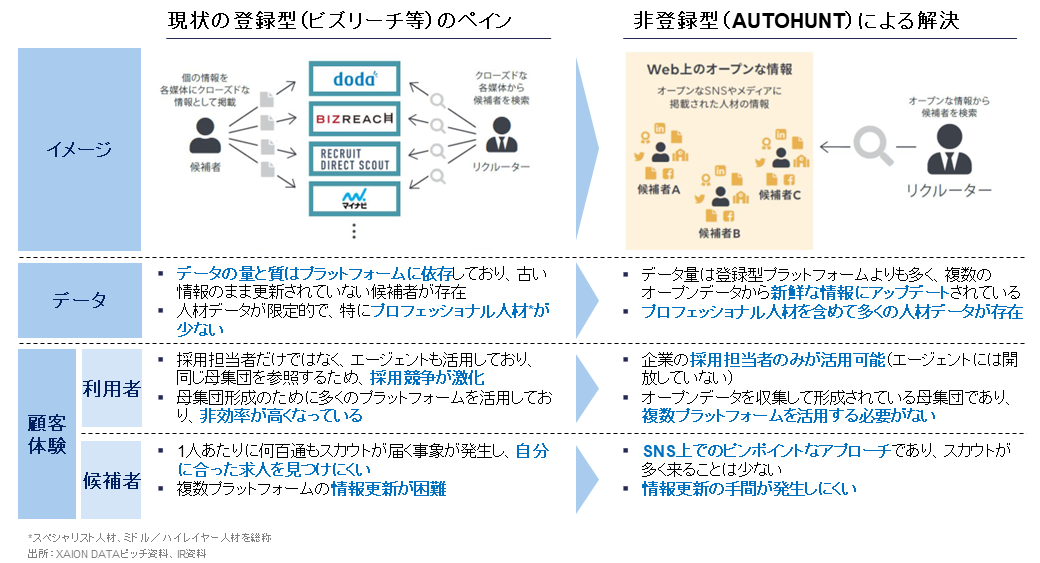

ダイレクトリクルーティングとは、企業の採用担当者が候補者に直接アプローチをする採用手法です。具体的には、企業はビズリーチやLinkedInなどのプラットフォームを活用しながら、望ましい候補者を自らの手で探しアプローチします。候補者が企業にアプローチをかけるなどの従来の他の採用手法と比べ、企業側の採用工数がかかるものの人材のマッチング精度が高いことが特徴です(図1)。

図1 各人事採用手法の特徴と比較

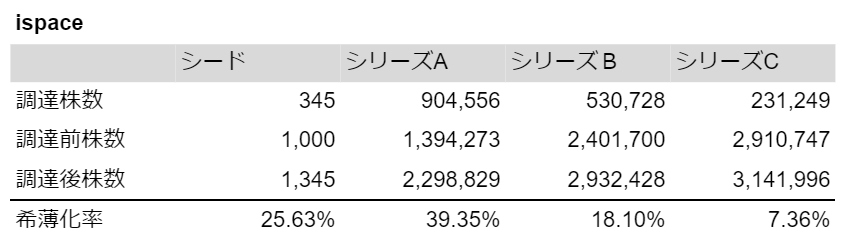

ダイレクトリクルーティング市場は海外を中心に拡大している巨大市場であり、今後は日本においても急成長することが見込まれています。実際に市場規模は毎年31%で伸びており、足元では市場規模が1,000億円を超えています(図2)。また、足元でプロフェッショナル人材の流動性が高まっており、特に年収の高いミドル/ハイレイヤー人材へのニーズが強いことも理由の一つです(図3)。ミドル/ハイレイヤー人材はリファラルのみで採用が決定することも多いために、既存サービスでは発見することが難しく、能動的にアプローチをかけるダイレクトリクルーティングの必要性が高まりました。実際にビズリーチに続く形でリクルートやオープンワークなどの人材採用サービス各社もダイレクトリクルーティングサービスへ新規参入しています。

図2 急成長するダイレクトリクルーティング市場

しかし、ビズリーチなどの既存サービスにはまだ課題が残っています。既存のサービスでは、若手層などの転職意欲が高い候補者がプラットフォームに登録し、マッチングが行われることから、短期間で採用に繋げられる候補者へのアプローチには適しています。一方で、スペシャリスト人材やミドル/ハイレイヤー人材は既存サービスには少なく、アプローチしにくいというペインが存在しています(図3)。そこでXAION DATA社はこのようなペインを解決すべく、オープンデータを活用して、既存の登録型サービスには登録されておらずアプローチが難しいスペシャリスト人材やミドル/ハイレイヤー人材などの転職潜在層も含めた候補者へのアプローチが可能なサービスを提供しています。このサービスの提供を開始した背景には、2022年10月の職業安定法の改正(オープンデータを採用に利活用する事業に関するルールを整備する内容を含有)があり、時流を捉えたサービスとなっています。XAION DATA社は米国を始めとした海外でのオープンデータの利活用の潮流に着目し、日本における今後の法律改正を睨み、事業を創ってきていました。その結果、2022年10月の法律改正後いち早くサービスを展開しています。また、2023年には、厚生労働省の優良企業者認定制度発足にむけた有識者ヒアリングに招集されるとともに、2024年3月には厚生労働省の定める「優良募集情報等提供事業者認定制度」において、国内初で唯一の4号優良認定事業者に認定される等、リーディングカンパニーとしての立ち位置を確立しています。

図3 ダイレクトリクルーティング業界の課題

以上のように、ダイレクトリクルーティング市場は大きな需要の拡大が予想されておりポテンシャルがあるものの、そのニーズに応えられているプレイヤーは少なく、XAION DATA社にとっては非常に魅力的な市場環境と考えています。

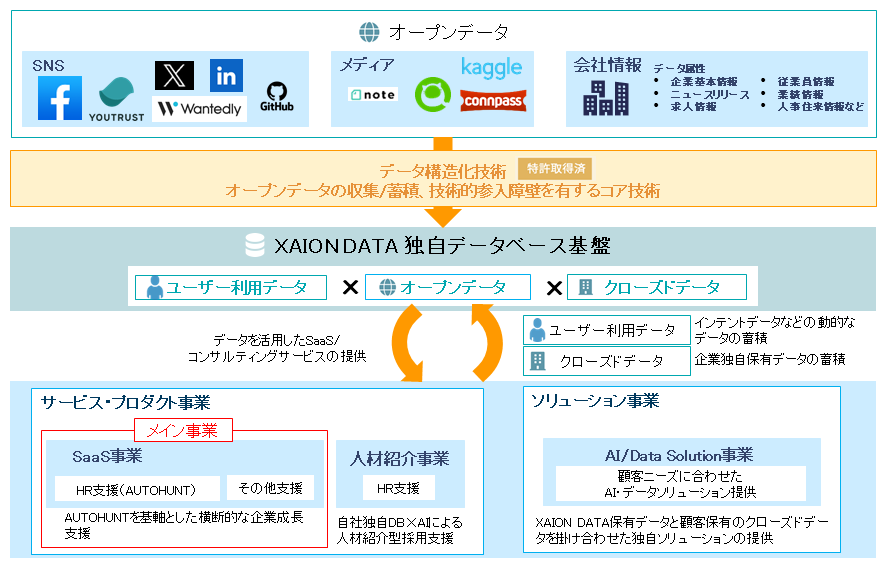

2.XAION DATA社の事業概要

XAION DATA社が提供しているサービス/プロダクトは主に3つあります(図4)。

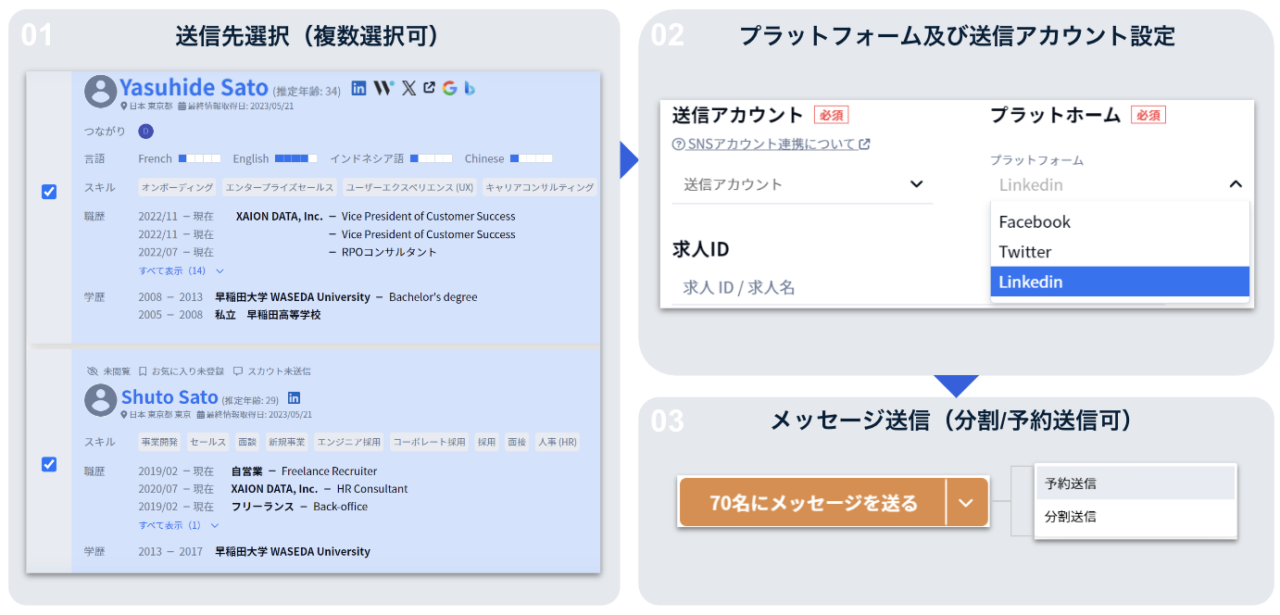

1つ目はSaaS事業で、足元ではXAION DATA社の独自データベースとAIモデルを活用したダイレクトリクルーティングSaaSである「AUTOHUNT」を提供しています(図5)。SNSやメディアなどのオープンデータから集めた430万人以上の転職潜在層も含めた人材データベース(推定年齢/職歴/学歴/スキルなどの情報を含有)を構築しており、顧客企業の求人情報に合致する候補者の特定とアプローチが可能です。

2つ目は人材紹介事業で、自社独自のデータベースや「AUTOHUNT」を活用した人材紹介支援サービスを顧客に向けて提供しています。

3つ目はソリューション事業で、XAION DATA社の保有データと顧客保有のクローズドデータを掛け合わせ、顧客のニーズに合わせた独自のAI/Dataソリューション(コンサルティングなど)を提供します。

図4 XAION DATA社事業全体像

図5 「AUTOHUNT」プロダクト画面

3.XAION DATA社の競合優位性

ダイレクトリクルーティングサービスを提供している会社は複数社ありますが、その中でも情報が表に出てこない転職潜在層に焦点を当て、ミドル/ハイレイヤー人材にもアプローチが可能なサービスを提供している企業はあまり存在しません。しかし、XAION DATA社はオープンデータを活用しながら転職潜在層を探すという新しくユニークな人材紹介アプローチに取り組んでいます。

XAION DATA社の強みは、大きく分けて2つあります。

1つ目は、圧倒的な技術力の高さです。XAION DATA社は様々なオープンデータを収集/統合する独自アルゴリズムを構築しており、他社でも入手困難なデータにアクセスし、一つのデータベースに統合しています。ユーザーデータや各企業のクローズドデータとの統合や連携も可能なため、オープンデータと掛け合わせることで独自のデータベースを構築することが可能です。他社が模倣して同様のデータベースを構築することは困難なため、参入障壁が非常に高いサービスだといえます。

2つ目は、事業拡張のポテンシャルの高さです。XAION DATA社独自のデータベースは汎用性が高く、このデータベースを活用して足元ではダイレクトリクルーティングSaaSの「AUTOHUNT」を提供しています。今後も独自データベースを基にマーケティング/認証領域などの関連領域においても、様々なプロダクトを提供していくことも期待できます。

4.経営陣

XAION DATA社には高いプロダクト開発力と事業推進力を有する、非常に優秀で強力な経営陣が集まっています。佐藤CEO/石崎CTOは、米国シリコンバレーのAIスタートアップにて採用プロセスと求職プロセスをAIによって効率化/最適化するサービスの責任者として事業展開/開発に従事した経験があり、当事業領域において解像度と開発力の高さを持ち合わせています。また、ゴールドマン・サックス証券の投資銀行部門(IBD)やインベスコ・アセット・マネジメントで活躍してきた金谷CFOをチームに迎え入れており、佐藤CEOがいかに高い巻き込み力を有しているかが伺えます。(図6)。

図6 XAION DATA社経営陣

5.おわりに

最後に、Angel Bridgeの今回の投資のポイントをまとめます。

1つ目は、オープンデータを活用した転職潜在層のダイレクトリクルーティングには巨大な市場ニーズがある点です。企業規模に関わらず、プロフェッショナル人材の採用ニーズは高く、転職潜在層に効果的にアプローチするソリューションは今後急速に伸びていくことが考えられます。一方でオープンデータを活用したダイレクトリクルーティングサービスを提供している企業は少なく、先行者優位を活かして独自のポジショニングを構築することで大きな市場を狙えるポテンシャルがあります。

2つ目は、優秀な経営陣です。米国シリコンバレーのAIスタートアップで経営陣として組織を率いた経験を有しており高いリーダーシップ能力やマネジメント能力を持っている佐藤CEOに加え、オープンデータを収集/統合する独自アルゴリズムを開発するなど高い技術力を有しておりCTOとしてのマネジメント能力も兼ね備える石崎CTO、戦略的な思考力を発揮しながら卓越した営業力でエンタープライズ企業やメガベンチャー企業を獲得する金谷CFOがそれぞれ違う強みを持ち合い、強いコミットメント力で一丸となってこの事業に挑戦していることが最大の武器となっています。

3つ目は、他社には模倣困難な高い技術力を有しており、その技術を用いて構築した独自のデータベースを他の事業領域にも応用できるポテンシャルがある点です。他社が入手困難なデータも含めて広範にオープンデータを収集/統合した独自のデータベースはそれ自体に価値があり、汎用性の高さから足元で提供しているダイレクトリクルーティングSaaS以外にも様々な事業領域でプロダクトを開発して提供していくことが期待できます。

4つ目は、急速に立ち上がるトラクションです。「AUTOHUNT」は正式リリース後、約1年の短期間で複数のエンタープライズ企業やメガベンチャー企業がサービスを導入しており、既に売上高が積み上がってきています。初期からこれだけ多くのエンタープライズ企業やメガベンチャー企業にサービスを導入できるスタートアップはそう多くはありません。XAION DATA社の技術/ビジネス両面でのケイパビリティの高さを示す何よりの証拠です。

以上の観点から、XAION DATA社が新しくユニークなダイレクトリクルーティング市場の開拓を行い、GDP向上に大きく寄与する存在となることを信じ、またその想いに共感し、投資の意思決定をしました。

Angel Bridgeは社会への大きなインパクトを創出すべく、難解な課題に果敢に挑戦していくベンチャーを応援しています。ぜひ、事業戦略の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

2024.04.18 INVESTMENT

2024年4月にAngel Bridgeの投資先である、goooods株式会社(以下goooods社)が6.7億円の資金調達を発表しました。Angel Bridgeも本ラウンドでリード投資家として出資しています。

goooods社は、連続起業家である菅野CEOと松本CPO/CTOら計4名で創業した、雑貨・アパレル、美容品などの業界におけるB to B卸ECプラットフォーム『goooods/グッズ』の提供を行うスタートアップです。

「Everyone, entrepreneur」をミッションとして掲げ、情熱を追い求めてプロダクトを作るブランドオーナーや、小売店の経営者、次のトレンドを発掘するバイヤーなど、自身の情熱を追いかけて日々挑戦する人々を支援しています。

『goooods/グッズ』は、販路拡大や商品発掘で課題を抱えている、主に中小規模のバイヤー(小売店・EC)とセラー(ブランドメーカー)向けのECプラットフォームで、魅力的な商品の発掘や拡販、受発注業務の効率化、資金繰りまでを一貫してサポートします。

『goooods/グッズ』を使用することで、バイヤーの趣向に合わせた全国の魅力的な製品の発掘が容易になり、書類作成や取引・入出金管理などの受発注業務の効率化や資金繰りの改善も可能となります。また、セラー側も業務効率化に加えて、入金漏れの防止や全国や海外への販路拡大も可能になります。

今回の記事では、Angel Bridgeがgoooods社に出資した背景について、巨大かつ生産性改善の余地が大きいB to B卸業界を取り巻く環境と、goooods社の強みに焦点を当てて解説します。

goooods株式会社 | 資金調達特設サイト

今回の資金調達にあわせて『goooods/グッズ』の魅力をお伝えする 特設サイト を開設しています。

プラットフォームの魅力、裏側の技術、導入事例、採用ポジションなどを掲載しておりますので、こちらも併せてご覧ください!

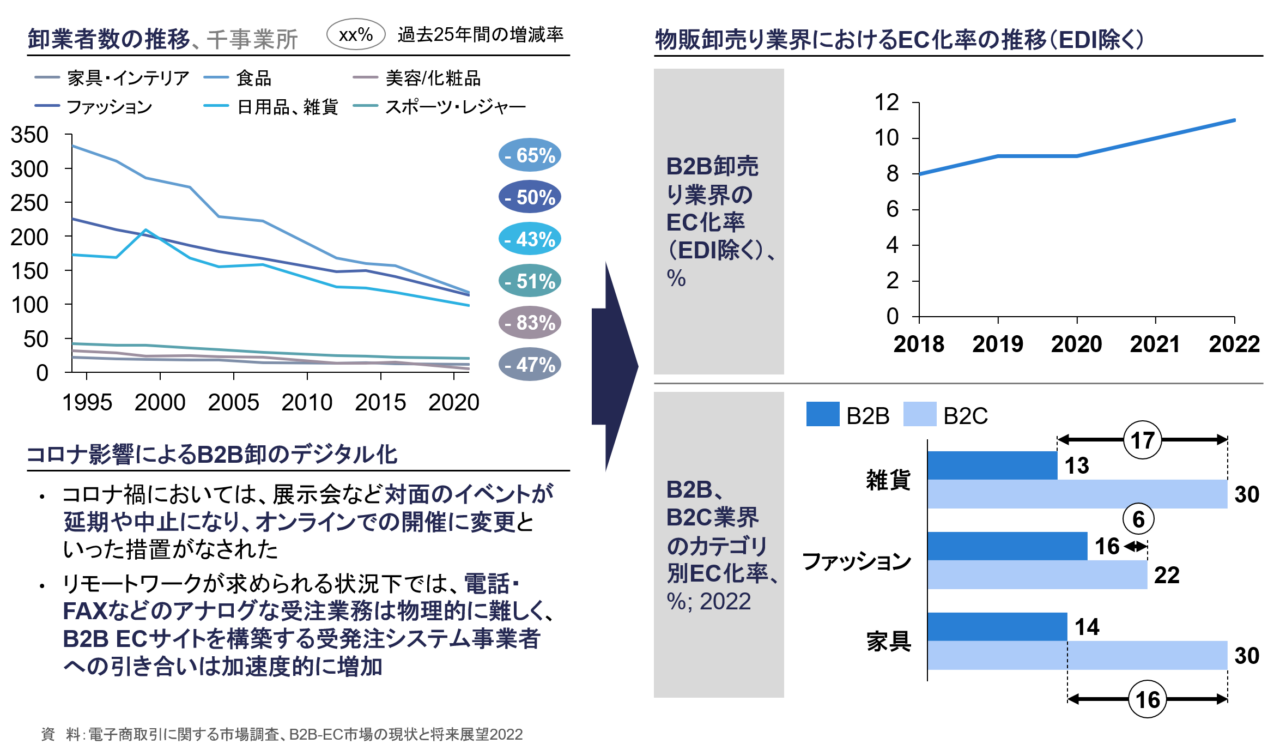

1. B to B卸業界の動向と中小事業者の抱える課題

goooods社が対象とする雑貨・アパレル、美容品などのB to B卸業界の流通総額は全体で38兆円、中小企業の取引のみでも5兆円の規模がある巨大な市場です。その中で卸事業者などの中間業者の収益は15~20%を占めており、中小企業の取引だけでも約1兆円近い収益規模が存在します。

現状、卸業務は対面やメール、FAXを通じた取引が多く、EDIを除くEC化率は11%と拡大余地が大きく残っています。一方で、コロナによってオンライン取引に対する事業者の認知度合いや意識の変化もあり、EC化率は成長基調になっています。(図1)

また、従来の卸業者も各業界で社数が減少傾向にあり、これまで提供してきたきめ細かいサービスが行き届かなくなりつつあります。現状、B to C領域においては生活雑貨・家具、ファッションは20~30%ほどのEC化率である一方で、B to Bでは15%にとどまっており、goooods社が対象とする雑貨、ファッションなどの業界ではEC化率が伸びる余地が十分存在すると考えられます。

図1. B to B卸業界の動向

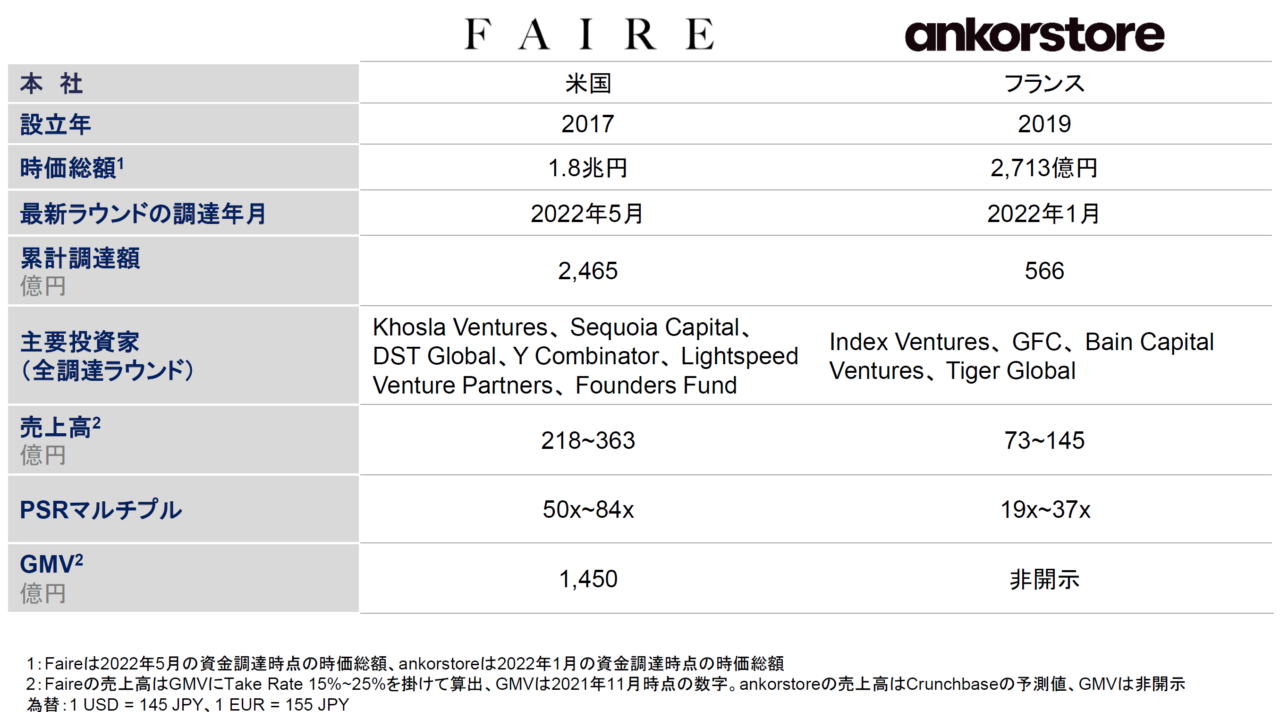

海外でも同様の課題感から雑貨やアパレルなどを扱うB to B卸EC市場が立ち上がっており、米国ではFAIRE、欧州ではAnkorstoreなど、デカコーン、ユニコーンが誕生しています。両社ともに中小企業向けに雑貨・アパレル商品を対象にECプラットフォームサービスを展開しており、今後日本でも同様のサービスへの需要が高まっていくと想定されます(図2)

図2 海外の類似企業

現状、日本のB to B卸業界では、大企業と中小の事業者で取引におけるシステムの活用状況が異なっています。

大企業では、投資体力やその仕入れの種類・数量の大きさから受発注システムへの投資が進んでおり、EDIと呼ばれる大量かつ、繰り返しの多い受発注を自動的に行えるシステムを用いて受発注業務を効率化しています。

一方で、中小の事業者においては一部の業務に特化した効率化ツールの導入が進む一方で、商品の発掘・販売から受発注、入出金管理までを一貫して行えるプラットフォームが少なく、セラー側とバイヤー側でそれぞれ課題が発生しています。

セラー側の課題

- 受発注業務: 売上向上につながる営業やマーケティングに時間をかけたい一方で、注文処理から発送処理、入金管理の業務に追われ、深夜まで作業する場合もあり

- 入出金管理: また、現状紙やエクセルで取引管理しているため、作業の非効率性に加えて入金漏れが発生し、確認漏れへの不安からバイヤー側への催促もしづらく、売上損失も発生

- 商品拡販: 商品を全国に拡販したいが、営業人員不足や展示会への参加費用や時間をねん出できない。また、こだわりのあるブランドをこだわりを持って陳列・販売してくれる質の高いバイヤーを探すのが難しい

バイヤー側の課題

- 商品発掘: 魅力的なブランドや売場のテイストに合った商品、売れ筋商品を仕入れたいニーズがあるが、展示会での参加には時間や費用が掛かり、またオンラインでは情報が十分でなく、探しきれない

- 受発注業務: 問い合わせや取引条件の交渉が手間。発注・経理作業が手間

- 資金繰り: 発注管理や経理業務に時間がかかる上に、業界構造上前払いが多く、資金繰りにも苦労

各業界の卸事業者の減少を踏まえると、当該課題に対する意識はより大きくなっていくと考えられます。

図3. B to B取引における中小事業者(セラー、バイヤー)の課題

2.プロダクト概要とgoooods社の強み

前述したペインを解決すべく、goooods社は中小事業者を主な対象に、魅力的なブランドのマッチングから受発注DX、資金繰りまでをワンストップで支援するB to B卸ECプラットフォーム『goooods/グッズ』を提供しています。

主な特徴は以下の3つであり、卸業務における各プロセスのペインに対して一貫して解決可能なECプラットフォームを提供しています。

1.エッジのある魅力的なブランドの発掘 / 拡販

バイヤー

- AIを活用し、バイヤーのセンスや店舗のテイストに合うブランドの発掘が可能

- 新規購入ブランドであれば、30日間お試し可能

セラー

- 魅力的なブランドストーリーや豊富な商品説明

- 全国や海外も含めた新しいバイヤーの獲得

2.受発注管理業務の効率化

- 取引先とのコミュニケーションや取引関連書類の発行や管理が一元化でき、付加価値の高い業務(商品発掘、接客やマーケティングなど)に注力可能

- 顧客に応じた取引条件のルール化ができ、条件のきめ細かい設定が可能

3.資金繰り支援

- 支払・入金状況の可視化により、入金や支払い漏れを防止

- バイヤー側は支払い期間を最大60日間まで延伸可能

図4. 『goooods/グッズ』のウェブサイトイメージ

また、goooods社は非常に開発力の高いチームのもと、UI/UXやデザインの優れたプラットフォームを構築できています。加えて、AI/MLを活用したアルゴリズムによって、バイヤーのセンスを元にした商品提案が可能になり、バイヤー側の訪問頻度も非常に高く、根強いユーザーの獲得に成功しています。

ECプラットフォームは、構造的にセラーとバイヤーを獲得するにつれてプラットフォームの価値が高まる事業モデルであり、一度軌道に乗れば急速な成長を実現し、winner-take-allになる可能性を秘めています。実際に海外の類似企業であるFAIRE、Ankorstoreでもネットワーク効果が働き、加速度的な成長を実現しています。

3.経営陣

goooods社には有数のテック企業での経験を持ち、スタートアップの創業からExitまでの経験がある経営陣が集っています。

菅野CEOは、前職FIVE社を2014年に起業し、わずか3年でLINE社に大型売却した優秀な連続起業家です。FIVE社は、現在公開されている2014〜2023年のスタートアップの売却額でも上位に位置するなど、成功したM&Aの一つになっています(図6)。

菅野CEOは、非常にロジカルである上に、創業初期に泥臭く営業に同行するなど、行動力も高い優秀な経営者です。

また、ワークスアプリケーションズや動画DSPスタートアップのリードエンジニアを経てFIVE社を共同創業した松本CPO/CTOや、PwCおよびBooz Allen Hamiltonで戦略コンサルタントとして従事し、Google、Amazonなどのテック企業を経た埜々内 CCOなど。優れた経営陣がそろっています。経営チーム以外のメンバーに関しても、FIVE社のコアメンバーが在籍しており、スタートアップでの経験が豊富なチームとなっています。

図5. goooods社経営チーム

図6. 過去10年間のスタートアップのM&A額上位15社(非公開案件除く)

4.おわりに

B to Bの卸市場は、非効率なオフライン取引、アナログな作業が中心で、EC取引やDXによる生産性の向上余地が大きく残る市場です。また、コロナを契機に、特に中小事業者を中心に商品発掘・販路開拓や受発注効率化、資金繰りに対する課題がますます浮き彫りになりました。上記の課題感からECでの取引や受発注業務のDXは今後加速していくと考えられ、B to Bの取引においても、ECプラットフォームが今後重要性をさらに増していくと考えられます。

goooods社は、LINE社に前職のFIVE社を売却した経験をもつ連続起業家の菅野CEOを筆頭に有数のテック企業やスタートアップでの経験が豊富な経営陣のもと、巨大なB to B卸業界の変革を粘り強く成し遂げていけると、我々も期待しています。

Angel Bridgeは社会への大きなインパクトを創出すべく、難解な課題に果敢に挑戦していくベンチャーを応援しています。

ぜひ、事業戦略の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

2024.04.10 COLUMN

自己紹介

第1弾と第2弾に続き、今回はAngel Bridgeにて2022年12月から2024年1月まで約1年間インターンを経験した、二人のインターン生がインターン体験記事をお送りします。

河村:こんにちは。東京大学法学部4年の河村有里子です。2024年4月から外資系投資銀行に入社予定です。

瀬川:皆さん、こんにちは!瀬川と申します。東京大学経済学部に所属し、同じく2024年4月から外資系投資銀行に入社予定です。

今回は私たちがAngel Bridgeでの1年間のインターンについて、業務内容やインターンを通した学びを共有しようと思います。近年は長期インターンがポピュラーとなっている一方で、インターンがどのような業務内容でどんな学びが得られるのかが見えにくく、不安を持っている方もいらっしゃるのではないかと思います。この記事を通して、Angel Bridgeのインターンについて興味を持っていただけると幸いです。

河村:こんにちは。東京大学法学部4年の河村有里子です。2024年4月から外資系投資銀行に入社予定です。

瀬川:皆さん、こんにちは!瀬川と申します。東京大学経済学部に所属し、同じく2024年4月から外資系投資銀行に入社予定です。

今回は私たちがAngel Bridgeでの1年間のインターンについて、業務内容やインターンを通した学びを共有しようと思います。近年は長期インターンがポピュラーとなっている一方で、インターンがどのような業務内容でどんな学びが得られるのかが見えにくく、不安を持っている方もいらっしゃるのではないかと思います。この記事を通して、Angel Bridgeのインターンについて興味を持っていただけると幸いです。

Angel Bridgeのインターンに応募した経緯

河村

まずAngel Bridgeに応募したきっかけについて話していきたいと思います。

私は、就職後の足腰を鍛える、スタートアップへの理解を深めるという2軸でインターンを探していました。

第一に「就職後の足腰を鍛える」ですが、これはプロファームで仕事をするにあたってのマインドセットを鍛えることが主な目的でした。

そのためには、「優秀なメンバーのいるチーム」で「責任感を持って働くこと」が重要だと考えていました。その点、Angel Bridgeは他の企業と比べて、少数精鋭で戦略コンサルや投資銀行出身の方が多いVCであったこと、インターン生に対する要求水準が高く、良い意味で学生扱いされないように感じたことが、印象的でした。また、過去のインターン生が実際にコンサルファーム等で活躍している話を聞き、ジョインしたいと思うようになりました。

実際に入社してみても、主要な会議に全て参加できたり、タスクベースではなく課題ベースで仕事を依頼されたりと、会社の全体像を把握しながら、自分の頭で考えて業務を遂行する必要があり、まさに期待通りの環境でした。自分が取り組みたい業界や案件があれば、ある程度自由に手を挙げて関わることができた点も良かったです。

第二に「スタートアップへの理解を深める」ことについてです。周囲に起業したり、ベンチャー企業・VCでインターンする人が増え、多くの資金が流入している業界や技術トレンドの話を耳にすることがあり、自分も最先端の領域についての見識を深めたいと思うようになりました。情報の流れが速いスタートアップの世界は、しっかりと内部に入らなければ詳しくなれないと考え、学生生活の残り1年はベンチャーキャピタルで働こうと決意しました。

瀬川

Angel Bridgeのインターンに応募したきっかけはサークルの知人の紹介でした。実際に応募した理由は次の2点です。

第一に既に投資銀行に内定しており、入社前に社会人としての基本的なスキルを身に付けたかったためです。Angel Bridgeは代表パートナーの河西を中心に、プロファーム出身のキャピタリストが在籍しており、プロファームの働き方を学べそうだと感じていました。

第二に以前マーケティング企業でインターンをしていた際に、営業活動でスタートアップの方と話す機会が多く、スタートアップビジネスに興味を持っていたためです。大企業が腰を据えて取り組めないニッチ分野を掘り起こして大きなビジネスに育て上げる過程に興味がありました。様々な業界のスタートアップに触れてみたかったのでVCは最適な環境だと考えました。

インターンを通じて身につけたいことや知りたいことを明確に考えることが、インターンでの学びを最大化する秘訣ではないかと思います。応募を考えている方はインターンを通じて何を学びたいのか考えておくと良いでしょう。

Angel Bridgeでの業務内容

Angel Bridgeのインターンは全ての投資業務に関わっています。

ソーシング

ソーシングとは投資先候補を探すことを指します。具体的にはスタートアップのロングリストを作成し、話を聞いてみたい企業をピックアップします。私たちはインターンとして、ロングリストの作成や企業の評価付けを行いました。初めはビジネスモデルを理解するのに時間がかかり大変でしたが、慣れてくると強弱をつけて情報を見ることができました。

また最新のトレンドを知り、投資に生かすために、高いリターンを出している海外VCの投資先を調べ、業界トレンドや先進的なビジネスモデルの勉強も行います。

他にはスタートアップとの面談にも同行します。インターンの業務としては議事録をとり、社内報告用のメモにまとめます。この際に担当キャピタリストと議論を行いながら、どのような点が評価できるか、一方で懸念点は何かなどを考えます。このような経験を通して、短期間でビジネスモデルの本質を見抜き、まとめる力がつきます。

投資検討

次のステップとして、業界リサーチを行います。キャピタリストから依頼された調査事項を元に、市場環境は魅力的なのか、競合は誰でどのくらい脅威かなどを定性/定量的に調べていきます。

簡易なリサーチやスタートアップの経営陣との議論の中で投資の確度が高まってくると、本格的な投資検討(デューデリジェンス)に入ります。スタートアップの経営陣から貰ったデータを元に、エクセルでKPIを計算し、考察を行います。それらをパワーポイントやワードなどでビジュアライズし、投資会議に向けた論点の整理/検証を進めていきます。

検証の結果、ぜひ投資したいスタートアップに巡り合うと、投資の妥当性を説明するための投資委員会資料を作成します。インターンは担当キャピタリストが作ったストーリーを元に、根拠となる分析やチャートを作成します。市場環境や競合リサーチなど自分が特に注力して調べたスライドは、何を書くべきかについてゼロベースで考え、キャピタリストと議論を行います。

図1 不動産の売買仲介市場の構造

マーケティング

記事作成

ベンチャーキャピタルについての理解を深める記事(スタートアップアカデミー)や、なぜAngel Bridgeが投資したかを説明する記事(投資の舞台裏)を書いています。キャピタリストにベンチャーキャピタルの業務についてインタビューをしながら記事を書くので、ベンチャーキャピタルにおける投資の意思決定への解像度が上がります。

マーケティング数値分析

記事は作成するだけで終わりではなく、どれだけ読まれたのかを分析/改善することでPDCAを回していきます。具体的にはPV数などの各種KPI数値を時系列で取得し、数字が変化した要因は何か検討したり、その要因を踏まえた上で次はどんなテーマで記事を書くのか議論を行ったりしています。

インターンでの学び

仕事への姿勢

自分で仕事を獲得する

主要なMTGに参加し常に会社の全体像を把握できるため、自分で仕事を見つけやすいです。先回りしながら自分ができる業務はないか、面白そうな仕事はないかを見渡していました。

定期的に実施されるキャピタリストとの1on1などで最近注目しているスタートアップ・業界をヒアリングし、自分の興味がある業界であれば、ぜひリサーチやデューデリジェンスに参加したいという意思表示をするよう心がけていました。もちろん会社の為に何ができるのかを考える事は必要ですが、主体的に自分がやりたいことを見つけ、楽しく仕事ができるかも等しく重要だと思っています。

また、自分がイベントで出会った企業の中で、良いと思った企業の投資検討も行いました。それまでにサポートした投資検討での経験を活かし、社内メンバーに企業の概要や投資すべき理由を説明したり、貰ったデータを元にKPIを分析しました。結果的に投資には至りませんでしたが、手探りの中、自分で主導権を握って仕事を進める良い経験になりました。

さらに、面白そうな仕事を探すだけでなく、やるべき仕事に気づくという観点もあります。マーケティングはインターンが主導する場面も多く、それ故に課題に気づくことが多くありました。HPの改変や記事のヘッダー作成など、細かい点をアップデートしていきました。次期のインターンがスムーズに業務を理解できるようなマニュアルの作成など、投資業務の合間に自分が見つけた課題を少しずつ潰していきました。

タイムスケジュール管理 ・マルチタスク

インターン中は常に複数のプロジェクトにジョインしていたため、マルチタスクをこなすスキルが身につきました。仕事の工数を推測し、社員とのタッチポイントを自分からセッティングし、求められるクオリティのものを期限内に出す。当たり前のことですが、複数のプロジェクトに入っていると最初のうちは慣れなくて大変でした。インターンを続ける中で、優先順位の付け方や自分のキャパシティの見極め方が徐々に分かるようになり、マルチタスクができるようになりました。社会人になる上で必須の力なのでAngel Bridgeで鍛えることができてよかったです。

知識

リサーチする中での業界理解

IT企業は複雑な構造をしている業界も多く、パッと見ただけではビジネスモデルの本質が見抜けないことも多々あります。Angel Bridgeのキャピタリストはコンサルティングファーム出身者が多いため、どのような項目を検証すべきかなどの見立てが上手く、短時間で深い示唆を出すことができていました。そのような方のリサーチをサポートすることで、ビジネスモデルのどの部分を見るべきか、どうしたら短時間で検証項目の結論を導き出せるかを学ぶことができました。

起業に関する知識

スタートアップとの面談や社内議論に参加することで、実際に投資家が何を見ているかを知ることができました。また、投資委員会に向けた資料作成やVCファイナンスに関する記事執筆を通してVCファイナンスについて知識を得ることができました。起業に対しての解像度が上がり、将来起業することやスタートアップで働くことへのハードルが下がったように感じます。

図2 キャピタリストとのディスカッション

その他

ハードスキル

初めにエクセル講座やパワーポイント講座を開催していただいたので、ショートカットをすぐに習得することができました。また業務を通して膨大なエクセルとパワーポイントを作成し、都度フィードバックを受けるので投資銀行やコンサルに就職する方にはとても有用だと思います。

起業家と話す機会

Angel Bridgeでは、BBQやフットサルなど多くの社内イベントがあります。インターン生も毎回参加し、多くの起業家と話します。どういう経緯で起業したか、会社をやっていく中で辛かったことは何かなど、リアルな経験談を気軽に伺うことができます。

図3 投資先の皆様との懇親会の様子

優秀な社員やインターン生との交流

Angel Bridgeの社員は優秀でフレンドリーな方ばかりです。社員の方から伺う仕事への思い入れや、プロフェッショナルファーム時代の体験談は今後社会人として働く中で大きな糧になると思います。また、インターン生も意識の高い学生ばかりなので良い刺激をたくさん受けました。

図4 インターン卒業時の送別会

インターンに応募してほしい人

Angel Bridgeのインターンは以下のような人に特におすすめです。

①コンサル・外銀などプロフェッショナルファームに入社予定がある、または目指している方:Angel Bridgeのキャピタリストはプロフェッショナルファームで活躍していた経験を持つ方ばかりです。エクセルやパワーポイントなどのハードスキルから、仕事の進め方やプロフェッショナルとしての心構えなどソフトスキルまで、ビジネスマンとしての素養を磨く素晴らしい機会となるはずです。

②起業・VCを将来のキャリアとして検討している方:Angel Bridgeのインターンでは、他VCに比べ、より投資業務の本質的な部分に関わることができます。インターン生はキャピタリストと共にDDを進め、投資検討のための会議に参加することで投資家としての目線を培うことができます。

③学生時代に本気で取り組めることを探している方:Angel Bridgeのインターンは原則週3以上の出勤がマストとなっております。(試験・旅行の際は事前に申請すれば調節可能です)業務内容も本格的で取り組みがいがあるものばかりなので、インターンに本腰を入れて取り組みたい方におすすめです。

最後に

Angel Bridgeでは本格的にVC業務に関わることができ、優秀なキャピタリストからプロフェッショナルとして働く心構えやスキルを学ぶことができます。エクセル講習など研修プログラムもしっかりとしているため、これまでインターンをしたことが無い方でも安心して応募してくださいね。

また、社員の方は皆さんフレンドリーでランチや飲み会もよく誘ってくれ、1on1などでは親身に相談に乗ってくれます。こうしたAngel Bridgeならではのネットワークもインターンの大きな魅力です。

この記事を読んでAngel bridgeのインターンに興味を持った方はぜひホームページやTwitterから応募してみてください!

2024.04.09 INVESTMENT

2023年9月に、Angel Bridgeの投資先であるクラフトバンク株式会社(以下クラフトバンク社)が、シリーズAラウンドにおいて累計14.2億円の資金調達を発表しました。Angel Bridgeも本ラウンドにおいて出資しています。

クラフトバンク社は、専門工事会社向けの経営管理SaaS 『CraftBank Office』 の提供を行う建設テックスタートアップです。従前、アナログで非効率なツールを組み合わせて行っていた事務作業を一元管理し、スマホで完結するプロダクトを提供しており、職人や経営者の事務作業負担の削減によって、専門工事会社の売上成長を目指します。

建設業界では、高齢化や労働人口の減少に伴う人材不足の深刻化により、長時間労働が常態化しており、改善の困難さから「働き方改革関連法(2019年4月施行)」の適用に5年間の猶予期間が取られていました。

2024年4月より適用が開始された事から、「2024年問題」と称して労働環境の是正が目指されましたが、思うように解決されていないのが現状です。今回の投資が、クラフトバンク社の成長を促進し、建設業界の作業効率化、働き方改革の一助になる事を期待しています。

この記事では、Angel Bridgeがクラフトバンク社に出資した背景について、専門工事会社を取り巻く環境と、クラフトバンク社の強みに焦点を当てて解説します。

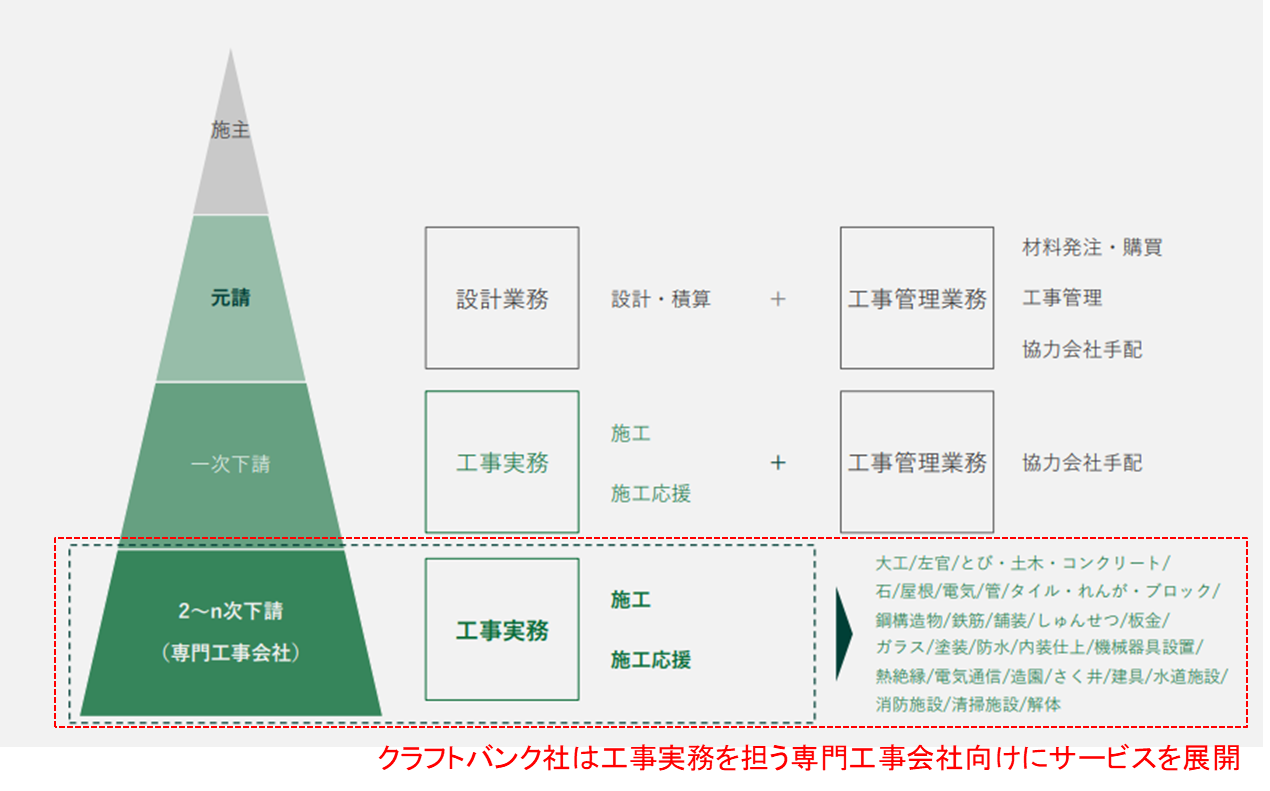

建設業界の市場構造

まず、建設業界の全体像を説明します。

建設業界は、下図のように大きなピラミッド構造となっており、実際の工事実務を担うのは、二次請け以下の専門工事会社になります。専門工事会社では、大工や左官などの職人を中心とした10-20人程度の規模の会社が多く存在しています。クラフトバンク社は、この専門工事会社向けに、事務作業の効率化サービスを提供しています。

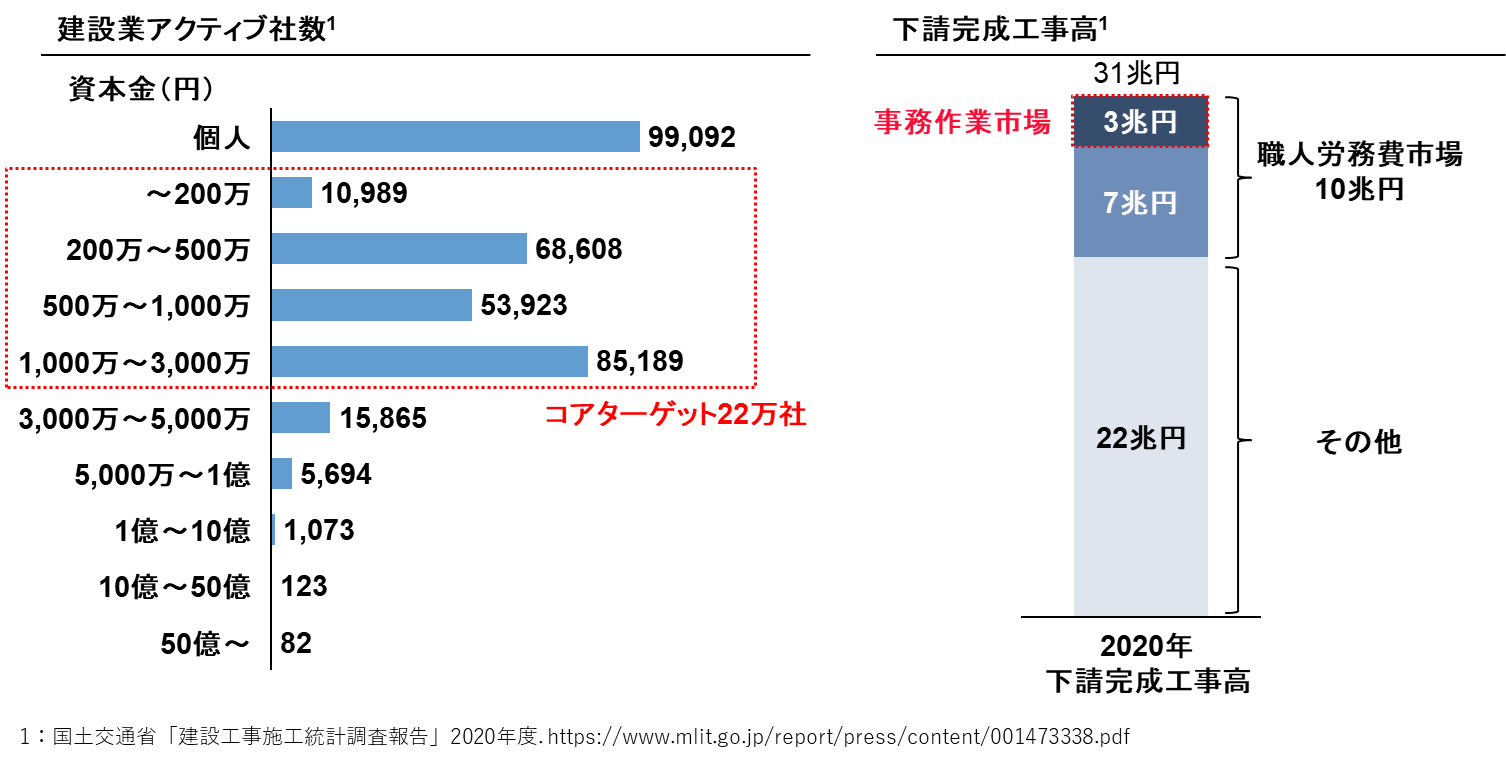

次に、市場の概要を見ていきましょう。

上図で表されているように、専門工事会社の数は非常に多く、巨大な市場となっています。

建設業の会社数から見ると、コアターゲットとなる会社(個人事業主ではない資本金3,000万円未満の企業)だけでも22万社あり、社会基盤を支えている工事実務は、実は専門工事会社に下支えされています。また、下請完成工事高(国土交通省「建設工事施工統計調査報告」の定義に準拠)の事務作業市場から見ても、事務作業市場の規模は3兆円と、巨大な市場となります。

クラフトバンク社の事業概要

ここからは、クラフトバンク社の事業について詳しく説明していきます。

先ほど見た、巨大な市場における大きなペインは、「事務作業負担が重く、職人・経営者共に本業に集中できないこと」です。多くの工事会社は、アナログで非効率なツールを複数組み合わせて管理せざるを得ず、職人の労働時間のうち31%を事務作業が占めています。

建設業界では、長らく労働環境が厳しく、長時間労働や危険な作業環境、過重労働が懸念されてきました。これに加えて、若手労働者の離職率が高まり、同時に技術者層が高齢化しているため、新たな人材確保が難しく労働力不足が顕著になっています。

政府は、この問題を解決するため、2019年に施行した「働き方改革関連法」において建設業界も対象とし、「時間外労働の規制」を5年の猶予を付けて実施しました。しかし、ほとんどの企業でこれに対応する取り組みが進まず、建設業界はいわゆる「2024年問題」に直面しています。執行猶予の期限である2024年3月末までに、建設業界が働き方改革に本格的に取り組む必要が求められていました。

このような状況下で、事務作業の効率化などを提供するサービスへの需要は高まっており、職人、経営者の双方が本業に専念するための支援が一層必要とされています。クラフトバンク社は、専門工事会社における様々な事務作業(案件管理、見積書・請求書作成、勤怠打刻など)をスマホ完結で一元管理できるサービス『CraftBank Office』を提供しています。事務作業の効率化と業務のスムーズな進行を実現するこのサービスは、2024年問題を解決する一助となるため、そのニーズは高まる一方です。

CraftBank Officeは、現場向けと経営向けにそれぞれ提供されており、優れたUIで職人も使いこなせる上に、クラウドで情報を一元管理できることによって、現場ごとのデータを自動的にレポート化することが可能です。

リリース以来、プロダクトのラインナップも急速に拡大しており、ユーザーの利便性を高めてきました。 CraftBank Officeは、SaaSでありながら、カスタマイズして提供しているという特徴もあります。中小企業が主体となる専門工事会社は、案件管理や見積書・安全書類など、百社百様の書類と業務フローが組まれており、さらに歴史のある企業では数十年前からの自社のオペレーションがなじんでいるという一般的なSaaSには不向きな市場と言えます。

それゆえに、SaaSに合わせて業務フローを変えるのではなく業務フローに準拠した形でSaaSを提供するということに着眼しました。「SaaS」と「カスタマイズ」という一見矛盾するコンセプトを実現するため、CraftBank Officeの開発基盤は実装難易度が高い一方で、ローコードで非エンジニアでもカスタマイズ可能な設計で開発されています。CSがユーザーの業務フローや要望を要件整理した上で各社に合ったプロダクトを提供している点が CraftBank Officeの最大の特徴であり、DXが進んでいなかった専門工事の業界に風穴を開けるカギだと考えています。

投資検討の際には、CraftBank Officeの導入後、活用度合いが高い会社とあまり利用していない会社の両方に複数社ずつインタビューを行いました。初期はPMFの検証のために、専門工事会社以外にも導入が進んでいたこと、それによって適合しにくい業態があることを理解しました。一方で、直近に獲得したユーザーでは優れたUIによる導入のしやすさ、カスタマイズ性の高さが強く評価され、満足度高く利用されていました。

事業の強み

続いて、クラフトバンク社の優位性に関してです。

建設業向けに業務効率化・ソフトウェアを提供している企業という観点では、多くの素晴らしい企業があります。その多くは設計や工事管理を中心とした元請企業を対象としています。近年の建設DX気運の高まりも相まって、元請側の業務効率化は相当進んだと認識しています。

一方で、工事実務を行う専門工事会社は、SMBを中心とした市場ということもあり、なかなか業務効率化が進まなかった市場です。クラフトバンク社は、この市場に着目し、工事会社の現場と経営を中心としたSMB市場にサービスを提供していることから、プロダクトの設計が全く異なります。

米国の市場を見ても、元請け向けのプロダクトと工事会社向けのプロダクトは別のものとして棲み分けがなされており、日本国内においても両者が競合することはなく、今後も棲み分けがなされていくものと考えています。

建設業界向けにソフトウェアを提供している会社という観点では、ANDPAD、SPIDERPLUSなど多くの企業が活躍されていますが、どちらも元請の会社を対象としたツールを提供していることから、クラフトバンク社とは対象としている市場が異なると考えています。

SMB市場に着眼を置いた戦略設計を行っているということから、クラフトバンク社では、オンライン工事マッチング「Craft-bank.com」や全国30都道府県で週2回以上・計100回以上開催しているオフラインイベント「職人酒場」を展開しています。

これにより、地域都市の建設工事会社との強固な繋がりを構築していることは、Webマーケティングが通用しないこの業界でユーザー獲得を進めるにあたって、非常に大きな強みです。

これらの理由から、先行する建設DX企業が将来的に競合する可能性は高くはなく、むしろ連携を図っていくことで建設業界全体の業務効率化が一気に進んでいくものと考えています。

経営陣/メンバー

Angel Bridgeがクラフトバンク社に投資するにあたり、経営チームへの理解も深めました。

Founder/代表取締役の韓さんは、東京大学 大学院 建設学専攻を修了し、リクルートに入社。SUUMO事業・経営企画・国内新規事業を経て非HR領域の東南アジア・欧州展開を主導し、自ら買収ディールを行ったQuandoo GmbHでMDを務めます。その後、内装工事会社・ユニオンテックに経営参画し代表取締役を経験され、そこからIT部門をMBOして設立したのがクラフトバンクという会社です。事業経験、経営経験が豊富で、かつ内装工事会社の当事者として業界にも深く入り込んで解像度高く顧客を理解していることが強みとなっています。

各業界で経験を積んだ強力なメンバーも多数参画しています。CPOの武田さんや、VP Partner Salesの田久保さんといった若い経営陣が事業を主導していることからも、優秀な若手を巻き込む力も持ち合わせていることがわかります。

複雑で参入障壁の高い建設業界において、頭脳明晰で事業推進力が高いのはもちろんのこと、業界の当事者としての経験を併せ持ち、ウェットな関係性を構築し信頼を得ることのできる韓さんは、まさにこの業界にフィットした経営者であり、本事業を進める上でこれ以上ない人物であると考えました。

おわりに

最後に、Angel Bridgeの今回の投資のポイントをまとめます。

1つ目は、巨大な市場があり、その中で独自のターゲット層にアプローチできていることです。建設業界という非常に大きなピラミッド構造の中で、クラフトバンク社は二次請け以下の専門工事会社向けにサービスを展開しています。この層の会社数は多く、コアターゲットとなる会社(22万社)の事務作業市場で3兆円のTAMが存在します。クラフトバンク社は、この層をターゲットとして領域横断型のプロダクトを提供することでポジションを確立しています。2024年問題に代表されるように、建設業における事務作業の効率化ニーズは急増しており、旧態依然とした働き方の変革を求める現場からの声は大きいです。このペインを解決する意義は大きいですし、今後成長が見込まれる魅力的な市場だと考えています。

2つ目は、優れたプロダクトで急速に市場に受け入れられていることです。CraftBank Officeは、SaaSでありながら、カスタマイズして提供しているという特徴があります。これは、簡単に業務フローを変更できない一方で、業務効率化したい専門工事会社の内実に沿った設計になっています。また、プロダクトのカスタマイズはローコードで行えるため、各社へのカスタマイズ工数が各段に少なくなります。こういった使い勝手の良さに加え、充実したCSによるカスタマイズ性の高さによって、DX化の進んでいなかった専門工事の市場に風穴を開けたプロダクト力を、高く評価しました。

3つ目は、優秀な経営チームです。代表の韓さんは、経営者としての豊富な経験に加え、建設工事会社の当事者として経営された経験も持ち合わせています。故に、「職人酒場」のような業界特性にマッチした戦略設計を行い、業界からの信頼を得ることに成功しています。複雑で参入障壁の高い建設業界に、これ以上なくフィットした人物だと判断しました。CPOの武田さんや、VP Partner Salesの田久保さんなどの若手経営陣に韓さんが思い切った権限移譲ができていることも評価しています。組織を俯瞰して考えることのできる優秀な若者が育っていることは、今後組織が拡大していく上での大きな強みとなります。

以上の観点から、クラフトバンク社が専門工事会社向けのSaaSを中心に建設業のDX化を推進し、専門人材活用・生産性向上を果たすとともに、メガベンチャーとなる可能性が非常に高いと考え、投資の意思決定をしました。

Angel Bridgeは、社会への大きなインパクトを創出すべく、難解な課題に果敢に挑戦していくベンチャーを応援しています。ぜひ、事業戦略の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

2024.04.03 INVESTMENT

2024年4月に株式会社GenerativeX(以下GenerativeX)は、シードラウンドにて1.2億円の資金調達を発表しました。Angel Bridgeも本ラウンドにおいて出資しています。

GenerativeXは大企業における生成AI活用に特化したコンサルティングやDX支援を提供するスタートアップです。生成AIの市場は急速に立ち上がっており、生成AIを活用した業務効率化ニーズは大企業も含めて大きいといえます。GenerativeXは生成AIネイティブなプロファームとして、創業1年で各業界のトップ企業と取引を行うなど急速にビジネスを展開しています。

今回の記事では、Angel BridgeがGenerativeXに出資した背景について、企業の生成AI活用を取り巻く環境とGenerativeXの強みに焦点を当てて解説します。

企業の生成AI活用の動向と課題

生成AIとは、学習済みのデータを活用し、文章や画像・音声など様々なコンテンツを作り出すことができる人工知能技術の一種です。精度・スピード・使いやすさが劇的に向上したことで注目が高まり、本領域で多くのユニコーン企業が誕生しています。例えばテキストから画像を生成するStable Diffusionを提供するstability.ai社や、SEOに最適化されたコンテンツなど、高品質な文章作成が可能なサービスを提供するJasper社などが挙げられます。直近では2022年11月にOpenAI社がChatGPT-3.5を公表したことにより、全世界的に生成AIに対する注目度が高まりました。

生成AIは今後も急速な需要の拡大が予想されており、特に大企業においては非常に関心が高い状況です。比較的先進的なITの活用が進むIT系の企業のみならず、銀行や自治体などIT系以外でも既に生成AIを活用した業務効率化の取り組みがはじまっています。社内文書の作成やプログラミングコードの自動生成、営業が用いるセールストークスクリプトのアイデア出しなど幅広い分野での活用が想定されており、各社で生成AIを活用することで得られる効率化について試算がなされています。

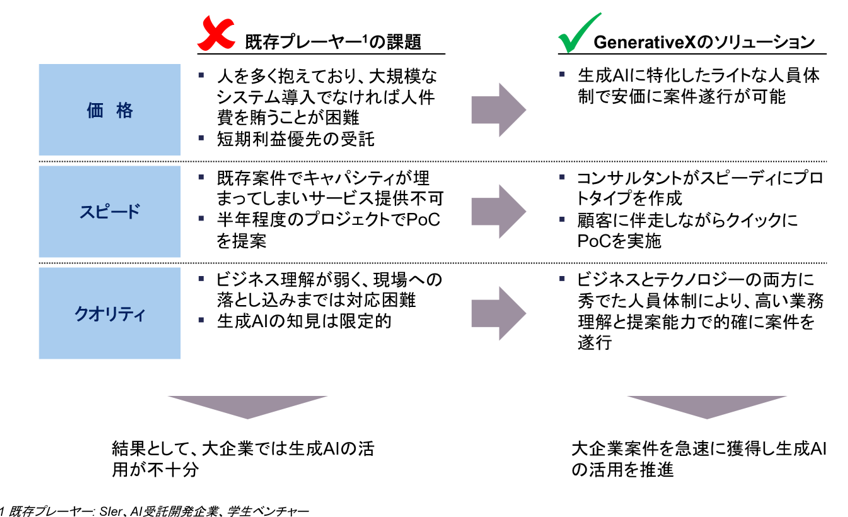

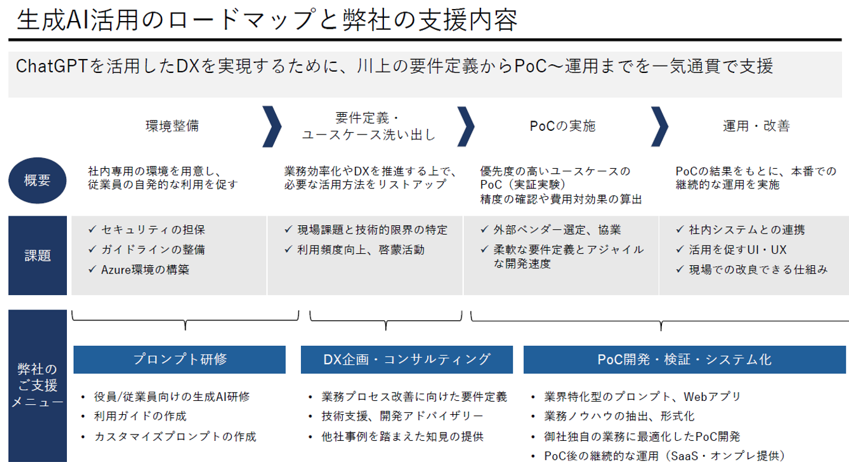

しかし、生成AIの活用が十分に進んでいる企業はまだまだ少数派です。既存のDXプレイヤーであるSIerやAI受託開発企業、学生ベンチャーなどでは、生成AIに関するサービス提供価格・スピード・クオリティに課題があり、結果として大企業における生成AIの活用は進んでいません。そこでGenerativeXは既存プレイヤーのこのようなボトルネックを解決すべく、生成AI分野に特化して組織構築を進め、安価でスピーディ、そして高品質なサービスを提供しています(図1)。

図1 既存のAI開発・コンサル企業の課題

以上のように、生成AIを活用した大企業DXは大きなポテンシャルがあるものの、そのニーズに応えられているプレイヤーは少なく、GenerativeXにとっては非常に魅力的な市場環境と考えています。

GenerativeXの事業概要

GenerativeXは生成AIに特化した受託開発やコンサルティングを企業向けに提供しています。環境整備から要件定義、ユースケースの洗い出し、PoC実施、その後の運用改善まで一気通貫したサービスとしてプロジェクトを遂行することで、顧客と長い接点を構築しDXを実現しています。具体的にはプロンプトの研修やDX企画・コンサルティング、そしてPoC開発・検証・システム化のメニューを企業のニーズに合わせて提供しています(図2)。結果としてGenerativeXは創業から1年という短期間で各業界トップクラスの大企業をクライアントに持つに至りました。

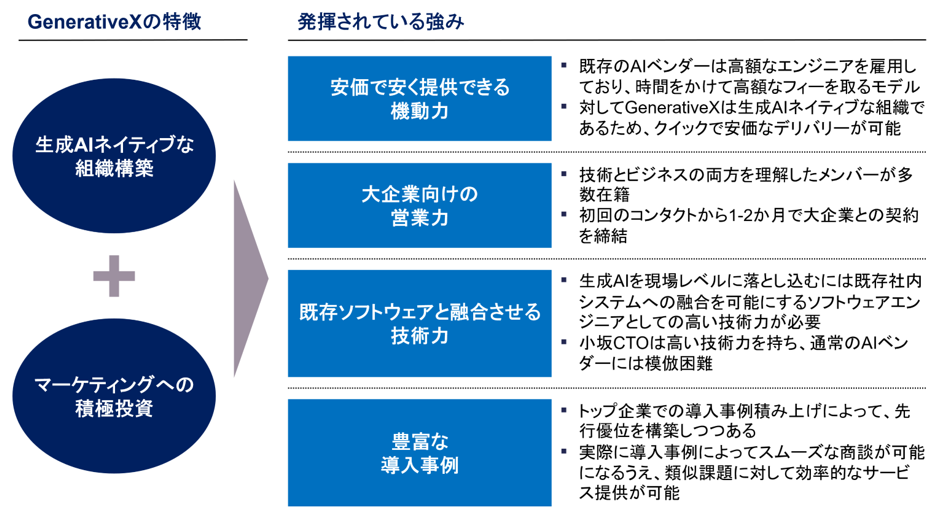

図2 GenerativeX提供サービスの特徴

このように事業を成功させつつあるGenerativeXは、生成AIネイティブな組織構築とマーケティングへの積極投資を通して、①安価で安く提供できる機動力、②大企業向けの営業力、③既存ソフトウェアと融合させる技術力、④豊富な導入事例の4つの強みを発揮しています(図3)。

図3 GenerativeXの競合優位性

AI受託開発やコンサルティングを行う会社は複数ありますが、その中でも巨大な市場ニーズが見込まれる生成AI市場に焦点を当て、大企業のニーズに応えられるハイレベルなサービスを提供できる企業はあまり存在しません。その中でも特にGenerativeXは技術とビジネスの両方を理解したメンバーによるプロフェッショナルサービスを提供できる稀有な企業であり、既に大企業への豊富な導入事例があることも相まって、多くのクライアントを獲得しています。

トップ企業からの受託・コンサル型の事業を起点として、今後は各業界・業務に即したSaaSの展開や海外展開、生成AIが広く浸透した後に必要となるインフラを提供していくことも視野に入れています。

経営陣

GenerativeXには技術面とビジネス面の双方の専門性を兼ね備えた、非常に優秀で強力な経営陣が集まっています。荒木CEOは投資銀行出身のビジネスマンでありつつテクノロジーにも明るく自らコードも書きます。さらに、過去に一度スタートアップを起業しており、経験も踏まえ、自分の強みや弱み、ベンチャー運営に対する勘所も押さえられているシリアルアントレプレナーです。共同創業者の上田CSOはコンサルティングファーム出身のビジネスマンでありつつ、直近は松尾研究所の経営企画のコアメンバーとして新規技術の社会実装についての戦略策定や社内事業の改善を経験した人物です。小坂CTOはリタリコやByteDanceなど優秀なエンジニアが揃う組織でのエンジニア経験が豊富な人物です。小坂CTOは荒木CEOの前回起業時も1人目社員として参画しており、荒木CEOのリーダーシップと周りの人の巻き込み力が伺えます。この優秀な経営チームがGenerativeXの強みの源泉となっています。

3人は同じ大学院出身ということもあり、学生時代から10年来の付き合いを経て企業に至っています。非常に優秀なだけではなく強い信頼関係がチームの強みの源泉となっていると考えています。

図4 GenerativeX経営チーム

おわりに

最後に、Angel Bridgeの今回の投資のポイントをまとめます。

1つ目は、優秀な経営チームです。シリアルアントレプレナーならではの強みを持ち、能力の高さと強いリーダーシップを兼ね備えられた荒木CEOに加え、事業戦略の策定経験が豊富な上田CSO、エンジニアとして多数のキャリアを積まれた小坂CTOがそれぞれ違う強みを持ち合い、一丸となって強いコミットメントでこの事業に挑戦していることが最大の武器となっています。これだけ強力なメンバーが創業初期から揃っていることはそう多くはないと思いました。

2つ目は、生成AIを活用した企業のDXには巨大な市場ニーズがある点です。生成AIの市場は足元で急速に立ち上がり、大企業を中心に生成AIを活用した業務効率化などに強いニーズがあります。一方で十分な生成AIの活用が行えている企業は少なく、大きな市場を狙えるチャンスがあります。

3つ目は、急速に立ち上がるトラクションです。創業から1年の短期間で業界トップクラスの大企業から複数案件を受注し、既に一定の売上高を見込んでいます。初期からこれだけ大手企業と取引できるスタートアップはそうはありません。GenerativeXの技術/ビジネス両面でのケイパビリティの高さを示す何よりの証拠だと考えています。

以上の観点から、GenerativeXが大企業の生成AI活用/生産性向上のエネーブラ―となり、GDP向上に大きく寄与する存在となることを信じ、またその想いに共感し、投資の意思決定をしました。

Angel Bridgeは社会への大きなインパクトを創出すべく、難解な課題に果敢に挑戦していくベンチャーを応援しています。ぜひ、事業戦略の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

2024年4月に株式会社GenerativeX(以下GenerativeX)は、シードラウンドにて1.2億円の資金調達を発表しました。Angel Bridgeも本ラウンドにおいて出資しています。

GenerativeXは大企業における生成AI活用に特化したコンサルティングやDX支援を提供するスタートアップです。生成AIの市場は急速に立ち上がっており、生成AIを活用した業務効率化ニーズは大企業も含めて大きいといえます。GenerativeXは生成AIネイティブなプロファームとして、創業1年で各業界のトップ企業と取引を行うなど急速にビジネスを展開しています。

今回の記事では、Angel BridgeがGenerativeXに出資した背景について、企業の生成AI活用を取り巻く環境とGenerativeXの強みに焦点を当てて解説します。

企業の生成AI活用の動向と課題

生成AIとは、学習済みのデータを活用し、文章や画像・音声など様々なコンテンツを作り出すことができる人工知能技術の一種です。精度・スピード・使いやすさが劇的に向上したことで注目が高まり、本領域で多くのユニコーン企業が誕生しています。例えばテキストから画像を生成するStable Diffusionを提供するstability.ai社や、SEOに最適化されたコンテンツなど、高品質な文章作成が可能なサービスを提供するJasper社などが挙げられます。直近では2022年11月にOpenAI社がChatGPT-3.5を公表したことにより、全世界的に生成AIに対する注目度が高まりました。

生成AIは今後も急速な需要の拡大が予想されており、特に大企業においては非常に関心が高い状況です。比較的先進的なITの活用が進むIT系の企業のみならず、銀行や自治体などIT系以外でも既に生成AIを活用した業務効率化の取り組みがはじまっています。社内文書の作成やプログラミングコードの自動生成、営業が用いるセールストークスクリプトのアイデア出しなど幅広い分野での活用が想定されており、各社で生成AIを活用することで得られる効率化について試算がなされています。

しかし、生成AIの活用が十分に進んでいる企業はまだまだ少数派です。既存のDXプレイヤーであるSIerやAI受託開発企業、学生ベンチャーなどでは、生成AIに関するサービス提供価格・スピード・クオリティに課題があり、結果として大企業における生成AIの活用は進んでいません。そこでGenerativeXは既存プレイヤーのこのようなボトルネックを解決すべく、生成AI分野に特化して組織構築を進め、安価でスピーディ、そして高品質なサービスを提供しています(図1)。

図1 既存のAI開発・コンサル企業の課題

以上のように、生成AIを活用した大企業DXは大きなポテンシャルがあるものの、そのニーズに応えられているプレイヤーは少なく、GenerativeXにとっては非常に魅力的な市場環境と考えています。

GenerativeXの事業概要

GenerativeXは生成AIに特化した受託開発やコンサルティングを企業向けに提供しています。環境整備から要件定義、ユースケースの洗い出し、PoC実施、その後の運用改善まで一気通貫したサービスとしてプロジェクトを遂行することで、顧客と長い接点を構築しDXを実現しています。具体的にはプロンプトの研修やDX企画・コンサルティング、そしてPoC開発・検証・システム化のメニューを企業のニーズに合わせて提供しています(図2)。結果としてGenerativeXは創業から1年という短期間で各業界トップクラスの大企業をクライアントに持つに至りました。

図2 GenerativeX提供サービスの特徴

このように事業を成功させつつあるGenerativeXは、生成AIネイティブな組織構築とマーケティングへの積極投資を通して、①安価で安く提供できる機動力、②大企業向けの営業力、③既存ソフトウェアと融合させる技術力、④豊富な導入事例の4つの強みを発揮しています(図3)。

図3 GenerativeXの競合優位性

AI受託開発やコンサルティングを行う会社は複数ありますが、その中でも巨大な市場ニーズが見込まれる生成AI市場に焦点を当て、大企業のニーズに応えられるハイレベルなサービスを提供できる企業はあまり存在しません。その中でも特にGenerativeXは技術とビジネスの両方を理解したメンバーによるプロフェッショナルサービスを提供できる稀有な企業であり、既に大企業への豊富な導入事例があることも相まって、多くのクライアントを獲得しています。

トップ企業からの受託・コンサル型の事業を起点として、今後は各業界・業務に即したSaaSの展開や海外展開、生成AIが広く浸透した後に必要となるインフラを提供していくことも視野に入れています。

経営陣

GenerativeXには技術面とビジネス面の双方の専門性を兼ね備えた、非常に優秀で強力な経営陣が集まっています。荒木CEOは投資銀行出身のビジネスマンでありつつテクノロジーにも明るく自らコードも書きます。さらに、過去に一度スタートアップを起業しており、経験も踏まえ、自分の強みや弱み、ベンチャー運営に対する勘所も押さえられているシリアルアントレプレナーです。共同創業者の上田CSOはコンサルティングファーム出身のビジネスマンでありつつ、直近は松尾研究所の経営企画のコアメンバーとして新規技術の社会実装についての戦略策定や社内事業の改善を経験した人物です。小坂CTOはリタリコやByteDanceなど優秀なエンジニアが揃う組織でのエンジニア経験が豊富な人物です。小坂CTOは荒木CEOの前回起業時も1人目社員として参画しており、荒木CEOのリーダーシップと周りの人の巻き込み力が伺えます。この優秀な経営チームがGenerativeXの強みの源泉となっています。

3人は同じ大学院出身ということもあり、学生時代から10年来の付き合いを経て企業に至っています。非常に優秀なだけではなく強い信頼関係がチームの強みの源泉となっていると考えています。

図4 GenerativeX経営チーム

おわりに

最後に、Angel Bridgeの今回の投資のポイントをまとめます。

1つ目は、優秀な経営チームです。シリアルアントレプレナーならではの強みを持ち、能力の高さと強いリーダーシップを兼ね備えられた荒木CEOに加え、事業戦略の策定経験が豊富な上田CSO、エンジニアとして多数のキャリアを積まれた小坂CTOがそれぞれ違う強みを持ち合い、一丸となって強いコミットメントでこの事業に挑戦していることが最大の武器となっています。これだけ強力なメンバーが創業初期から揃っていることはそう多くはないと思いました。

2つ目は、生成AIを活用した企業のDXには巨大な市場ニーズがある点です。生成AIの市場は足元で急速に立ち上がり、大企業を中心に生成AIを活用した業務効率化などに強いニーズがあります。一方で十分な生成AIの活用が行えている企業は少なく、大きな市場を狙えるチャンスがあります。

3つ目は、急速に立ち上がるトラクションです。創業から1年の短期間で業界トップクラスの大企業から複数案件を受注し、既に一定の売上高を見込んでいます。初期からこれだけ大手企業と取引できるスタートアップはそうはありません。GenerativeXの技術/ビジネス両面でのケイパビリティの高さを示す何よりの証拠だと考えています。

以上の観点から、GenerativeXが大企業の生成AI活用/生産性向上のエネーブラ―となり、GDP向上に大きく寄与する存在となることを信じ、またその想いに共感し、投資の意思決定をしました。

Angel Bridgeは社会への大きなインパクトを創出すべく、難解な課題に果敢に挑戦していくベンチャーを応援しています。ぜひ、事業戦略の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

2024.02.21 INVESTMENT

2024年2月21日にAngel Bridgeの投資先である、株式会社Facilo(以下Facilo社)がシリーズAラウンドにおいて12億円の資金調達を発表しました。Angel Bridgeも本ラウンドにおいて出資しています。

Facilo社は不動産売買仲介会社向けの業務効率化SaaS『Facilo』の提供を行う不動産テックスタートアップです。物件の提案から内見調整、顧客コミュニケーションまでの業務を一貫して効率化できるプロダクトを開発・提供しており、生産性と顧客体験の向上によって不動産売買仲介会社の売上成長を目指します。

今回の記事では、Angel BridgeがFacilo社に出資した背景について、不動産売買の代理・仲介業界を取り巻く環境とFacilo社の強みに焦点を当てて解説します。

不動産売買の代理・仲介業界の動向と課題

土地・住居・商業利用を含む不動産代理・仲介業の市場は、不動産価格の高騰や東京五輪需要により、過去10年で2倍近くに成長し数兆円規模で安定的に推移しています。

不動産代理・仲介業は売買と賃貸に区分されており、さらにその中でも建物と土地に分類され、各々の市場が異なる市場特性を持っています。Facilo社が対象とする売買仲介の領域は約1.2兆円規模であり、最も大きいカテゴリとなっています。

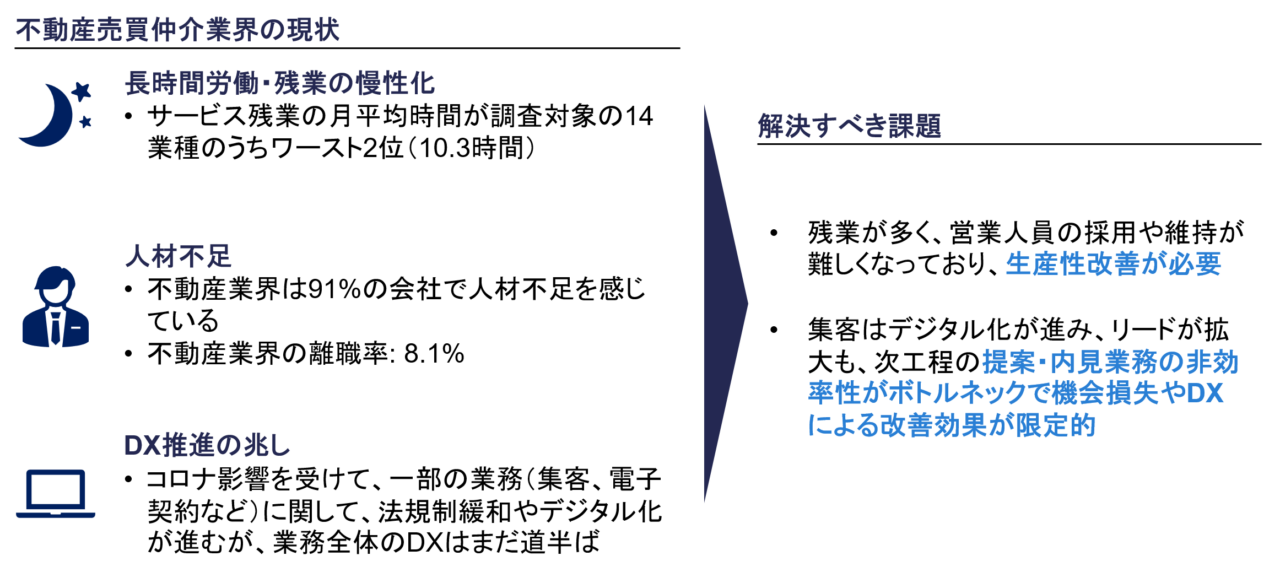

また不動産売買の代理・仲介業界は上位30社程度の大手企業で市場規模の半分以上を占める構造である一方で、Facilo社のプロダクトの対象となりうる中小企業も2万社以上と多く存在しています。(図1)

図 1 不動産売買仲介市場の構造

不動産営業の過酷さ・難しさは人気漫画『正直不動産』などでも描かれており、広く認識されてきました。主な課題としては、長時間労働・残業の慢性化とそれに伴う人材不足が挙げられます。特に長時間労働・残業の慢性化については、パーソル総合研究所の調査において、サービス残業の月平均時間が調査対象の14業種のうちワースト2位(10.3時間)と深刻な状態です。

このような状況に加えて、近年は働き方改革への意識の高まりやコロナの影響もあり、不動産業界においても業務効率化の機運が高まっています。集客の効率化や契約の電子化など、一部の業務においてDX化が進んでおりますが、提案・内見調整業務はまだ生産性が低く、DXによる改善効果が最大化できていない状況です(図2)。

前述した大手企業や中小企業それぞれ同様の課題を抱えており、Facilo社はこうした不動産業界のボトルネックを解決すべく、大手企業にも訴求可能なプロダクトを提供しています。

図 2 不動産売買仲介業界の課題

プロダクト概要

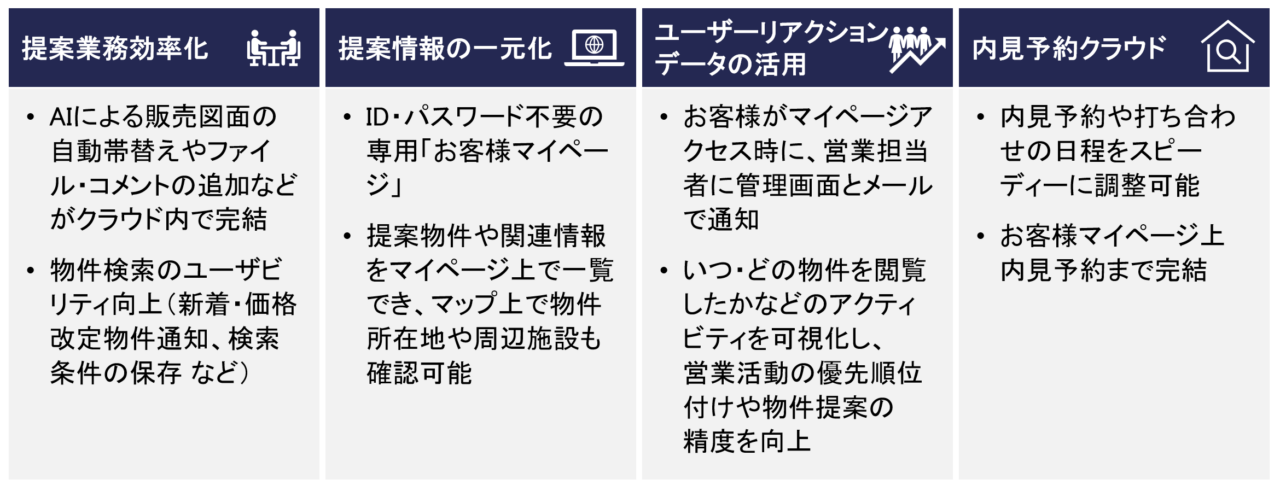

Facilo社は不動産仲介の煩雑な情報を一元化・可視化できるコミュニケーションクラウド「Facilo」を開発・提供しています。

現場課題を深く理解し、それを解決する機能を素早くプロダクトに落としこむことで、ユーザーのエンゲージメントが極めて高く、誰でも使いやすいUI/UXを実現しています。結果として、大手企業ではトライアルから全店導入につながっており、高い付加価値の証左になっています。

主な特徴は以下の4つになります。

図3 コミュニケーションクラウド「Facilo」の特徴

こうした機能により、Faciloは物件の提案から内見調整に至るまでの業務を一貫してサポートします。他社製品では特にCRM(Customer Relationship Management; 顧客関係管理)に主眼が置いてある場合が多いのに対し、Faciloは実際の顧客とのコミュニケーションに焦点を当て、新規顧客への対応も含めたタスクを一気通貫で効率化できる点が特長です。

Faciloは現在大手企業を含む様々な企業で導入されていますが、使用した営業担当者から熱烈な支持を得ています。例えば大手仲介会社のトライアル事例や顧客へのインタビューでは、

「毎日使っており、革新的でかなり便利。業務を効率化できるし、成約も上がると思う。周りも評判がよい。帯替えと内覧予約が特に効果を実感している」

(大手不動産会社、営業担当)

「現場も便利だし、マネージャー機能で活動を見られるのもうれしい。これは正式導入してもらわないと困るから、ちゃんと現場に使わせるようにする」

(大手不動産会社、店長)

など、現場の担当者から管理職に至るまで非常に高い評価を得ています。

こうした評価はFaciloが不動産仲介営業の課題に真に寄り添ったプロダクトであることの証と言えるでしょう。

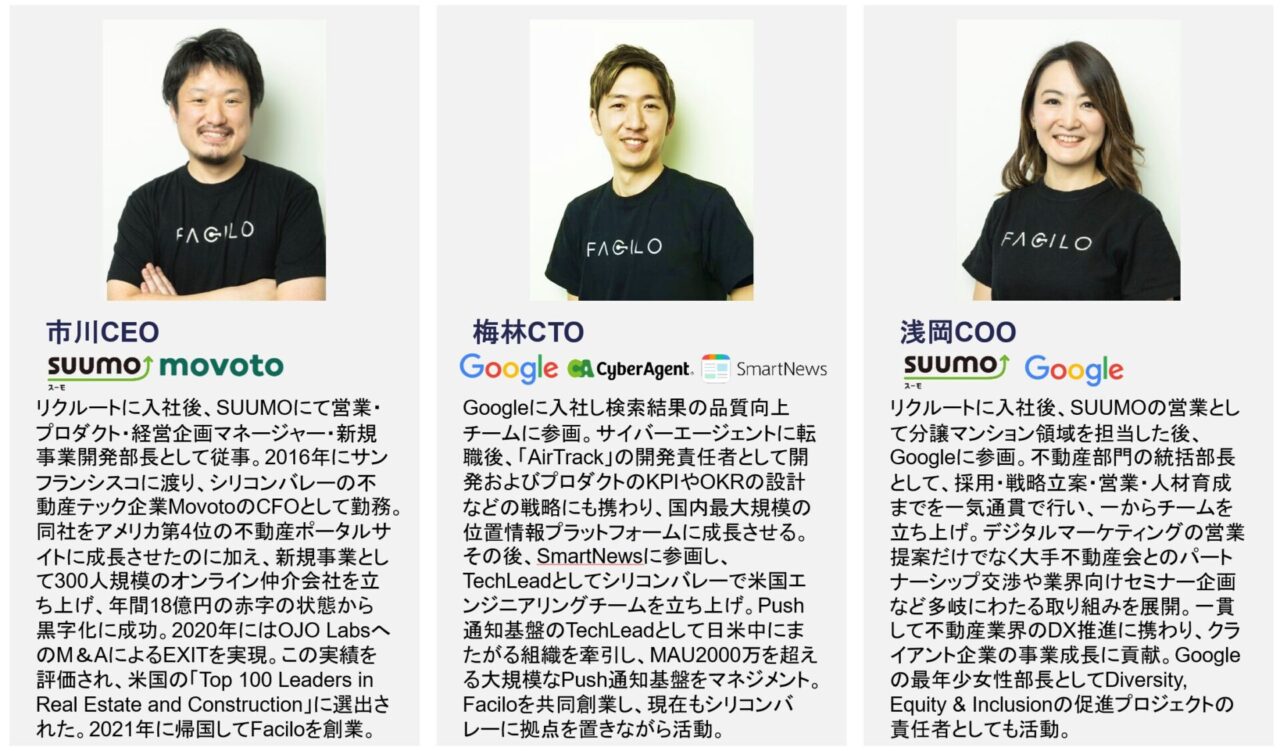

経営陣

Facilo社には不動産テック業界、及び有数のテック企業での経験が豊富な優秀な経営陣が集います。

特に市川CEOは、数多くの優秀な起業家を輩出しているリクルート出身であり、不動産業界における深い知見や経営経験を持つ、きわめて優秀な経営者です。リクルート時代はSUUMOのプロダクト・経営企画マネージャー・新規事業開発部長として活躍し、米国の不動産テックMovoto社をCFOとして米国4位の不動産ポータルに成長させ、ターンアラウンドまで行いました。

また、Google、サイバーエージェント、SmartNewsでエンジニアとして活躍した梅林CTOや、リクルート入社後、SUUMOを経てGoogleで最年少女性部長を務めた浅岡COOなど、優れた経営人材が揃っています。業界や現場課題の深い理解や機動性の高い優れたプロダクト開発力を有しており、優秀な経営チームがFacilo社の強みの源泉の一つとなっています。

図4 Facilo社経営チーム

おわりに

不動産売買の代理・仲介業は大規模な市場を持ち、また現在も長時間労働や人員不足などの根深い課題を抱えています。Facilo社はこうした課題を的確に捉え、顧客から熱烈な支持を得るプロダクトの開発に成功しました。

現在はエンプラ企業を中心に導入が進んでおり、現状の顧客層だけでも十分な規模になると予想されますが、今後中小企業にも拡大すればさらに大規模な市場を狙えます。また、優秀な経営陣も集い、不動産代理・仲介業界においてさらなる事業拡大に成功し、大きな成長を遂げると期待しています。

Angel Bridgeは社会への大きなインパクトを創出すべく、難解な課題に果敢に挑戦していくベンチャーを応援しています。ぜひ、事業戦略の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

2024年2月21日にAngel Bridgeの投資先である、株式会社Facilo(以下Facilo社)がシリーズAラウンドにおいて12億円の資金調達を発表しました。Angel Bridgeも本ラウンドにおいて出資しています。

Facilo社は不動産売買仲介会社向けの業務効率化SaaS『Facilo』の提供を行う不動産テックスタートアップです。物件の提案から内見調整、顧客コミュニケーションまでの業務を一貫して効率化できるプロダクトを開発・提供しており、生産性と顧客体験の向上によって不動産売買仲介会社の売上成長を目指します。

今回の記事では、Angel BridgeがFacilo社に出資した背景について、不動産売買の代理・仲介業界を取り巻く環境とFacilo社の強みに焦点を当てて解説します。

不動産売買の代理・仲介業界の動向と課題

土地・住居・商業利用を含む不動産代理・仲介業の市場は、不動産価格の高騰や東京五輪需要により、過去10年で2倍近くに成長し数兆円規模で安定的に推移しています。

不動産代理・仲介業は売買と賃貸に区分されており、さらにその中でも建物と土地に分類され、各々の市場が異なる市場特性を持っています。Facilo社が対象とする売買仲介の領域は約1.2兆円規模であり、最も大きいカテゴリとなっています。

また不動産売買の代理・仲介業界は上位30社程度の大手企業で市場規模の半分以上を占める構造である一方で、Facilo社のプロダクトの対象となりうる中小企業も2万社以上と多く存在しています。(図1)

図 1 不動産売買仲介市場の構造

不動産営業の過酷さ・難しさは人気漫画『正直不動産』などでも描かれており、広く認識されてきました。主な課題としては、長時間労働・残業の慢性化とそれに伴う人材不足が挙げられます。特に長時間労働・残業の慢性化については、パーソル総合研究所の調査において、サービス残業の月平均時間が調査対象の14業種のうちワースト2位(10.3時間)と深刻な状態です。

このような状況に加えて、近年は働き方改革への意識の高まりやコロナの影響もあり、不動産業界においても業務効率化の機運が高まっています。集客の効率化や契約の電子化など、一部の業務においてDX化が進んでおりますが、提案・内見調整業務はまだ生産性が低く、DXによる改善効果が最大化できていない状況です(図2)。

前述した大手企業や中小企業それぞれ同様の課題を抱えており、Facilo社はこうした不動産業界のボトルネックを解決すべく、大手企業にも訴求可能なプロダクトを提供しています。

図 2 不動産売買仲介業界の課題

プロダクト概要

Facilo社は不動産仲介の煩雑な情報を一元化・可視化できるコミュニケーションクラウド「Facilo」を開発・提供しています。

現場課題を深く理解し、それを解決する機能を素早くプロダクトに落としこむことで、ユーザーのエンゲージメントが極めて高く、誰でも使いやすいUI/UXを実現しています。結果として、大手企業ではトライアルから全店導入につながっており、高い付加価値の証左になっています。

主な特徴は以下の4つになります。

図3 コミュニケーションクラウド「Facilo」の特徴

こうした機能により、Faciloは物件の提案から内見調整に至るまでの業務を一貫してサポートします。他社製品では特にCRM(Customer Relationship Management; 顧客関係管理)に主眼が置いてある場合が多いのに対し、Faciloは実際の顧客とのコミュニケーションに焦点を当て、新規顧客への対応も含めたタスクを一気通貫で効率化できる点が特長です。

Faciloは現在大手企業を含む様々な企業で導入されていますが、使用した営業担当者から熱烈な支持を得ています。例えば大手仲介会社のトライアル事例や顧客へのインタビューでは、

「毎日使っており、革新的でかなり便利。業務を効率化できるし、成約も上がると思う。周りも評判がよい。帯替えと内覧予約が特に効果を実感している」

(大手不動産会社、営業担当)

「現場も便利だし、マネージャー機能で活動を見られるのもうれしい。これは正式導入してもらわないと困るから、ちゃんと現場に使わせるようにする」

(大手不動産会社、店長)

など、現場の担当者から管理職に至るまで非常に高い評価を得ています。

こうした評価はFaciloが不動産仲介営業の課題に真に寄り添ったプロダクトであることの証と言えるでしょう。

経営陣

Facilo社には不動産テック業界、及び有数のテック企業での経験が豊富な優秀な経営陣が集います。

特に市川CEOは、数多くの優秀な起業家を輩出しているリクルート出身であり、不動産業界における深い知見や経営経験を持つ、きわめて優秀な経営者です。リクルート時代はSUUMOのプロダクト・経営企画マネージャー・新規事業開発部長として活躍し、米国の不動産テックMovoto社をCFOとして米国4位の不動産ポータルに成長させ、ターンアラウンドまで行いました。

また、Google、サイバーエージェント、SmartNewsでエンジニアとして活躍した梅林CTOや、リクルート入社後、SUUMOを経てGoogleで最年少女性部長を務めた浅岡COOなど、優れた経営人材が揃っています。業界や現場課題の深い理解や機動性の高い優れたプロダクト開発力を有しており、優秀な経営チームがFacilo社の強みの源泉の一つとなっています。

図4 Facilo社経営チーム

おわりに

不動産売買の代理・仲介業は大規模な市場を持ち、また現在も長時間労働や人員不足などの根深い課題を抱えています。Facilo社はこうした課題を的確に捉え、顧客から熱烈な支持を得るプロダクトの開発に成功しました。

現在はエンプラ企業を中心に導入が進んでおり、現状の顧客層だけでも十分な規模になると予想されますが、今後中小企業にも拡大すればさらに大規模な市場を狙えます。また、優秀な経営陣も集い、不動産代理・仲介業界においてさらなる事業拡大に成功し、大きな成長を遂げると期待しています。

Angel Bridgeは社会への大きなインパクトを創出すべく、難解な課題に果敢に挑戦していくベンチャーを応援しています。ぜひ、事業戦略の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

2024.02.14 INTERVIEW

前身は内装工事会社のIT部門。MBOを経て生まれたクラフトバンク

クラフトバンクの事業内容を教えてください。

韓:クラフトバンクは主にふたつの事業を手がけています。ひとつは工事マッチングプラットフォーム「クラフトバンク」およびリアルイベント「職人酒場」を通じた元請・協力会社同士の出会いの場の提供、そしてもうひとつが中小建設工事会社向けの経営管理SaaS「クラフトバンクオフィス」の提供です。

サービスの特徴と競合状況はいかがですか?

韓:まず、僕たちの事業の根底にあるのは、日本が世界に誇る建設職人さんや建設工事会社がより儲かる仕組みをつくり、元気にしたいという想いです。ですので、どちらの事業も主なターゲット層を30人以下の建設工事会社(SMB)に絞っています。ここ数年、建設業DXを掲げる素晴らしいスタートアップが続々と誕生していますが、その多くは投資余力があり、人的資源も豊富な比較的大規模な建設会社(元請企業)を対象としたもの。結果的に工事発注者側の業務効率はかなり上がったのですが、その一方で受注側である中小建設工事会社の業務効率化はあまり進んでいません。しかもその多くは慢性化する人手不足や利益率の低さ、工事代金を全額回収するまで長い期間を要するなど、厳しい経営環境にさらされており、効率化の必要性は桁違いです。しかし中小建設工事会社の方々は現場を飛び回っている時間が長く、インターネットをあまり使わない層。なのでどうしても顧客獲得コストが非常に高くなりがちで、エコノミクスが成立しづらい特徴がありました。しかしそうした状況のなかでも、僕らには前身の内装会社から構築してきた工事マッチングプラットフォームがあります。毎月多くの企業が新規登録してくださる圧倒的な集客基盤によりエコノミクスが合う構造を生み出せたんです。このように、そもそも他の建設DX系サービスとは顧客ターゲットがまったく異なるため、競合視しておらずむしろ将来的にはパートナーシップを組む可能性もあると思っています。

そもそもなぜ中小建設工事会社向けに経営管理SaaSを提供することになったのでしょう?

韓:マッチングプラットフォームとしてのクラフトバンクは、もともと内装工事会社のユニオンテックが提供していたサービスでした。仕事柄、個人事業主である職人さんや中小工事会社と深いお付き合いを通じて案件獲得だけでなく、経営の効率化につなげてほしいと考えたのが開発のきっかけです。中小建設工事会社の皆さんも、印刷した紙にペンでチェックを入れるような案件管理が非効率なのは重々承知されていますが、本業が忙しい上、専任者を置く余裕もないのが実情です。そこでマッチングプラットフォームに集まっている2万9000社以上にのぼる顧客基盤を活かし、事務作業の効率化を実現するサービスを構築すれば職人さんの生産性が上がるのではないかと考え、検討をはじめました。

2021年2月にユニオンテックのIT部門をMBOしクラフトバンクを設立し、クラフトバンクオフィスの開発に着手したそうですね。なぜMBOという手段を選ばれたのでしょう?

韓:事業戦略や財務戦略、組織戦略等、いろいろとあるのですが、本質的には2つの理由があります。1つはコロナ禍が襲ったことで、全世界の全産業が急に10年後の世界にタイムスリップしてしたかのように激変してしまったことです。僕たちの市場でいえば、これまで職人さんとは電話や対面でやりとりするのが当たり前でした。しかしコロナ禍を機に多くの職人さんがZoomを使うようになり、レガシー産業にありがちな変化のスピードの遅さが格段にスピードアップし、僕らのようなベンチャー企業の成長戦略と歩調が合うようになったのが1つ。2つ目はサービスの中立性を保つためです。内装業として工事に携わる当事者が、発注者、受注者双方の情報を握ってしまうのはサービスを利用する側にとっての懸念材料になりかねません。遅かれ早かれ、利益相反の恐れが高まるのであれば、名実ともに中立的な立場でサービスを提供しようと考えMBOを選びました。

創業後、どのようなアプローチでユーザー数を広げていかれたのでしょうか?

韓:いわゆるスタートアップ然とした態度だとチャラチャラした印象を持たれてしまいますので、人と人とのつながりやクチコミを重視して認知を広げる戦略を採りました。業界の特徴として、会社同士、個人同士の密なつながりがビジネスの基盤を支えているからです。ですから、派手な打ち出しよりも「使ってみたら意外とよかったよ」「あそこが使っているならウチもやってみるか」と、クチコミでバイラルに広げていったほうが確実に効くだろうと考え、あえて表立ってアピールするのは避けていたほどです。

2023年9月に正式版のリリースを発表したのはなぜですか?

韓:実は正式公開の2年前には、すでにクラフトバンクオフィスのβ版を公開していたのですが、上記の戦略があったことから、むやみやたらにサービスを打ち出すことを避けてきました。この時期に公表に踏み切ったのは、物流業界同様、建設業界にも「2024年問題」の影響が広がることを見越してのことです。2024年問題とは、2024年4月以降、時間外労働に上限規制が加わることによって起こりうるさまざまな問題を指すのですが、ルールが大きく変わる直前に照準を合わせたほうが、需要の掘り起こしや時流に沿った形でサービス展開できると考え、14.2億円にのぼるエクイティ調達の報告と合わせてあのタイミングで発表しました。

シリーズAラウンドでAngel Bridgeをリードインベスターに選んだ理由

Angel Bridgeとの付き合いはいつからですか?

韓:いまお話したシリーズAラウンドで14.2億を調達するにあたって、公にはリードインベスターを引き受けていただいたのが最初のお付き合いになります。

林:数多くの起業家を輩出しているリクルートご出身者が経営するスタートアップをリサーチするなかで韓さんの存在を知りました。共通の知人を介してアプローチさせていただき、最初にお会いしたのは2022年1月でしたね。

韓:はい。当時はβ版のリリースから間もなく、ファイナンスについて考えるよりもプロダクトの磨き込みに注力すべき時期でしたから「すぐに」とはなりませんでしたが、それ以降、定期的にお会いするようになり情報交換するようになりました。

お互いの印象について聞かせてください。

林:オンラインでお話した後、DeNAご出身で執行役員CPOを務めている武田源生さんを交えてお食事にいかせてもらったのですが、ご経歴の素晴らしさもさることながら、非常に戦略的かつ地に足のついた経営をされているのがわかり非常に感銘を受けた覚えがあります。

韓:代表パートナーの河西さんは僕と同年代で、投資銀行やPEファンドなど長年投資畑を歩んでこられており、林さんは伊藤忠商事をはじめ実業での豊富なキャリアをお持ちです。「面白いキャスティングをされるVCだな」というのが第一印象でしたね。しかも、ディレクターの八尾さんを含め、皆さんスマートさとロジカルさはもちろん、偉そうないい方になってしまいますが、後発の独立系VCの立ち位置をご理解されているのか、人柄で優るといいますか、ある種、懐かしさを感じさせる泥臭さのようなものも感じました。フロントに立つ人が柔和に見えるときは、後ろに控えている人はたいてい怖かったりするものなのですが、その点についてはいい意味で裏切られましたね(笑)

Angel Bridgeと正式にお付き合いしようと思われた決め手は?

韓:以前から多くの投資家と薄く広くつながるより、限られた投資家と深く密に付き合うべきだと考えていたので、新規の投資家を迎えるのは実は慎重でした。でも林さんをはじめAngel Bridgeの皆さんと定期的にお会いするうち、起業家Firstのスタンスで親身になって相談に乗ってくださるスタンスが心地よく、前回の投資ラウンドではリードを取っていただくことにしました。

林:しかも光栄なことに新規のVCはわれわれだけでした。

韓:ええ。嬉しいことに既存の株主が引き続きフォローしてくださったので、新規の株主はAngel Bridgeさんだけでした。林さんはすでにお気づきだと思いますが、うちに投資してくださっているVCには共通点があります。すべて独立系なんです。

林:そうですね。

なぜ独立系VCを選ぶのでしょうか?

韓:VCさんを招き入れるというのは多くのケースで不可逆的な判断になるので、特にアーリーフェーズでは「人で選ぶ」のが基本だと思っています。お互いに背中を預け合ってコミットし、成長を喜んでくださる方がいいと思っているからです。独立系VCさんは、大手どころより規模が小さいぶんパートナーが視座高く、よく面倒をみてくださるケースが多いですし、定期異動などを理由に担当者がコロコロ変わることもありません。とくにアーリーフェーズでは事業上の変数が多く、こと株主との関係性においてアンコントローラブルな変数を少なくし事業を伸ばすことに集中すべきだと思っていることもあります。なかでもAngel Bridgeは、短期の収益をうんぬんするより、長期的な視点で僕たちの成長を信じていただいている印象があり、コミットメントのレベルも非常に深い。僕たち経営陣に対するリスペクトと愛を感じるほどです。

林:スタートアップに限らず、どんな企業でも月次や四半期で山谷はあるものですから、それに一喜一憂するより、韓さんが見ている未来を信じようというのがAngel Bridgeの一貫したスタンスです。われわれVCは、経営者に成り代わることはできませんが支えることならできます。ですから韓さんにそう感じていただけるのはとても嬉しいですね。

韓:経営はロジックとアートの融合だといいますが、林さんをはじめ、お世話になっているAngel Bridgeの面々と接していると、自分のなかの「アート」の部分を試されている気がするんです。たとえば、目の前にある材料と道具を使って「韓さんはどう料理するんだろうか?」と、試されながらも温かく見守っていただいている印象がありますね。この高い視座で経営が目指す方向を徐々にクリアにしていく、というのはものすごく健全で、僕自身も成長実感を感じています。

林:韓さんの経営手腕を信頼していますからね。おっしゃるように、常に韓さんの傍らで控えているような気持ちで見守らせていただいています。

Angel Bridgeから、具体的にどのような支援を受けていますか?

韓:林さんからは、まだ創業3年のベンチャーだとなかなか接点を持てない大手建設会社のほか、有力な営業先をご紹介いただいています。また、河西さんには人材採用やファイナンス戦略面からのご支援、八尾さんからはプライシングや顧客分析、CS体制の構築など、さまざまな課題に対して、直接的なご支援をいただいています。Angel Bridgeの皆さんは、常日頃から人脈や知見を惜しみなく共有してくださるので、社員にとってはプロフェッショナルファームや一流企業のトッププレーヤーからOJTで直接手ほどきを受けているようなもの。社員に対する成長機会の提供にもなるので、人材育成面でも価値ある支援だと感じています。

林:そういっていただけると、われわれも励みになります。

韓:Angel Bridgeも新興の独立系VC、僕たちも新興ベンチャーですからケミストリーが合うんでしょうね。当社のことをよくご理解いただいている上に細かな相談事を持ち込みやすく、しかもアウトプットも素晴らしい。非常にありがたい存在です。

中小建設工事会社向けDXマーケットに秘められた知られざる魅力

韓さんはさまざまな経験を経て起業に至りました。ご自分のキャリアについてはどう自己評価されますか?

韓:リクルート時代、6年にわたってCVCとして企業投資や海外企業のM&A、PMIなどにも携わり、相応の知識は身につけられたと思います。でも、ベンチャーを起業して思うのは、当時はまだアマチュアだったなと。あくまでもリクルートという大看板あっての経験だったからです。

林:そうした経験を経られて、リーダーシップスタイルがだいぶ変わったという話を以前うかがいました。

韓:ええ。30代まではどちらかというと横暴でトップダウン気質なタイプでしたし、物事を強引に進めていくのがウリだったのですが、40代に入ってからずいぶん変わりました。その道のプロに任せるべきことは任せようと腹を決め、権限をどんどん委譲するようになったからです。

林:冒頭の話にも出たCPOの武田さんに寄せる信頼感の高さがその表れかも知れません。

韓:はい。彼はまだ27歳ですからね。もしかしたら彼を見つけ、僕にはできない圧倒的なプロダクト基盤を作ってくれていること自体、僕がこの会社にもたらした最大の功績なんじゃないかって思うほどです(笑)。短期的な戦術についてはデジタルネイティブである彼らZ世代に任せ、僕は中長期的な構想やトップリレーションづくりに徹する。いまはそれが理想的な役割分担ではないかと思っています。

Angel Bridgeとして、今後どのような支援を提供されますか?

林:われわれから「こうした支援が必要だろう」と先回りして提案するより、韓さんからの要請があればいつでもお応えできるよう構えを崩さずにいたいと思っています。ですから、ヒトモノカネの側面で必要リソースがあればいつでもおっしゃってください。できる限り手を尽くします。

韓:そう言っていただけて心強いです。目的達成のためにどのファクトを重視すべきか、また誰と話し、何からはじめるべきか、客観的に物事を判断するには複眼的な視点が欠かせません。やはり経営者ひとりだけでは戦略の切れ味を保ち続けることに限界があるので、ぜひとも継続的なご支援に期待を寄せています。

韓さんは今後、クラフトバンクをどのようにしたいとお考えですか?

韓:建設市場は50兆から60兆円の規模があり、建設業に携わる中小企業のもとで働く職人さんの数はおよそ300万人といわれています。そのなかで僕たちのサービスを利用してくださっているユーザーはそのうちわずか0.1%に過ぎません。6年前に内装工事会社としてこの建設業界に転身し、中小建設工事会社の方々に的を絞ったのには理由があります。攻略難易度が高い反面、競合がほぼおらずマーケットが巨大だからです。そんなマーケットにひとつでも鋭い楔を打ち込めれば、いずれ勝機が巡ってくるだろうと考え参入を決めました。

林:困難を乗り越えられる決意があったからこその選択でしょうね。韓さんは、ビジネスパーソンとしての華麗なご経歴に胡座をかくことなく、職人さんの間にも積極的に入り込んでいく人懐っこさもあります。だからこそお話に説得力があるんです。以前、デューデリジェンスの一環で職人酒場に足を運んだ八尾が、現場で韓さんの振る舞いを見て感動していたといっていたのを思い出しました。

韓:ありがとうございます(笑)。この世界に身を投じた当初は「リクルートでグローバルな仕事をしていたのにいきなり国内の内装会社に行くなんて大丈夫か?」といわれたこともありました。でも、職人をリスペクトし、職人の声をひたすら聞き続けてきたからこそ、マッチングプラットフォームを足がかりにSaaSに進出できました。今後も引き続きクラフトバンクの成長のために地に足ついた努力を重ねていきます。

林:人手不足に喘ぐ中小建設工事会社の方々の窮状を救う取り組みは、建設業界全体にとって大きな意味があります。韓さんたちが全力を傾けられるよう、われわれも積極的に支援していくつもりです。

最後にスタートアップでのキャリアに関心がある若手優秀層にメッセージをお願いします。

韓:若いうちからプロフェッショナルファームなどで鍛えられた人は、おそらくどこにいっても通用するでしょうし、重用されるのは間違いないでしょう。皆さんには明るい人生が待っています。仮にキャリアの選択を間違ったとしても、いつでも軌道修正できるはずです。ビジネスはロジックとロマンでできています。プロフェッショナルファームでロジックを突き詰めたのであれば、次は「日本の産業発展」を主語に、ぜひビジネスのロマンを追いかけてほしいですね。当社を含めスタートアップではロジカルシンキングとハードワーク耐性は大歓迎されるはず。自分の武器を存分に活かし、日本の産業発展のために現職ではつかめない成長の手応えを感じていただきたいと思っています。

2024.02.07 ACADEMY

今回は資本政策策定の鉄則について説明していきます。

資本政策とは?創業期から必須!

まず資本政策の意味について見ていきましょう。

資本政策とは、一般的には株式移動、第三者割当増資、組織再編などの手法により、資金調達、資本構成の最適化、インセンティブプラン、創業者利潤、事業承継対策といった目的を実現することです。

引用:PwCコンサルティング 『資本政策コンサルティング』

シード期のスタートアップにとっては、主に資金調達を達成するためのファイナンス面の計画であることが多く、事業計画と照らし合わせて作成します。

事業計画に比べ、創業期の経営者は資本政策の重要性を見逃しがちですが、資本構成は一旦固まると後戻りができないため(不可逆性)、注意が必要です。例えば無計画にエクイティ(株式)での調達を進めた結果、経営陣の意思決定力が弱まり、最悪の場合、退陣に追い込まれる可能性もあります。それとは逆に希薄化を恐れて資金調達に過度に慎重になった結果、急成長を遂げられないケースも考えられます。

こうした事態を避けるためにも、創業段階から資本政策をきちんと作成しておくことは非常に重要です。

資本政策表を書いてみよう

資本政策表作成の鉄則 ①テンプレートに頼るべし

資本政策を考える際には、資本政策表という表を使ってまとめていきます。資本政策表は1から自分で作らなくても、ネット上にテンプレートがたくさん載っているためぜひ活用してください。参考までにプライマルキャピタルの佐々木氏が紹介している資本政策フォーマットを紹介します。

https://medium.com/@hrssk/資本政策表-雛形-を公開します-3f4b5361e29

他にもテンプレートはたくさんあるので様々探してみて、信頼できるものを使用してください。テンプレートを用意したところで早速作成していきましょう。

それでは、各ラウンドの概要を決めていきましょう。具体的には、以下のポイントを押さえることが肝要です。

- 調達時期

- 想定バリュエーション

- 調達金額

- 調達の手段

- 投資家の属性(エンジェル投資家か、VCか、事業会社か)

- 株主構成

資本政策表作成の鉄則 ②調達概要は事業計画と照らし合わせて算出せよ

調達時期、バリュエーション、調達金額については、事業計画と照らし合わせて、いつどのくらい資金が必要なのか算出するのが原則です。目安として、次回ラウンドの調達までの期間は1〜2年が良いとされています。これ以上短期の場合、経営者のリソースが資金調達に取られてしまい、これ以上長期の場合、大型調達が必要となり調達が難しくなります。

また、調達の手段や参加する投資家の属性も事業フェーズによって異なるため、こちらも事業計画を見つつ考えてみましょう。

調達の手段については、デット調達、エクイティ調達に大別できます。デットとエクイティでは性質が大きく異なります。両者のメリットとデメリットを正確に理解したうえで計画を立てることが非常に重要です。詳細は以前執筆したスタートアップアカデミー#1のコラムにて詳しく解説しておりますので、ぜひご覧ください。

また、エクイティ投資の中でもどんな投資家に投資してもらうかということについて検討をする必要があります。事業ステージや事業領域により株主として迎え入れるべき投資家の属性は変わってくるはずです。詳細はスタートアップアカデミー#2のコラムにて解説しているので、ぜひ参考にしてください。

資本政策表作成の鉄則 ③強すぎる外部投資家には注意

特定の外部投資家の持分が大きくなり、会社の意思決定に影響を及ぼすようになると、経営陣が経営のイニシアチブを取りにくくなるだけでなく、他の投資家の意見が反映されにくい状況になってしまいます。

特に次のラウンドの投資家にとって、投資ステージの異なる投資家が大きな力を持っていることは懸念材料になり、次回の調達が難しくなるかもしれません。投資ステージが異なる場合、投資家同士で同じインセンティブ構造にならない可能性があるためです。

例えば、小規模なM&Aでのイグジットを検討する際などは、初期の投資家が利益を確定させたい一方で、最近のラウンドで加わった投資家はより大規模なイグジットを望む状況が考えられます。そのため、投資家は特定の投資家の持分が多すぎる株主構成を警戒します。

調達が困難になった結果、事業の成長が阻害されることのないよう、株主構成には気を配りましょう。

資本政策表作成の鉄則 ④経営陣の持分を担保せよ

経営者の持分が重要な理由は、会社法の規定により、経営陣の意思決定の及ぶ範囲が株式保有率に応じて決まるためです。極端なことを言ってしまえば、経営陣の株式保有率が下がりすぎた場合、会社の決議事項に経営陣の意向が反映されにくくなる恐れがあります。株主構成の目安として以下の指標を抑えましょう。

- 株式(議決権)の50.1%(過半数)

- 取締役・監査役の選任、取締役の解任、役員報酬の決定、剰余金の配当などを単独で決定可能

- 株式(議決権)の3分の1以上

- 募集株式の募集事項の決定等、定款の変更、組織再編行為の承認、事業譲渡の承認、解散に関して、決議を単独で阻止可能

事業が大きくなり、外部株主の割合が増えたとしても1/3以上は保てるとベターです。しかし、業種によってはこれらの水準を超えているケースも多くあります。固執せずあくまで目安として捉えておきましょう。

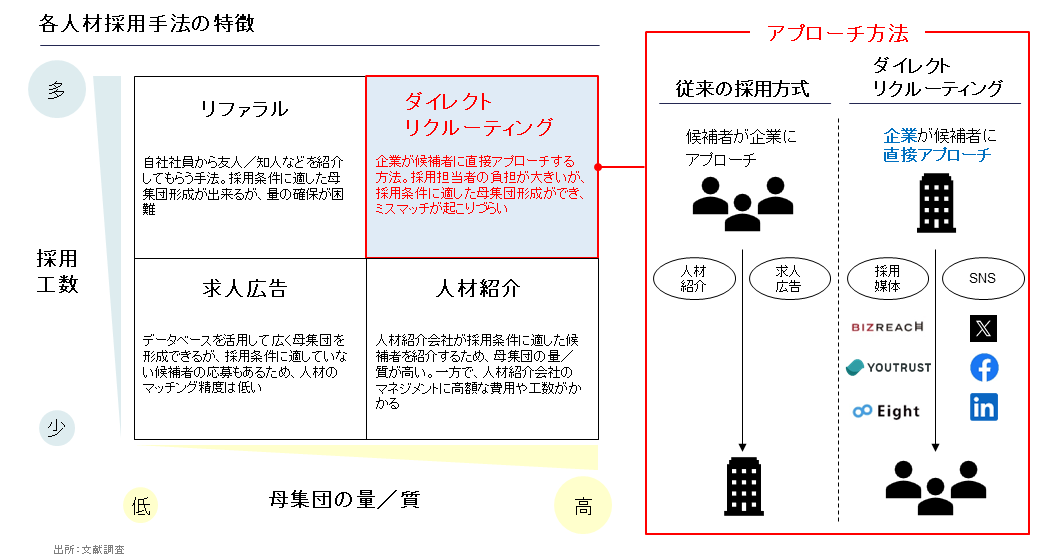

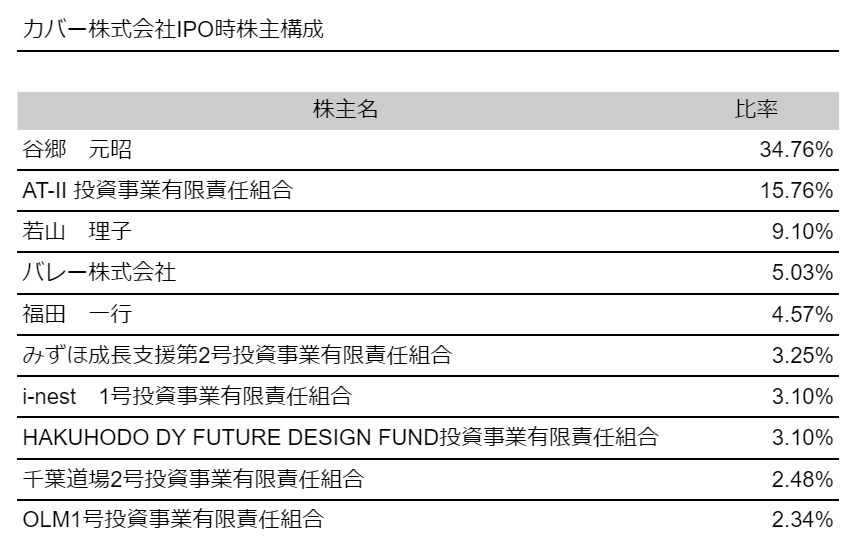

実際に近年上場したスタートアップのIPO時の株主構成を見てみましょう。2023年3月に1,717億円で上場したカバー株式会社は上場時以下のような構成となっていました。

出典:みんかぶ

創業者でもあり、代表取締役の谷郷氏が個人の持分と代表取締役を務めるバレー株式会社の持分を合わせて約40%を保有しており、取締役CTOの福田氏が約5%を保有しています。経営陣の保有株主は過半数には満たないものの、谷郷氏が3分の1以上を保有しており、重要事項の決定について拒否権を発動できる体制であったことがポイントです。

経営陣の持ち分比率を考える際は、一回の資金調達当たりの希薄化率に注意すると良いでしょう。

「希薄化」とは「通常、新株発行などの増資を行った場合、発行済み株数が増えることにより、1株当たりの価値が低下する」ことです。

引用:SMBC日興証券「初めてでもわかりやすい用語集」

希薄化率の計算は以下のようになります。

希薄化率(%)=新規発行株式の総数÷増資後の発行済株式総数×100

一般的に、希薄化率は20-25%以内に収めるべきとされていますが、急成長を遂げるスタートアップにおいては例外も数多く存在します。以下に二つ例を挙げておきます。

- カバー株式会社

- 株式会社ispace

出典:INITIAL

カバーに関してはシリーズA、Bで大きな希薄化を許しており、シードからアーリーに転換する時期において事業拡大のために思い切った投資をしたことが分かります。一方でispaceはディープテックであることもあり、初期投資が莫大であるためシード〜Aでは大きな希薄化を許したものの、その後は希薄化率を25%に抑えています。このように業種や成長フェーズに応じて希薄化率の目安は多少変わります。

事業計画と資本政策は表裏一体

資本政策表作成の鉄則 ⑤事業計画に合わせて修正せよ

事業計画と資本政策は表裏一体です。事業が進むにつれ、事業計画に変更が生じた場合、資本政策も一緒に見直しましょう。こうした計画がしっかり練られているか、投資家は見ています。

まとめ

最後に資本政策表作成の鉄則をまとめます。

資本政策表作成の鉄則

①テンプレートに頼るべし

②調達概要は事業計画と照らし合わせて算出せよ

③強すぎる外部投資家には注意

④経営陣の持分を担保せよ

⑤事業計画に合わせて修正せよ

資本政策表は事業計画と比較するとどうしても後手後手に回ってしまう経営者も多いです。しかし、スタートアップの原動力が資金にあることを忘れてはなりません。事業計画と資本政策の組み合わせによって、ビジョンは現実の事業となり得、投資家は間違いなくその点を見ているはずです。

さて、事業計画と資本政策を練ったところで、投資家に向けてピッチを行いましょう!

ということで、次回はピッチ資料の作り方、ピッチをする際の注意点について解説予定です。

Angel Bridgeはシード〜アーリー期のスタートアップを中心に投資しているVCであり、手厚いハンズオン支援を特徴としています。今回解説した資本政策についても、投資先起業の経営陣とディスカッションを行い、投資家目線のアドバイスを行ってまいりました。事業戦略の壁打ちや資金調達のご相談などありましたら、お気軽にご連絡ください!

2024.01.16 ACADEMY

今回はシードラウンドの資金調達、特に創業者間契約や事業計画書について説明していきます。

シードラウンドの位置づけ

まずシードラウンドとは、起業して最初の資金調達のことを指します。ビジネスアイデアはあるが、まだ売上が全く立っていない、またはプロダクトがまだ出来ていない状態で行うことも多くあります。

調達資金はIT企業の場合、エンジニアの人件開発費に使われることが多いです。プロトタイプは一人で自己資金のみで行うことも可能ですが、いざプロダクトを本格的に作るとなるとエンジニアを雇う必要があり、その際にシードラウンドとして外部資金調達が必要になります。

シードラウンドのデータ集

2022年に調達したことが判明している1,907社のシードラウンド状況を見ると、調達額の中央値は5,500万円、調達後評価額の中央値は4.1億円でした。

参照:INITIAL Japan Startup Finance 2022

上記水準はシード調達をする際の一つの目安になると思いますが、注意も必要です。一口にシードラウンドと言っても様々な状態があります。プロダクトがあるかどうか、すでに顧客がいるかどうか、チーム組成されているかどうか等でバリュエーションは大きく変動します。

また、ここで注意しておきたいのが、ハイバリュエーション(企業の評価額が高い状態)だから良いという訳では必ずしもないという事です。ハイバリュエーションで調達することは一見会社にとって良い事のように思えますが、将来的な資金調達でのハードルが上がり、新たな資金調達が難しくなる可能性もあります。自社のステージに応じた適切なバリュエーションでの資金調達を目指すことが基本方針となります。

シードラウンドとシリーズAとの比較

シードラウンドの次の資金調達であるシリーズAと違いを比べてみましょう。

シリーズAの資金調達はPMFを達成した状態で行うことが一般的です。つまり、一定数初期のユーザーがいて、提供するサービスがしっかりニーズに応えており、熱量高く使ってくれている状態です。シリーズAで得た資金は開発に加えてこれから一気に拡販していくための資金としてマーケティングや広告宣伝費に使用されることも多いです。

こちらも2022年の中央値では資金調達額は1.6億円程度、調達後評価額は15億円程度となっています。

参照:INITIAL Japan Startup Finance 2022

シードラウンド資金調達のステップ

資金調達のステップは次の5ステップです。

① 事業計画の作成

② 資本政策作成・必要資金の特定

③ ピッチ資料の作成

④ 投資家へのコンタクト・デューデリジェンス対応

⑤ 契約書締結・着金

今回は①について詳しく説明していきます。

シードラウンドの資金調達前に必要な契約書

ここで経営チームの観点から資金調達前に準備することを考えます。メンバー構成ですが2-3名の共同創業でビジネス系とエンジニア系のコンビネーションがより良いとされています。「どんなメンバーで起業すると成功しやすいか」については、過去記事スタートアップアカデミー#0にて詳しく記載しています。

では、いざ共同創業者と起業するとなったとしましょう。最初に忘れてはいけないのは、創業者間契約です。創業時に締結するのが一般的です。ここで締結していない場合でも、資金調達の際に投資家から創業者間契約を締結することを求められる場合があります。

では、なぜ創業者間契約が必要なのでしょうか。起業後状況が変わり、メンバーの方向性の違いが顕在化したり、仲違いすることもあるでしょう。メンバーが会社を途中でやめた時に、そのまま多くの株を持ったままでいられては安定的な会社運営ができません。会社に株を戻してもらい、トラブルを回避するためにあらかじめ創業者間契約を結んでおくことが得策です。

一方で創業初期にとても貢献したメンバーが辞める時、株を全部会社に戻さなければならないのはフェアではないという考え方もあります。そこで創業者間契約にベスティング条項を入れるケースも多くあります。ベスティングとは一般的に「一定期間経過後に権利行使ができる」という条件の事を指します。創業者間契約におけるべスティング条項としては、在籍した期間に応じて退職時にも保有し続けられる株式の割合を設定します。一例として、創業から1年以内に辞めると保有できる株式は0%で辞めると全ての株式を会社に置いていかなければならない。1年経過後から2年までは20%、2年経過後から3年までは40%保有できるというように設定していきます。

また買取価格は、「当初取得時の価額」としておくことが一般的です。これはトラブルになった時に備えて、買取時の価額については一意である必要があるからです。「買取時の時価」のように決めてしまうと、未上場企業の場合値付けが難しく買取が困難を極めます。

初めからどちらかが辞めることを想定した契約を締結するのは気が引ける部分もありますが、いざ辞めることになってからでは議論ができないため、最初から腹を割ってこのあたりの議論をしておくことは非常に重要です。後回しにしていいことはありませんし、このような話ができない関係であれば共同創業のパートナーとしては不安が残るかもしれません。投資家から求められているから、という理由で議論を切り出すのも手かもしれません。

シードラウンド調達前の事業計画書の策定

投資家とコミュニケーションする前に、自社に投資する魅力を投資家にどう伝えるかを考えなければいけません。事業計画の策定はその手段の1つです。重要なのは投資家に事業のポテンシャルを理解してもらうことですから、シードラウンドの段階で精度高く事業計画を立てていなくても問題ありません。

ベンチャーキャピタルは事業計画を見ながら、何年後にどれくらいのバリュエーションでイグジットするかを考えます。そしてそこから逆算して投資のリスクリターンを考えています。日本国内では、M&Aで大きなバリュエーションがになる事例が少ないため(※今後は大きく状況が変わる可能性もありますが)基本的にIPOを目指すベンチャーを投資対象とします。したがって事業計画を策定した際には投資家が魅力的に感じるバリュエーションでのIPOが実現できる数字になっていることが望ましいです。

数字の根拠についてもある程度説得力のあるものになっていることが重要です。売上高、営業利益の分解したときに各KPIの水準が実現可能なものであることは説明できるようにしておきましょう。例えば決済ビジネスの場合、「売上高=顧客数×1顧客あたりの単価×手数料」のようになります。顧客数や手数料が現実離れした数値になっていないかは統計データや先行企業のKPIなどから確認しておくべきでしょう。

それぞれのKPIをどう実現するかの蓋然性あるストーリーを説明できるよう準備しておくことが望ましいです。

VCが投資の際に何を見ているのかについては、過去記事スタートップアカデミー#3にて詳しく記載しています。

まとめ

今回は、シードラウンドの説明、創業者間契約、事業計画書について説明しました。次回もシードラウンドの資金調達で必要な準備についてお話していきます。

VCと言っても投資先企業とのかかわり方は、多種多様です。最近ではSNSやブログ記事、イベントなどで積極的に情報発信しているVCも多いので、簡単にチェックすることができます。投資先の企業から評判を聞いたり、知人のツテを使うなど情報収集を行いましょう。アプローチ方法としてはツイッターアカウントへのDM・オフィスアワーへの申し込み・HPへの問い合わせ・人づての紹介・イベントへの参加など様々考えられます。後悔のない資金調達ができるよう、最大限活用していきましょう。

2024.01.10 INVESTMENT

2024年1月10日、Angel Bridgeの投資先である株式会社リセ(以下リセ)がシリーズBにて18億円の資金調達を発表しました。

リセは、中小規模の事業者向けに契約書レビュー支援AIクラウド「LeCHECK(リチェック)」を提供する企業です。創業者の藤田CEOは西村あさひ法律事務所で国内外の企業間紛争を専門に担当する弁護士でした。当時、中小企業が弁護士にレビューを依頼しないまま不利な契約を締結し、結果として悔しい想いをする場面を多く目の当たりにしたそうです。紛争を事前に防ぐためには適切にリーガルチェックを行う必要がありますが、特に中小企業ではコストの観点からチェックを十分に行わずに締結してしまっているケースも多いことに課題を感じていました。藤田CEOは「契約書をレビューして助言してくれるサービスがあれば、多くの中小企業が救われる。良質な法務サービスを、テックを用いて合理的な価格で提供しよう」という思いから2018年にリセを創業しました。

今回は、リセへAngel Bridgeが投資した理由を解説します。

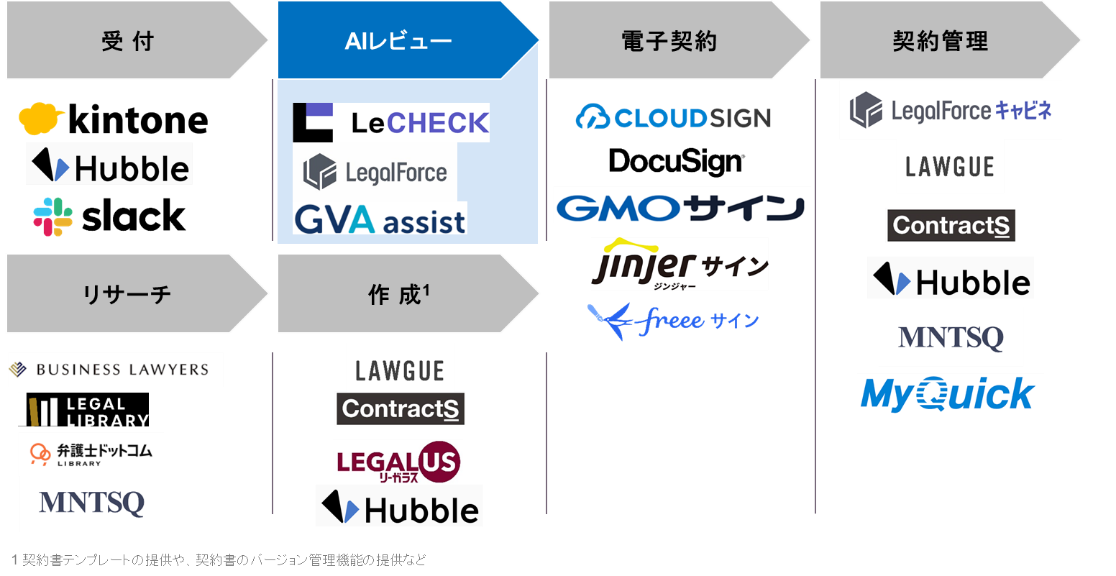

リーガルテックの市場環境

まずリーガルテックの全体像を説明します。リーガルテックは以下のように分類され、領域ごとにプレイヤーが細分化されています。リセが属するAI契約書レビュー領域は参入ハードルが非常に高く、現状ではサービス提供できているプレイヤーは3社のみです。

AI契約書レビューの参入障壁は弁護士の確保です。精度の向上にはデータ量に加え専門家のマンパワーによる地道なチューニングが鍵となります。リセでは藤田CEO自身が弁護士として第一線で18年経験していることもあり、創業当初から専属の弁護士約30名が磨きこみを継続して実施することができています。条件分岐ごとに回答を作成する作業は地道で骨の折れる作業であり、コミットしてくれる弁護士を確保することは困難です。実際にリセ以外でAI契約書レビューサービスを提供している2社も、母体が弁護士事務所だからこそ実現できており、この参入障壁の高さが魅力の一つと考えました。

次にAI契約書レビューの市場規模を見てみましょう。

エンタープライズ向けにはLegalOn Technologiesがリーガルフォースを提供しており、未上場ながらも時価総額が880億円とメガベンチャーになっています。LegalOn Technologiesがエンタープライズ向けのサービスを高単価で提供しているのに対し、リセは従業員が20人から299人の中堅中小企業をメインターゲットとして使い勝手の良い機能を提供しています。対象企業は日本国内で55万社となっており、メガベンチャーを目指すのに十分な市場規模があると考えています。さらに市場をよく見た時にはエンタープライズと中堅中小企業でニーズが明確に異なり、棲み分けができるという点も魅力の1つとして捉えています。

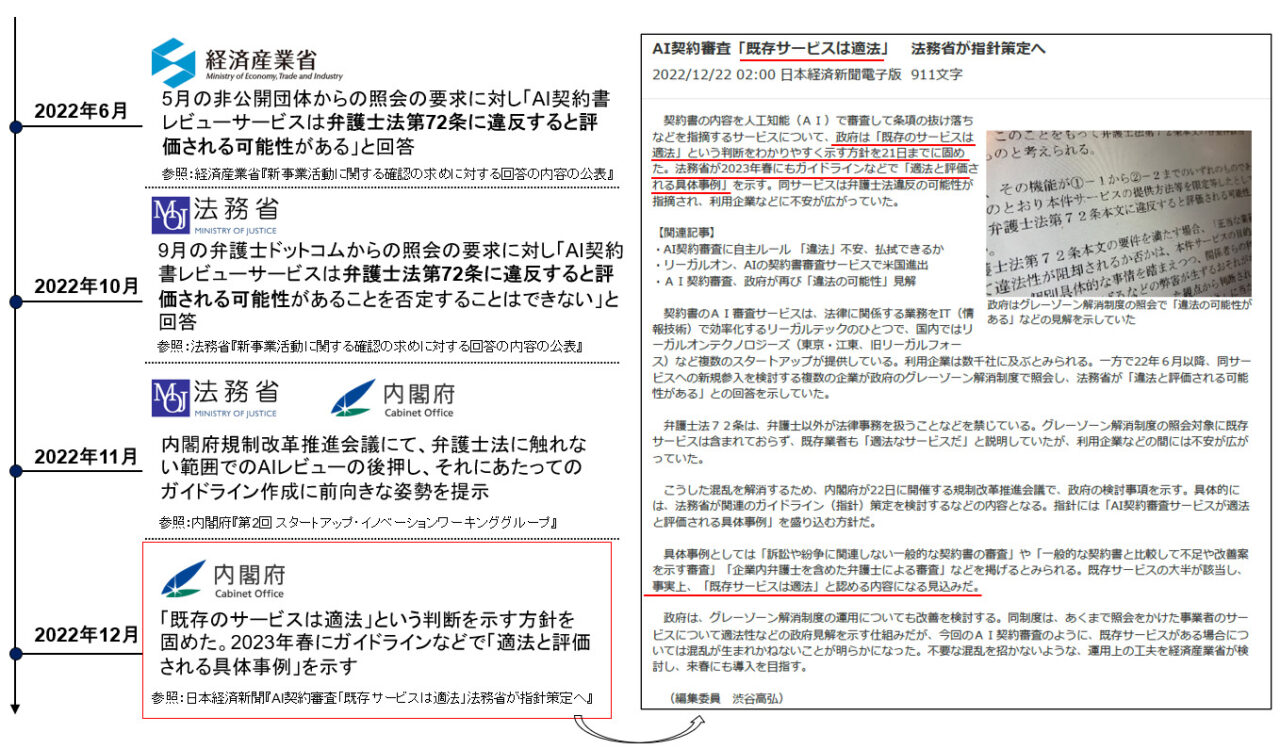

また、リーガルテック領域において課題となる弁護士法第72条の論点についても精査しました。弁護士法第72条は、非弁護士による法律事務の取扱い等を禁止する法律です。AI契約書レビューサービスがこの弁護士法第72条に抵触する可能性があると指摘があり、適法性に関する議論が2022年になされていました。2022年12月に内閣府のガイドラインで「既存サービスは適法」と認める判断を示す方針であると報じられていました。投資実行時点では各省庁からの発表から、法的問題は十分軽減されている判断でしたが、結果として2023年8月に法務省からガイドラインが出され、正式に適法性が確認されました。

リセの事業概要と高い成長性

ここからはリセの事業について詳しく説明していきます。

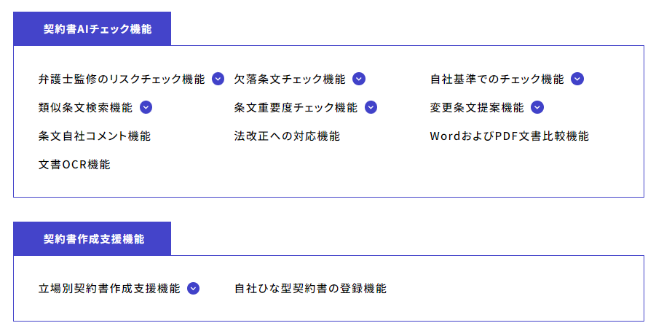

上記の機能が基本機能となっています。中小企業の法務部門は法務非専門家も多いため、法務非専門家にとても使い勝手の良いプロダクト設計となっています。よって網羅的にまんべんなく指摘するのではなく、重要箇所や揉めやすい箇所について要点を絞ってコメントしています。単に気づきの指摘を提示するだけではなく、さらに深く分析を行い、顧客が法的知識を持たなくても修正できる範囲まで、内容を複層的に分析し、具体的な修正例まで提示します。このような機能面の特徴によって他社サービスとは棲み分けがなされています。

実際に投資検討の際には競合サービスと比較したうえでリセを選択しているユーザーにも複数インタビューを行いました。業界を問わず少人数の法務部で契約書業務を支援するために導入されています。合理的な価格であることも魅力ですが、機能的にも十分で使いやすく、たとえ価格が同じだとしてもリセを選ぶという、ユーザーからの高い評価を確認しました。中には非専門家の法務部1人で年間700件の契約書を見ているような中堅企業もあり、強いニーズがあることを感じました。

さらに、今後は周辺サービスとの連携も計画しており、会計システムや電子契約サービスなどとAPI接続をすることで利便性が向上する予定です。また連携によって、利便性に加えて顧客基盤の獲得も見込まれており、一気に面を取っていく戦略の実現可能性が高いと考えています。

これらの独自性と市場規模が巨大であることを勘案すると、競合と棲み分けながら今後も事業を拡大していけるのではないかと考えています。

リセは過去の実績データも十分に蓄積しているため、KPIに関しても詳細に分析を行いました。様々な角度からベンチマークと比較し、成長性や収益性の面で非常に高い水準であることを確認しました。急速な成長と安定した実績が投資を決める一因となりました。

また価格設定においてアップセルが見込めるとも考えています。AIレビューの機能面でLeCHECKは現時点で既にリーガルフォースと遜色ないレベルであり、リーガルフォースが単価15-20万円であることを考慮すると、LeCHECKにはアップセルのポテンシャルがあると考えられます。

一方、今後リーガルフォースがLeCHECKと同じSME向けの領域に参入してくる可能性については、自社のARPUを下げるリスクが伴うために低いと判断しました。また継続性の高いサービスのため、LeCHECKが先に面を取ることでSME市場における先行優位を維持することができると考えています。

経営陣

次に経営陣について見ていきましょう。

代表の藤田CEOは、東京大学法学部から西村あさひ法律事務所に入り、パートナー弁護士にまでなっています。ビジネスパーソンとしての能力も高く、非常に高い情熱とエネルギーを持っているというリファレンスを得られました。

リセの三宮取締役も「芯の強さや、物事を進めていく力は並々ならぬものがある。マインドセットとして常にトップにいくという発想を持っている。決めたことは必ず実現させる。」というように藤田CEOを高く評価していました。

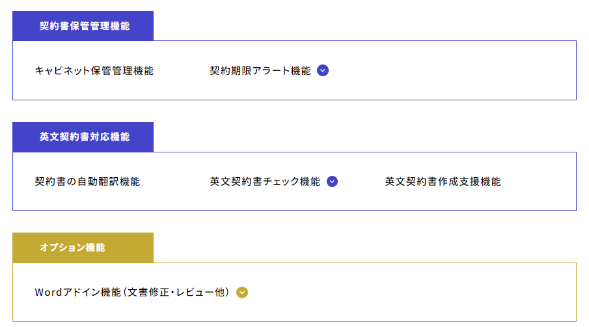

他の取締役についても、経営企画、営業、開発と役割分担が明確にされており、各領域で実績を積んだバランスの良いチーム体制となっています。

また藤田CEOをはじめ、複数人の取締役がリセに自ら出資をしていることからも強いコミットメントを感じました。

各メンバーとお話させていただく中で、このチームであれば『争いのない「滑らかな」企業活動の実現』というリセのミッションを実現してくれるに違いないと思い、自信をもって投資の意思決定をしました。

おわりに

最後にAngel Bridgeの今回の投資のポイントを改めてまとめます。

1つ目は巨大な市場があり、その中で独自のポジショニングを取れていることです。すべての中堅中小企業が対象となる事業でありその市場規模が大きいことは想像しやすいところです。実際にメガベンチャーも生まれています。AI契約書レビューは参入障壁が高くプレイヤーが少ない中で、さらにリセは明確に中堅中小企業向けにベストなプロダクトを提供することでポジションを確立し棲み分けがなされています。さらに弁護士法上の懸念が解消されたことも追い風となり今後成長が見込まれる魅力的な市場環境となりました。

2つ目は実際にプロダクトが多くの企業で導入され、各KPIが良好な水準で推移していることです。本記事中では具体的なKPIには触れていませんが、SaaS企業として各KPIを詳細に分析し、またベンチマークとの比較で評価を行いました。定量的にも今後の成長性と収益性が強く見込めると判断しています。

3つ目はやはり優秀な経営チームです。弁護士として経験豊富で強いパッションを持つ藤田CEOに加えて、三宮取締役、古田取締役、寄合取締役がそれぞれ違う強みを持ち合って、強いコミットメントでこの事業に向き合っていることが最大の強みとなっています。

以上のような観点でリセがビジョンを実現し社会に大きなインパクトを与えると共にメガベンチャーとなる可能性が非常に高いと考え、投資の意思決定をしました。

Angel Bridgeは社会に大きなインパクトをもたらすために、難しいことに果敢に取り組むベンチャーを応援しておきたいと考えています!事業の壁打ちや資金調達のご相談など、お気軽にご連絡ください!

2024年1月10日、Angel Bridgeの投資先である株式会社リセ(以下リセ)がシリーズBにて18億円の資金調達を発表しました。

リセは、中小規模の事業者向けに契約書レビュー支援AIクラウド「LeCHECK(リチェック)」を提供する企業です。創業者の藤田CEOは西村あさひ法律事務所で国内外の企業間紛争を専門に担当する弁護士でした。当時、中小企業が弁護士にレビューを依頼しないまま不利な契約を締結し、結果として悔しい想いをする場面を多く目の当たりにしたそうです。紛争を事前に防ぐためには適切にリーガルチェックを行う必要がありますが、特に中小企業ではコストの観点からチェックを十分に行わずに締結してしまっているケースも多いことに課題を感じていました。藤田CEOは「契約書をレビューして助言してくれるサービスがあれば、多くの中小企業が救われる。良質な法務サービスを、テックを用いて合理的な価格で提供しよう」という思いから2018年にリセを創業しました。

今回は、リセへAngel Bridgeが投資した理由を解説します。

リーガルテックの市場環境

まずリーガルテックの全体像を説明します。リーガルテックは以下のように分類され、領域ごとにプレイヤーが細分化されています。リセが属するAI契約書レビュー領域は参入ハードルが非常に高く、現状ではサービス提供できているプレイヤーは3社のみです。

AI契約書レビューの参入障壁は弁護士の確保です。精度の向上にはデータ量に加え専門家のマンパワーによる地道なチューニングが鍵となります。リセでは藤田CEO自身が弁護士として第一線で18年経験していることもあり、創業当初から専属の弁護士約30名が磨きこみを継続して実施することができています。条件分岐ごとに回答を作成する作業は地道で骨の折れる作業であり、コミットしてくれる弁護士を確保することは困難です。実際にリセ以外でAI契約書レビューサービスを提供している2社も、母体が弁護士事務所だからこそ実現できており、この参入障壁の高さが魅力の一つと考えました。

次にAI契約書レビューの市場規模を見てみましょう。

エンタープライズ向けにはLegalOn Technologiesがリーガルフォースを提供しており、未上場ながらも時価総額が880億円とメガベンチャーになっています。LegalOn Technologiesがエンタープライズ向けのサービスを高単価で提供しているのに対し、リセは従業員が20人から299人の中堅中小企業をメインターゲットとして使い勝手の良い機能を提供しています。対象企業は日本国内で55万社となっており、メガベンチャーを目指すのに十分な市場規模があると考えています。さらに市場をよく見た時にはエンタープライズと中堅中小企業でニーズが明確に異なり、棲み分けができるという点も魅力の1つとして捉えています。

また、リーガルテック領域において課題となる弁護士法第72条の論点についても精査しました。弁護士法第72条は、非弁護士による法律事務の取扱い等を禁止する法律です。AI契約書レビューサービスがこの弁護士法第72条に抵触する可能性があると指摘があり、適法性に関する議論が2022年になされていました。2022年12月に内閣府のガイドラインで「既存サービスは適法」と認める判断を示す方針であると報じられていました。投資実行時点では各省庁からの発表から、法的問題は十分軽減されている判断でしたが、結果として2023年8月に法務省からガイドラインが出され、正式に適法性が確認されました。

リセの事業概要と高い成長性

ここからはリセの事業について詳しく説明していきます。

上記の機能が基本機能となっています。中小企業の法務部門は法務非専門家も多いため、法務非専門家にとても使い勝手の良いプロダクト設計となっています。よって網羅的にまんべんなく指摘するのではなく、重要箇所や揉めやすい箇所について要点を絞ってコメントしています。単に気づきの指摘を提示するだけではなく、さらに深く分析を行い、顧客が法的知識を持たなくても修正できる範囲まで、内容を複層的に分析し、具体的な修正例まで提示します。このような機能面の特徴によって他社サービスとは棲み分けがなされています。

実際に投資検討の際には競合サービスと比較したうえでリセを選択しているユーザーにも複数インタビューを行いました。業界を問わず少人数の法務部で契約書業務を支援するために導入されています。合理的な価格であることも魅力ですが、機能的にも十分で使いやすく、たとえ価格が同じだとしてもリセを選ぶという、ユーザーからの高い評価を確認しました。中には非専門家の法務部1人で年間700件の契約書を見ているような中堅企業もあり、強いニーズがあることを感じました。

さらに、今後は周辺サービスとの連携も計画しており、会計システムや電子契約サービスなどとAPI接続をすることで利便性が向上する予定です。また連携によって、利便性に加えて顧客基盤の獲得も見込まれており、一気に面を取っていく戦略の実現可能性が高いと考えています。

これらの独自性と市場規模が巨大であることを勘案すると、競合と棲み分けながら今後も事業を拡大していけるのではないかと考えています。

リセは過去の実績データも十分に蓄積しているため、KPIに関しても詳細に分析を行いました。様々な角度からベンチマークと比較し、成長性や収益性の面で非常に高い水準であることを確認しました。急速な成長と安定した実績が投資を決める一因となりました。

また価格設定においてアップセルが見込めるとも考えています。AIレビューの機能面でLeCHECKは現時点で既にリーガルフォースと遜色ないレベルであり、リーガルフォースが単価15-20万円であることを考慮すると、LeCHECKにはアップセルのポテンシャルがあると考えられます。

一方、今後リーガルフォースがLeCHECKと同じSME向けの領域に参入してくる可能性については、自社のARPUを下げるリスクが伴うために低いと判断しました。また継続性の高いサービスのため、LeCHECKが先に面を取ることでSME市場における先行優位を維持することができると考えています。

経営陣

次に経営陣について見ていきましょう。

代表の藤田CEOは、東京大学法学部から西村あさひ法律事務所に入り、パートナー弁護士にまでなっています。ビジネスパーソンとしての能力も高く、非常に高い情熱とエネルギーを持っているというリファレンスを得られました。

リセの三宮取締役も「芯の強さや、物事を進めていく力は並々ならぬものがある。マインドセットとして常にトップにいくという発想を持っている。決めたことは必ず実現させる。」というように藤田CEOを高く評価していました。

他の取締役についても、経営企画、営業、開発と役割分担が明確にされており、各領域で実績を積んだバランスの良いチーム体制となっています。

また藤田CEOをはじめ、複数人の取締役がリセに自ら出資をしていることからも強いコミットメントを感じました。

各メンバーとお話させていただく中で、このチームであれば『争いのない「滑らかな」企業活動の実現』というリセのミッションを実現してくれるに違いないと思い、自信をもって投資の意思決定をしました。

おわりに

最後にAngel Bridgeの今回の投資のポイントを改めてまとめます。

1つ目は巨大な市場があり、その中で独自のポジショニングを取れていることです。すべての中堅中小企業が対象となる事業でありその市場規模が大きいことは想像しやすいところです。実際にメガベンチャーも生まれています。AI契約書レビューは参入障壁が高くプレイヤーが少ない中で、さらにリセは明確に中堅中小企業向けにベストなプロダクトを提供することでポジションを確立し棲み分けがなされています。さらに弁護士法上の懸念が解消されたことも追い風となり今後成長が見込まれる魅力的な市場環境となりました。

2つ目は実際にプロダクトが多くの企業で導入され、各KPIが良好な水準で推移していることです。本記事中では具体的なKPIには触れていませんが、SaaS企業として各KPIを詳細に分析し、またベンチマークとの比較で評価を行いました。定量的にも今後の成長性と収益性が強く見込めると判断しています。

3つ目はやはり優秀な経営チームです。弁護士として経験豊富で強いパッションを持つ藤田CEOに加えて、三宮取締役、古田取締役、寄合取締役がそれぞれ違う強みを持ち合って、強いコミットメントでこの事業に向き合っていることが最大の強みとなっています。

以上のような観点でリセがビジョンを実現し社会に大きなインパクトを与えると共にメガベンチャーとなる可能性が非常に高いと考え、投資の意思決定をしました。

Angel Bridgeは社会に大きなインパクトをもたらすために、難しいことに果敢に取り組むベンチャーを応援しておきたいと考えています!事業の壁打ちや資金調達のご相談など、お気軽にご連絡ください!